タイ ASEAN 飛躍の切り札 デジタライゼーション

公開日 2020.02.03

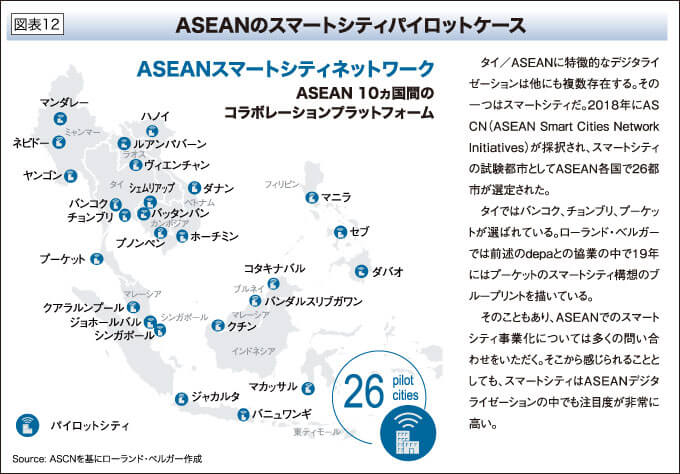

IoT(モノのインターネット)、AI(人工知能)、ビッグデータ──デジタライゼーションにまつわる言葉が近年、メディアなどに頻繁に登場するようになった。日系企業や欧米企業に限らず、タイやASEANの現地企業も財閥を中心にデジタライゼーションを推し進めており、企業戦略を語る上で欠かすことのできない要素になっている。今回は改めて「デジタライゼーションとは何なのか」といった基本的な内容を振り返るとともに、タイ、並びに東南アジア諸国連合(ASEAN)の特徴を論じ、最後に日系企業のタイ/ASEANでのデジタライゼーションに対する示唆へとつなげていきたい。

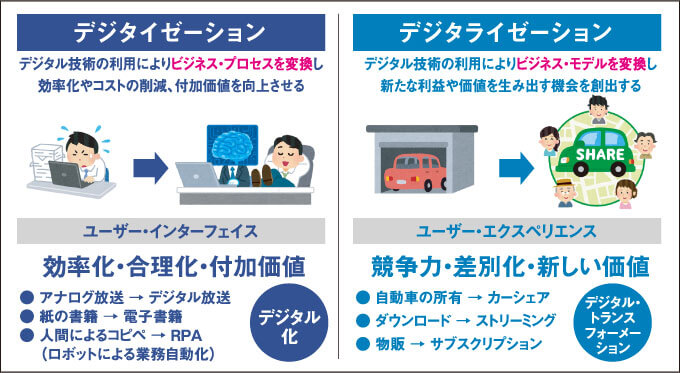

デジタライゼーションとは何か まずは、そもそもの言葉の意味を確認したい。デジタル化を表現する言葉として「デジタライゼーション(Digitalization)」に加えて、「デジタイゼーション(Digitization)」という言い方をする場合もある。これには諸説あるのだが、一般的にはデジタイゼーションがデジタルテクノロジーを用いた現場作業の効率化やコスト削減などを指すのに対し、デジタライゼーションはデジタルテクノロジーを用いて全く新しい業界の戦い方を提示し、既存のルールを変えることを言う場合が多い。

デジタライゼーションと組み合わせて「ディスラプト(Disrupt=破壊する)」という言葉も良く用いられる。まさにそれが今回言及したい要諦である。つまり、単なる効率化やコスト削減のためではなく、現状のビジネスを一変させ、勢力図を一気に塗り替える──これをデジタライゼーションとここでは定義したい。

分かりやすい代表例としては、NetflixやUberなどが挙げられる。Netflixは、定額料金でサービスやモノの利用権を得る「サブスクリプション」によるコンテンツ配信で、既存のテレビ産業を脅かしている。Uberはシェアリングエコノミーの代表格として運転者と乗客をマッチングさせ、既存のタクシービジネスに脅威をもたらしている。より古い事例となると、音楽配信によるCD産業の衰退もディスラプトと言えるだろうし、Amazonといったeコマース(電子商取引)が百貨店などの従来型小売流通に大きな打撃を与えたことも同様だ。

タイにおけるデジタライゼーション 次にここタイでのデジタル化が、これまでどのように進められてきたのかを簡単に振り返りたい。タイにおけるデジタライゼーションの一つの基点となるのは、2017年にタイ政府によって発表された「タイランド4・0」だ。ASEANの中でも経済成長が鈍化しているタイは、いわゆる「中進国の罠」に陥っている。その状況を打破すべく、デジタル化やイノベーションを推し進め、36年には高所得国の仲間入りを果たすことを目指している。

そのため、タイランド4・0では様々な政府機関、公的機関がデジタライゼーション施策を打ち出しており、率直に言えば乱立状態にある。代表的なものを前頁図表1にまとめたが、デジタル経済社会省(MDES)、国家イノベーション庁(NIA)、デジタル経済振興庁(depa)などの機関がそれぞれ計画を打ち出している。

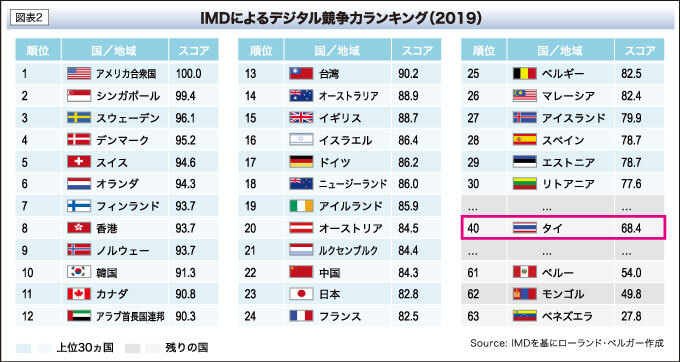

このように多くの取り組みが推進される中、現在のタイのデジタライゼーションが世界的に見てどのような位置付けにあるのだろうか。図表2は国際経営開発研究所(IMD)によるデジタル競争力のランキングで、残念ながらタイは40位という位置にあり、世界的に見るとまだまだ道半ばである。

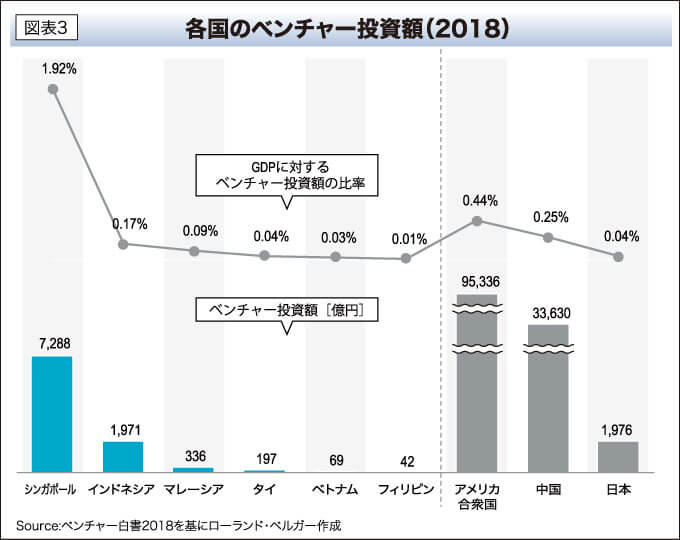

民間企業によるデジタライゼーションを見てみよう。世界を見渡すとスタートアップ企業がデジタル化の起爆剤となることが多いのは周知の事実だ。だがタイのスタートアップは、現時点ではまだ黎明期にあると言わざるを得ない。図表3は各国のベンチャー投資額であるが、タイはASEANの中でスタートアップに対する投資絶対額、そして国内総生産(GDP)に占める比率のいずれを見ても真ん中程度といった状況である。

だが、民間の動きの中には注目すべきものもある。タイの財閥によるデジタル推進の取り組みだ。タイの財閥はデジタライゼーションに非常に積極的である。保守的に既存事業で成長を狙うのではなく、自国の飛躍的な経済発展を目指し、タイ、そしてASEANを世界に誇るデジタル先進地域にすべく挑戦的な取り組みを進めている。

代表格としてはチャロン・ポカパン(CP)グループが挙げられるだろう。CPは傘下の会社で多くのデジタライゼーションに投資を進めており、その中でも通信事業を担うTrueの貢献は大きい。19年には東南アジアで最大級のデジタルハブである「True Digital Park」を本格展開(図表4)。スタートアップ向けのコワーキングスペースやベンチャーキャピタル、政府機関などが入居し、ASEAN発のイノベーションを興す仕掛けが詰め込まれている。

中でも話題になったのが、アジア初のGoogleラーニングセンターである「Google Academy」が置かれたことだ。これによって、スタートアップ教育の底上げがなされるとともに、ネットワーキングの活性化も期待される。前述の通り、現時点でのタイのデジタライゼーションはまだこれからという状況ではあるものの、今後の爆発的な飛躍が起こる土壌は出来上がりつつある。

現地消費者のデジタル受容性 続けて消費者側のデジタル受容に関する状況を注目する。タイ/ASEANの消費者のデジタル化を示す言葉として「リープ・フロッグ」がある。先進諸国が段階的に経てきたデジタル化の動きとは違い、まさに蛙が跳ぶように一気にデジタルの世界へ昇りつめる。分かりやすい例で言えばスマートフォン(以下、スマホ)の浸透だろう。

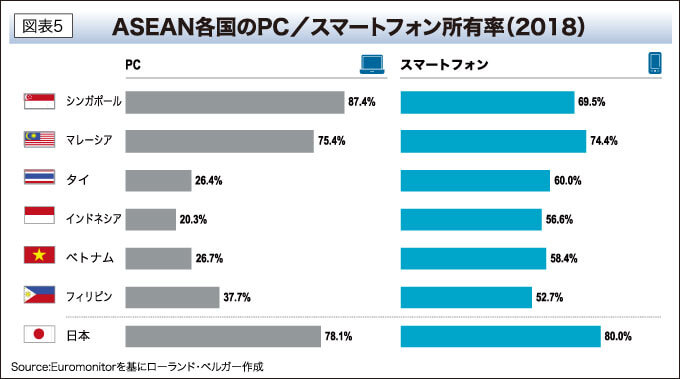

図表5はASEAN各国のパソコンとスマホ所有率である。タイ、インドネシア、ベトナム、フィリピンのパソコン所有率が2~4割であるのに対して、スマホは5~6割に達する。日本では、パソコンで利用していた機能がスマホによって持ち運べるようになった感覚に近いが、タイではいきなりスマホ上であらゆるデジタル技術が活用できるようになった。これは何もバンコクなどの都市圏に住む高感度層に限った話ではない。有名な話として北部チェンマイ郊外の首長族も、真鍮のリングを首に巻き民族衣装に身をまといながら、LINEでメッセージを送ったり、ECサイトで買い物をしたりと、スマホを巧みに操っている。まさにリープ・フロッグとして、デジタルツールの代表格であるスマホが、伝統的な暮らしの中に入り込んでいるのだ。

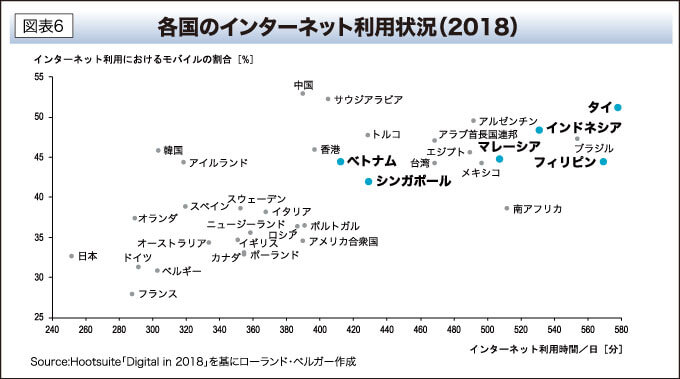

ASEAN消費者の特徴的なデジタライゼーションを表す数値はそれだけではない。図表6の通り、ASEANの消費者はタイを筆頭に一日あたりのインターネット利用時間が非常に長い。加えて、インターネットへのアクセスがパソコンよりモバイルの割合が高いのが特徴。スマホとパソコンの所有率に鑑みれば当然ではあるが、改めてモバイルを軸としたオンライン生活が進んでいることの表れだろう。

これらから言えることは、タイ/ASEANの消費者のデジタルに対する受容性を、我々日本人と同じように考えるべきではないということだ。一足飛びにデジタライゼーションが進んでいることから、そもそもデジタルへの抵抗感がない。オンラインに留まる時間が一日の中でも長く、生活のあらゆる行動をインターネットを通じて行える土壌がある。

加えて、モバイルが基軸となるため、より機動性に富み、より個人に即したデジタライゼーションが可能だ。例えば、Grabといったスマホのアプリケーションによるライドヘイリング(配車サービス)がタイやASEANでは既に重要な移動手段となっているが、これも消費者の特性ゆえと言っていいだろう。

消費者のこのデジタル受容性と照らし合わせると、タイ、並びにASEANが今後さらにデジタライゼーションを本格化させていく可能性は非常に大きいと言える。

タイ/ASEANが世界に先駆けるデジタライゼーション モビリティサービスの進化が小売・流通構造を変革 ライドヘイリングは、スマホ上のアプリケーションとそのアルゴリズムによって高度な自動マッチングと変動料金制(ダイナミック・プライシング)を実現させた。元々、原始的に存在した白タクをデジタルテクノロジーによって洗練させ、既存のタクシー産業を崩壊させるビジネスだ。ASEANでの代表的企業はGrabやインドネシア発のGo-Jekであるが、彼らの可能性はライドヘイリングに留まらず、今では様々なサービスを統合したスーパーアプリとしてフードデリバリーや宅配、支払いなど消費者生活の多面的なデジタライゼーションを目論んでいる。

中国ではWeChatといったコミュニケーションツールや、TmallといったECサイトを基点にデジタル化が進んできた。タイ/ASEANではGrab、Go-Jekといったモビリティサービスプロバイダーがデジタライゼーションの震源地になりつつある。そのような観点で、モビリティサービスこそ、タイ/ASEANが世界に先駆けるデジタライゼーションと言えるのではないかと考える。

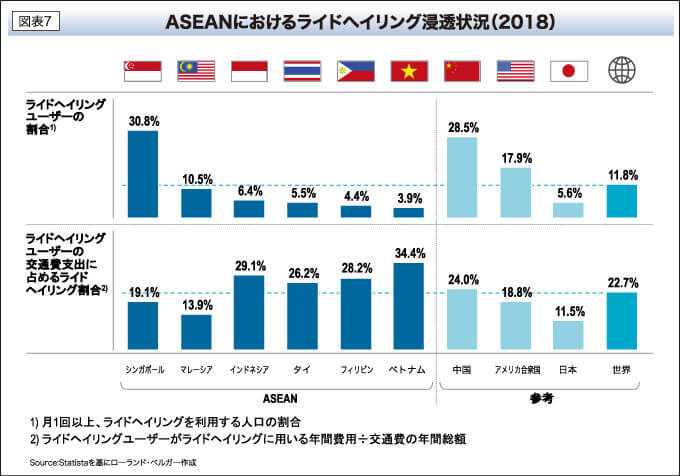

まずは基本となるライドヘイリングの現況について概観したい。ASEANでの人口全体に占めるライドヘイリングユーザーの割合はまだ決して高くはないものの、既存ユーザーが交通手段としてライドヘイリングに依存する割合は高い(図表7)。公共交通機関が発展し切っていないASEANでの移動ニーズを的確に捉えているからだ。世界平均と比べて普及率が低いことも、見方を変えれば今後さらに拡大するポテンシャルがあるとも言える。

ASEANのモビリティサービスプロバイダーはライドヘイリングとして存在感を高めた後、どこへ向かっていくのか。今この問いに対して、ASEANの現地系並びに日系含めた外資の消費財メーカー、そして小売/流通企業の一部では「モビリティサービスプロバイダーがASEANの小売/流通・消費財の業界構造を大きく変革するのではないか」と噂されている。その可能性を3段階に分けて解説する。

第1段階 一つ目として、モビリティサービスプロバイダーが即時デリバリー(注文から配達完了までが15分程度内)を実現させ、コンビニや伝統的小売(個人経営の小規模店、露店等)の在り方を変えていく可能性だ。その前提として、まずは小売店や飲食店といった消費チャネルの概観を簡単に確認してみたい。

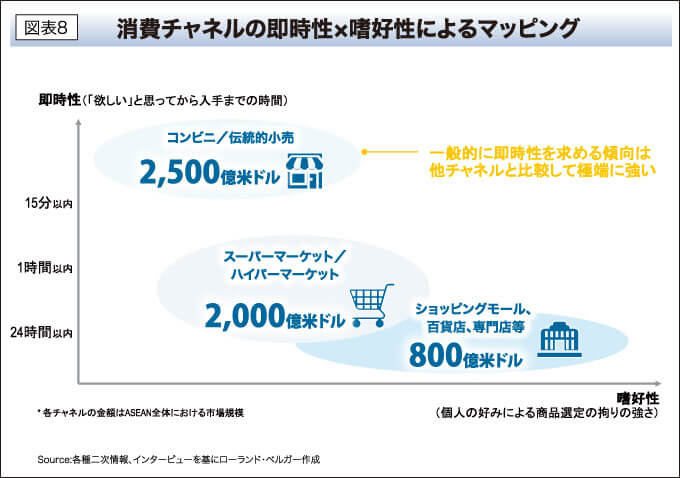

図表8は、即時性と嗜好性で各消費チャネルを分類したものである。他チャネルと比べて入手するまでの即時性を強く求められるのがコンビニ、伝統的小売と言われている。例えば、休日の朝に家に何も食べるものが無かったとする。日本であれば、歩いて5分のコンビニへパンやおにぎりを買いに行くのではないだろうか。こういった購買行動は日本だけでなく、コンビニ文化が根付いているASEANの多くの国でも同じことが言える。

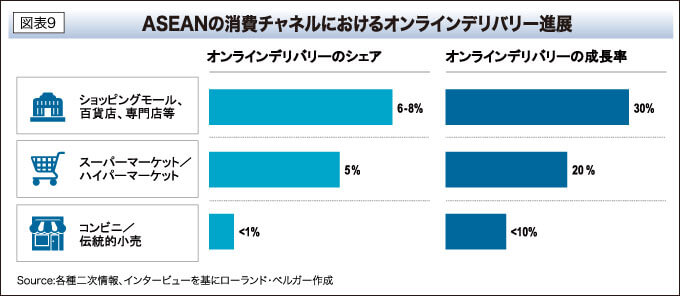

現地の人々にとっては、そういった際のチャネルがコンビニに加えて伝統的小売になることもあるが、即時性を求める点は大きく変わらない。商品そのものに大きなこだわりがない場合は、入手までの時間を最小化できるコンビニや伝統的小売が重要な役割を担っている。そして、このチャネルは即時性が強く要求されるがゆえ、これまでオンラインデリバリーが上手く浸透してこなかった。その他のチャネルについては、eコマース、ネットスーパーといったe-tailer、そしてフードデリバリーなどのオンラインデリバリーが一定程度普及しているにも関わらずである(図表9)。

コンビニなど即時性が求められる購買において、「欲しい」と思って実際に買って家に帰るまでの心地良い時間は、約15分以内と言われている。これは5分でコンビニまで歩いて行って、店での購買に5分かけ、5分で家まで帰る時間に相当する。この15分以内の即時デリバリーを実現するのが難しく、世界中で多くの事業者が挑戦している。スウェーデンの自走式無人コンビニのMoby Martや自動宅配ロボットのStarship、そしてドローンによるラストワンマイルデリバリーではAmazonやGoogle、DHLが実証実験を重ねているが、残念ながらコンビニに変わるほどの有力なオプションになり切れていないというのが正直なところだろう。それだけ即時デリバリーが難しいということだ。

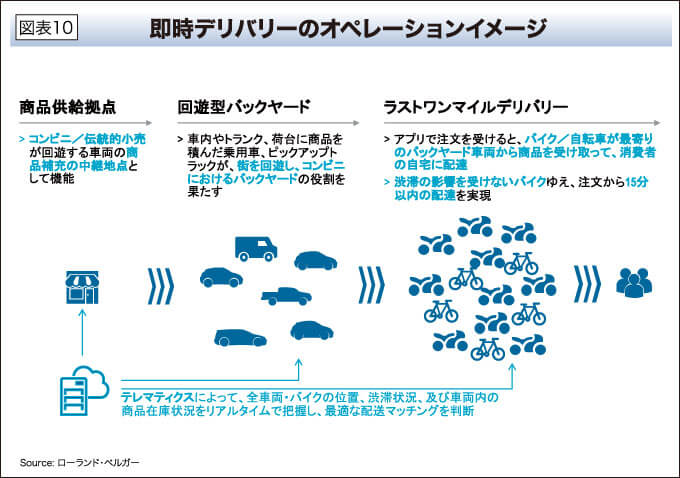

だが、世界でこの即時デリバリーを最初に実現するのは、ASEANのモビリティサービスプロバイダーではないかとも言われている。既にGrabなどはコンビニの買い物代行を開始しているが、このオペレーションが徹底的に高度化・効率化されるとコンビニや伝統的小売以上に身近なチャネルになり得ると考える。そのオペレーションイメージを示したものが図表10だ。

このオペレーションは商品供給拠点としてのコンビニ/伝統的小売りと、そこから商品を補充し、車内に積んで地域を巡るピックアップトラックなどの回遊型バックヤード、そして注文を受けて最寄りの車両から商品を受け取り、配達するバイクなどのラストワンマイルデリバリーで構成される。

鍵になるのは回遊型バックヤードとしての自動車とラストワンマイルを担うバイクの密度だ。自動車はトランクなどにドリンクやお菓子、ティッシュなどの汎用性の高い商品を常備して需要が見込まれる地域を回遊する。これらの車両は当然、ライドヘイリングの担い手としても活用されるが、消費者からの注文が入れば商品を届けるデリバリーカーに変わる。 だが、ASEANの各都市は世界的にも渋滞で有名である。自動車が即座に動ける状況ではないことも多い。そこでバイクの出番となる。

ASEANの多くの国はバイク大国でありその相対数は多い(ベトナム、インドネシア、タイ、マレーシアは人口に対するバイク台数が世界トップ10に入る)。機動性に富むバイクが、商品を積んだ自動車から該当の商品を受け取って消費者に届ける。もちろん、バイクの荷台にも一定の商品は保管し、それを届けることもできる。この受け渡しは当然ながら難易度が高いオペレーションを求められる。だが、ASEANで多くの実証実験を続けているテレマティクス(自動車などの移動体に通信機能を組み込み、様々な情報やサービスを提供すること)を駆使した貨物のマッチング技術を応用すれば、より精度高くこのオペレーションを回せるようになる。実は、テレマティクスの実証実験はタイなどのASEANで進んでおり、この点でもモビリティサービスプロバイダーの即時デリバリーの後押しが期待される。

この即時デリバリーが実現することで流通がどう変わるか。端的には、コンビニ/伝統的小売の絶対数とその役割が変わると考えられる。デリバリー総量にもよるが、理論的にはその割合に応じて、コンビニ/伝統的小売の必要数は減ることになる。今すぐ手に入れたいもので、現物を見て選ぶまでのない日用品や軽食などであれば、運んでもらう方を選ぶのが自然ではないだろうか。

もちろん、コンビニや伝統的小売が果たす役割は物販だけではなく、実際には反比例的にその店舗数が減るわけではない。そこがまさにポイントであり、コンビニや伝統的小売が果たす役割が変わってくるという話につながる。公共料金の支払いやコミュニティスペースといった付加サービスで訴求する傾向が強くなり、物販についてはその際の「ついで買い」需要を取るに留まる。

商品販売の大部分はモビリティサービスプロバイダーに委ね、彼らが補充するための中継地点の役割を強めるのではないだろうか。そうなると店舗の仕様も随分変わるはずだ。日用品陳列棚は限定的となり、例えば店内飲食コーナーにより大きなスペースを割くようになるかもしれない。

第2段階 視点を変えて、消費財メーカーの目線でモビリティサービスプロバイダーを見るとどんなことが起こり得るだろうか。ASEANでビジネスをする日系消費財メーカーの悩みの一つに、流通に関わる問題がある。メーカーは小売店内のより良い場所を確保して積極的に売ってもらいたい。そのために、広告宣伝費を惜しまないし、手数料などもかけなければならない。

ASEANでは、小売側の本部と商品陳列方法やポップの見せ方を共有したとしても、末端の店舗が指定通りに動いてくれる保証はない。正しく商品が並べられているかを確認するため、店舗にメーカーが人を貼り付けることも必要になってくる。

一方で伝統的小売への商品流通にはまた違った難しさがある。近代的小売のように本部を持たないゆえに、代理店を使わない場合は末端店舗の一つ一つを回って契約交渉しなければならない。彼らの多くは地元の家族経営企業であるため、一筋縄ではいかないことも多い。現地の商習慣や情緒的交渉を配慮して、メーカー側も現地従業員で組成した営業部隊を持たなければならない。そこまでしても代金回収など、なかなか思う通りに進まずトラブルも多い。

このような状況を踏まえ、我々が感じることとしてはASEANの小売・流通構造がディスラプトされることを消費財メーカーは潜在的に(もしくは顕在的に)望んではいないだろうか、ということだ。ASEANの伝統的小売はコンビニに置き換えられようとしているのが一般的な見方である。しかし、思い切って言うのであれば、この小売/流通構造においても劇的な変化が起こってもおかしくはない。

メーカーはコンビニやスーパーマーケットに商品を卸す代わりに、モビリティサービスプロバイダーに直接商品を卸す。モビリティサービスプロバイダーは一定の倉庫機能も持って、メーカーの商品を一時的に保管する。しかし、保管の役割を主に担うのは、前項で述べた回遊型バックヤードとしての自動車だ。

ゆえに、定置型の倉庫能力は最小限にして、固定費負担を抑えることは可能になる。この仕組みを前提に、モビリティサービスプロバイダーは、消費者からアプリを通じたオンライン上の注文に応じてデリバリーする。これは、メーカー直販のM2C(Manufacture to consumer)に近いモデルとなる。

消費財メーカーにとっては中間流通コストを抑えられるだけではなく、前述の流通にまつわる悩ましい課題も解決される。一方で、消費者にとっても中間流通がなくなる分だけ、より低価格で商品購入できる。また、コスト面だけではなく、例えばケーキなどの生菓子といった鮮度が重要になる商品には、「できたて」という価値も付帯できる。

実際、Grabは飲料メーカーのハイネケンとの業務提携で、中間流通を省いてビールをハイネケンから直接受け取って消費者にデリバリーするサービスを既に開始している。このビジネスモデルが進んだ先にあるのは、小売/流通構造の変革ではないだろうか。既存の小売/流通がメーカー、そして消費者に対して果たしてきた役割は当然ながら大きい。

だが、旅行業など他業界を見ても、デジタルテクノロジーが淘汰する最たるものの一つは「中間者」である。小売/流通の世界においても、その類いのディスラプションが起こることは必然と言えるかもしれない。

第3段階 ASEANのモビリティサービスプロバイダーは、配車サービスなどを基点にその提供価値を拡げ、スーパーアプリ化していると述べた。スーパーアプリの本質は、消費生活の大半が一つのアプリ上で完結することによって、あらゆるタイプの膨大な消費行動データが集積されることにある。GrabやGo-JekといったASEANのモビリティサービスプロバイダーは移動に関する消費行動データに加え、モノ、フードデリバリー、サービス(例:出張マッサージ等)などの購買データ、そして決済など多面的なデータを収集している。

この膨大な消費行動データをどう活用するか。簡単な答えの一つはプライベートブランド(PB)進出だろう。モビリティサービスプロバイダーのPBと聞くと疑問が頭に浮かぶかもしれない。だが、前項でも述べた通り、モビリティサービスプロバイダーが仮に小売/流通そのものになるのであれば、彼らが小売/流通プレイヤーとしてPB展開することに違和感はなくなるのではないだろうか。コンビニ、スーパーマーケットといった実店舗流通、そしてAmazonなどのeコマースサイトなど、主要チャネルはそのほとんどが何らかのPBを展開している。様々なナショナルブランド(NB)の購買データを得られる立場にある小売/流通であれば必然とも言える戦略だ。ASEANにおいてもGrabやGo-Jekが日用品や飲料・食品のPBを作って自らデリバリーしたとしても全くおかしくはない。

ここで触れたいのはモビリティサービスプロバイダーのPBが持つ優位性だ。消費者ニーズに沿った商品を安く提供する点は従来のPBと変わらない。だが、モビリティサービスプロバイダーだけが持つ利点は、彼らが消費者に直接届けることができる点にある。自らのネットワークに自分達のPBを乗せることで、eコマースサイトのPBよりも流通を含めた全体のコストを抑えることができる。そして、コンビニやスーパーの実店舗のPBと比べると消費者の自宅にまで届けられるという利便性を訴求できる。

しかも、15分程度内の即時性も兼ね備えている。一般的に汎用品が中心となり得るPBにとって、より低価格で、より購買利便性が高いことは大きな優位性になることは間違いない。

日系企業への示唆 リビングラボとしてのタイ/ASEAN 以上、タイを中心としたASEANのデジタライゼーションについて述べてきたが、最後に現地の日系企業へ一つ提言をさせていただくことで締めくくりたい。端的に言うと、日系企業はASEANを「リビングラボ」として、デジタルに関する実証実験をより積極的に行ってはどうかということだ。リビングラボとは、実際に消費者が生活を行う社会の中で試験的事業を行うことであり、10年以上前から欧州を中心に活用されてきた新規事業実現のアプローチだ。実際、欧州企業はASEANをリビングラボとして新たな試みを多く行っている。

例えば、Siemensはシンガポールに同社初のデジタル開発拠点を開設し、ASEAN全域でのインダストリー4・0、並びにIoTの実証実験を行っている。また、DHLもシンガポールに物流高度化を見据えた研究開発拠点を置いている。この背景にはASEANが、デジタルに関する新たなチャレンジを行いやすい環境にある点が言えるだろう。

先に述べた通り、ASEANの消費者のデジタル受容性は高いため、取り組んだ内容に対するフィードバックが得られやすい。またタイと同様、多くの国が自国の経済発展をデジタル化で促進することに大きな力点を置いている。当然ながら各国政府の支援策も充実しているため、外資企業であってもデジタライゼーション事業については協力が得られやすい。加えて、現地の財閥もデジタルでの躍進を狙っているため、協業の機会は多くある。

そして、日系企業に特有だが、心理的側面での後押しもASEANでは期待できる。

ステレオタイプ的に言えば、日系企業は国際競争の中でも意思決定が遅く、特に新しいチャレンジについては決済が下りづらい。だが、それがここASEANになるとその心理障壁が和らぐようで、「思い切ってやってみたい」という相談を多く受ける。事業間の隔たりも少ない中で、まずはASEANで実証実験的に行い、うまくいけば本国日本へと展開させようという日系企業は多い。

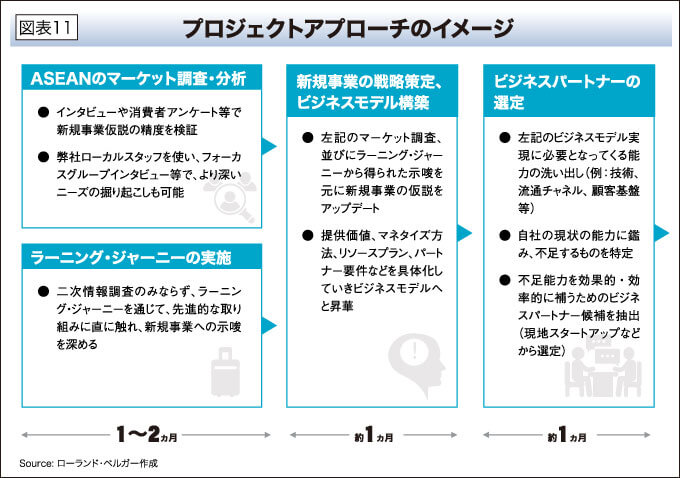

そういった企業に向けてローランド・ベルガーも様々なアプローチを用意している。例えば、コンサルタントに任せ切りで戦略を描かせるのではなく、「ラーニング・ジャーニー(クライアントともに先進企業を訪問)」という形でASEANの先進企業を訪問しながら最先端の取り組みに触れ、そこでの気付きを元にデジタライゼーションの戦略を描く。そして、その中から実際に事業を共に創っていくスタートアップを探すことも組み込んだプロジェクトにするなど、いわゆる絵に描いた餅にならない戦略とするため、日本以上に留意したプロジェクト設計としている(図表11)。

タイを含めたASEANはデジタライゼーションという観点で間違いなく面白い地域だ。しかも、今から5年が大きく変動する時期だろう。その5年以内に、世界各地でも大きなデジタライゼーションが起こるはずだ。中国は国家ぐるみでデジタル領土拡大を狙っている。シリコンバレーを中心とする米国は過渡期を迎える中で、より積極的な動きを取る企業が出てくるだろう。イスラエルを中心とした中東や、エストニアのある欧州も気になるところだが、日系企業がそこで存在感を発揮することは簡単ではない。

このように世界中を見回しても、ASEANは日本以外で日系企業がデジタライゼーションで躍進できる唯一の地域と言っていいかもしれない。ここで日系企業がデジタライゼーションの礎を創り、世界に先駆ける飛躍を実現していくことを期待したい。

Colomun 中国企業のデジタル領土拡大

ちょっとした裏話であるが、このデジタルロードマップ策定のスポンサーは中国のHuaweiとなっている。これは中国が「一帯一路」構想の中で、ASEANへとデジタル領土を南下させていることの表れと言える。メコン地域の中核であるタイのデジタライゼーションをコントロールするため、その根幹となるロードマップを押さえる目論見だ。10年前であればこのロードマップの出資者に名を連ねていたのは日系企業であったかもしれない。そう考えると、今後のタイ/ASEANで日系企業がどのようにプレゼンスを維持、強化していくか、これまで以上の検討が必要となってくるのではないだろうか。

Colomun ASEANのデジタルハブ

なお、ASEANのデジタルハブはTrue Digital Parkに限らない。例えば、インドネシアの現地財閥Sinar Mas傘下の企業が開発する複合都市BSDシティにもデジタルハブが建設されている。BSDシティ自体の開発は、多くの日系企業も関わっているため、日系企業がうまく絡んでいくことを期待したい。

Colomun シェアリングエコノミーの危機

Uberであれば、ドライバーと乗客の絶対数を増やすことこそがマッチング機会と精度を上げることにつながる。そのために手数料の極小化や販促、広告への巨額投資で、ドライバー/乗客の規模を集める。

赤字経営が続く中、このような事業運営を一部からは「カネをガソリン代わりに燃やして走る」(販促などの運用費用に投資が消えていき、あとには資産として何も残らない)とも揶揄されている。

一方で、民泊サービスのAirbnbのように黒字化を既に達成している事業も存在し、破壊的イノベーションの代表格と言われたシェアリングエコノミーはまさに過渡期を迎えている。

お問合せ先

一橋大学卒業後、米国系コンサルティングファーム等を経て、現在は欧州最大の戦略系コンサルティングファームであるローランド・ベルガーのASEANリージョンに在籍(バンコク在住)。ASEAN全域で、消費財、小売・流通、自動車、商社、PEファンド等を中心に、グローバル戦略、ポートフォリオ戦略、M&A、デジタライゼーション、企業再生等、幅広いテーマでの支援に従事している。

kenichi.shimomura@rolandberger.com www.rolandberger.com

\こちらも合わせて読みたい/

テレマティクスが繋ぐ自動車ビジネス