ArayZ No.146 2024年2月発行タイ自動車市場〜潮目が変わった2023年と日系メーカーの挽回策〜

この記事の掲載号をPDFでダウンロード

最新記事やイベント情報はメールマガジンで毎日配信中

タイ自動車市場〜潮目が変わった2023年と日系メーカーの挽回策〜

公開日 2024.02.10

本稿では、タイのEV市場の最新動向、タイランドEV3.5を中心としたEV奨励策を概観した後、2024年以降に注目されるタイのEVにおけるトレンドを取り上げて、最後にEVで後発に回った日系メーカーの挽回策について触れる。

23年は、日系メーカーが長らく高いシェアを誇ってきたASEANで、潮目が変わった年として自動車産業史に残るかもしれない。その第一波がタイに押し寄せ、インドネシアや他のASEAN市場にドミノ倒しのように広がっていく。そのようなホラーシナリオを十二分に感じさせる展開となった。

モーターエキスポで際立った中国勢の展示

それを筆者が肌で感じたのは、2023年11月30日~12月12日まで開催されたバンコクモーターエキスポであった。タイにおける中国系三大ブランドのBYD、GWM、MGに加えて、今年から初参加の長安汽車(Changan)、広州汽車(GAC-Aion)が最も目立つ奥のブースの半分以上を占領し、斬新なEVのデザインと派手な演出で、集客力で圧倒していた。特にChanganの「Deepal S07」は、高級車のようなデザインでありながら、130万バーツ代の手頃な値段で発売されたことから話題となり、展示会ではモデルに近寄れないほどの人気ぶりであった。

そのあおりを食ったのは、常連の日系メーカーであった。地味な演出で、並べているモデルも代わり映えがないこともあり、多くのブースは閑散としており、新旧交代を目の当たりにした感があった。

新車の成約台数にも早速表れた。モーターエキスポ期間中の中国系5社の成約台数は2万1,000台以上に達し、全体の成約台数の4割以上を占め、3位BYD、4位AION、5位MG、6位Changan、7位GWMと中国勢が上位を占めた。1位と2位はトヨタとホンダが取ったが、その他日系メーカーは8位以下と振るわなかった。

タイのEV旋風を巻き起こした中国系メーカー

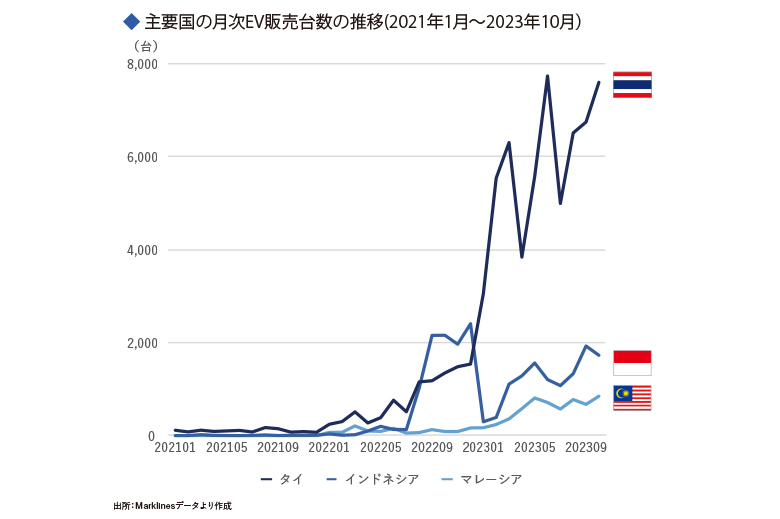

中国勢の躍進は、言うまでもなくタイでEV旋風を巻き起こすことに成功したことによる。タイ政府がEVに対する補助金を昨年4月から開始し、中国メーカーは間髪を入れずにタイへの進出を決め、新規EVモデルを相次いで投入。その結果、EVの販売比率は、昨年の約1%から、23年10月には12%まで上がり、1~2%にとどまっている他のASEAN諸国に比べて突出している(下図)。

中国勢主要4社(BYD、MG、NETA、GWM)のシェアは今年10月までの累計で11%、10月の単月ベースでは16%まで伸びている。EVの販売台数では、中国系は6割以上を占めており、中国メーカーの独壇場となった。

中国メーカーのEVのシェア上昇は、昨今のローン審査の厳格化も後押しした形となった。家計の負債比率の上昇を背景にローンの焦げ付きが増えており、ディーラーのローン審査が厳しくなっている。EVを購入する顧客は、一戸建て住まいの中間所得層以上が多く、ローン返済リスクが低いために、内燃機関の購入者に比べてローン審査が通りやすくなるからだ。

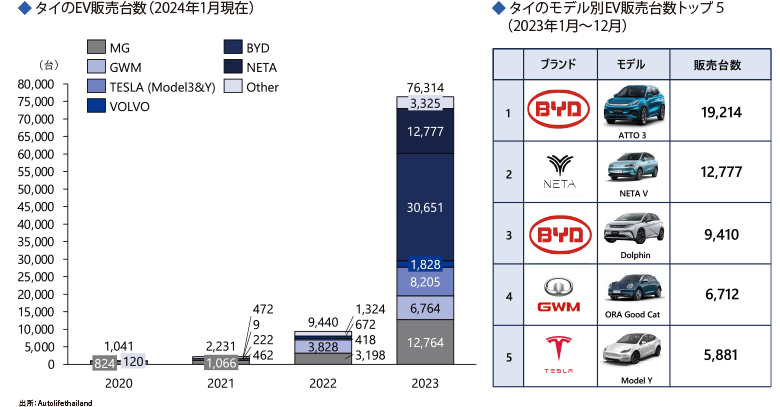

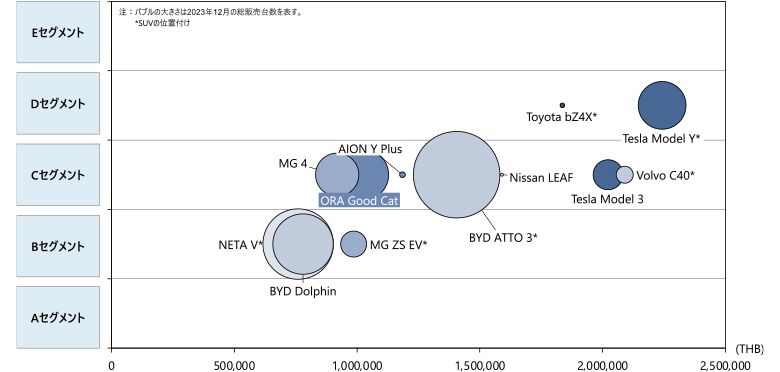

タイの市場で注目されるのは、市場の両極化が進んでいることである。ボリュームゾーンはBYD「ATTO 3」のような100万バーツ前後のCセグメントのSUVであるが、Teslaの「Model Y」のように200万バーツ以上の高級モデルが5位内の上位にある反面、NETAの「NETA V」やBYD「Dolphin」のような55~70万バーツの低価格モデルが販売を伸ばしている。

タイのEV販売動向

2023年のタイのEV販売台数は、補助金などによるBEVの小売価格の引き下げにより急増し、7万6千台に達した。BYDの「ATTO 3」が販売トップであり、Tesla以外は中国メーカーが上位を占める。

タイのセグメント/価格別のEV市場マップ

タイのEV市場は、プレミアムセグメントのTesla、ミディアムセグメントのBYD「ATTO 3」、ローセグメントの「NETA V」と3セグメントに分かれている。ボリュームセグメントはミディアムセグメント。

中国勢の成功要因

中国勢のEVがタイで飛躍的に伸びているのは、政府の手厚い補助金や通りやすいローン審査などの外部環境もあるが、的を射た4P(Product、Price、Promotion、Place)戦略が効いたからだ。つまり、一時的なブームにたまたま乗れただけでなく、それを最大限に活用できる能力と戦略を持っているから伸びたのである。中でも中国勢で首位を走るBYDは、この4P戦略で際立っている。

タイの新たなEV普及策「EV3.5」

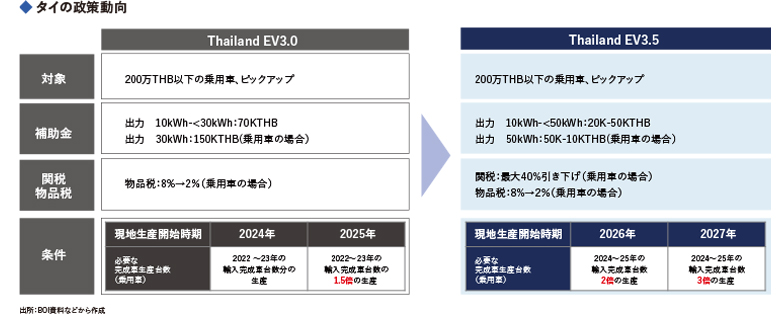

タイの中心的なEV奨励策は2021年に発表された「30@30」であり、その実現のためにEV関連投資への法人税免税などの投資奨励策、補助金の支給、EV物品税・関税の引き下げ、充電網の整備、部品の国産化の推進などが行われている。22年以降、タイにEVの急速な普及をもたらしたのは、22年3月から施行された「Thailand EV3.0」のスキームの下での補助金の支給である。

当スキームは24年1月末に終了し、同年2月から始まる新しいEV投資奨励策の「EV3.5」に引き継がれ、補助金は従来の15万バーツから10万バーツに減額されたが、27年まで継続される予定である。「EV3.0」と同様に、補助金支給を受ける自動車メーカーは、26~27年までに現地生産を開始し、24~25年までの輸入完成車台数の2~3倍の生産をすることが条件となる。

2024年以降のタイのEV動向の注目点

(1)EVブームは継続するのか

2024年のタイの自動車業界の動向でまず注目されるのは、24年以降もEVの販売ブームが続くか否かである。2月以降補助金が15万バーツから10万バーツへ引き下げられることによる影響が業界で関心を集めている。結論から言えば、EVを購入する顧客は、初期購入価格のみならず、ランニングコストやメンテナンスコストを重視しているため、補助金の削減はさほど影響が出ない可能性が高い。

むしろ、より低価格の投入モデルが増えることや中国系のディーラー網がより全国に拡充することにより、販売台数は増える可能性がある。なお、タイ電気自動車協会(EVAT)のウタモテ・クリサダ会長は今年の販売台数を昨年の倍の15万台と予測している。

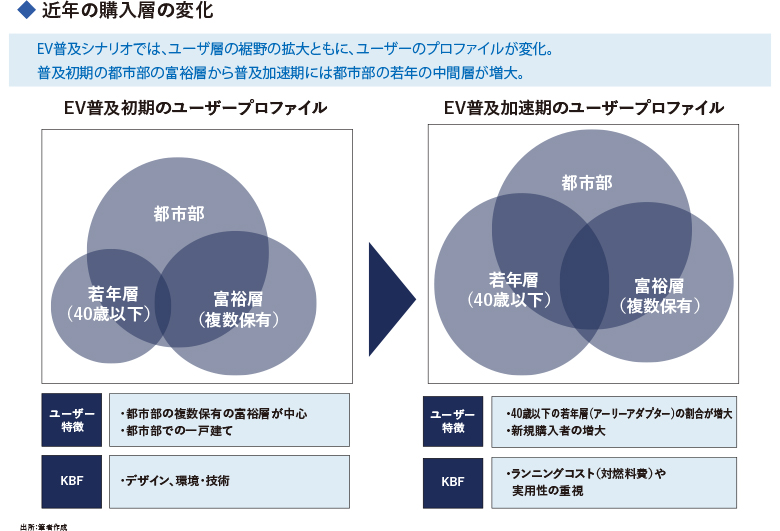

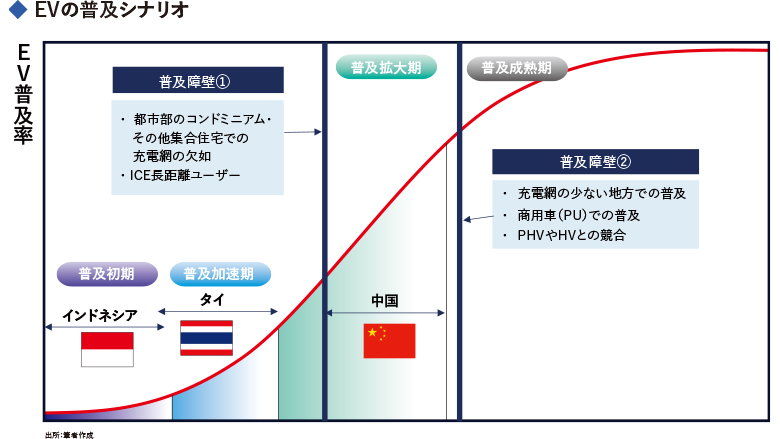

EVの今年以降の拡大は、最近のEV購入者の購入層の変化からも裏打ちされる。本誌2023年8月号の拙稿でも触れたように、現在のタイのEVの普及段階は普及初期から普及加速期に移行している。普及初期は、複数保有の富裕層が中心であったが、23年の後半以降から、NETAのような50万バーツ代の廉価なEVや、70万バーツ以下のBYDの「Dolphin」が発売されたこともあり、EVのユーザーの中で初期購入者が増大し、より若い世代であるミレニアム世代、つまり40歳以下の都市中間層(オフィスワーカー、マネージャー層)にまで広がっている。

購入において重視する要件も普及初期のユーザーのように技術、環境、デザインなど、イノベーターが重視する要因からランニングコスト(対燃料費)のような経済性や実用性をより重視するようになっている(下図)。

燃料代に比べると、EV電気代は3分の1にとどまる。EVの価格が若干上がったとしても、現在のように燃料価格が高止まりするのであれば、EVに乗る方が経済的と考える顧客が多い。特に初期購入者層は、所得が相対的に低いこともあり、ランニングコストを含めた総所有コスト(トータル・コスト・オブ・オーナーシップ:TCO)をより重視する。また、2台目需要の多くは、遠距離はICE、100km以下の近距離ではEVと使い分けることができるため、EVへの切り替えは今後も順調に進むことが予想される。

(2)EVの普及はどのような段階で減速するのか ~EVリセールバリューの問題の顕在化

EVの普及は、2023年後半に減速した米国市場にみられるように、イノベーターやアーリーアダプターに一通り普及したら、普及障壁に直面する可能性がある。

イノベーター理論では、イノベーターからアーリーアダプターまでの人口は全体の17.5%とされており、それ以上広がるかどうかは、補助金などの政策要因、EVプレーヤーの戦略要因(投入する商品)、充電などのインフラ要因、ユーザーの意識・生活様式の変化要因などにかかっていると想定される。現在のEVユーザーの多くは、1日の走行距離が100~150kmであり、ユーザーの8割以上は家で充電しており、公共充電ステーションでの充電をあまり必要としていない。しかし、移動距離が長いヘビーユーザーであれば、購入ファクター(KBF)において、公共充電ステーションの普及や、充電時間の重要度が高まることが予想される。

また、EVの普及に従い、EVの問題点もより顕在化することになるだろう。その一つは、今はタイのユーザーがあまり重視していないEVのリセールバリューである。EVの購入層は、複数保有の富裕層ないし初めて車を購入するミレニアム世代以下の世代であるために、リセールバリューはまだ重要な購入要因(KBF)として考慮されていない。しかし、車を買い替えるユーザーであれば、EVの5~6年後のリセールバリューをより重視するだろう。また、ローン会社は現在、EV購入者に対する審査は厳しくないが、将来的にはEVのリセールバリューが大きく下がることがあれば、ローン条件がより厳しくなる可能性もある。

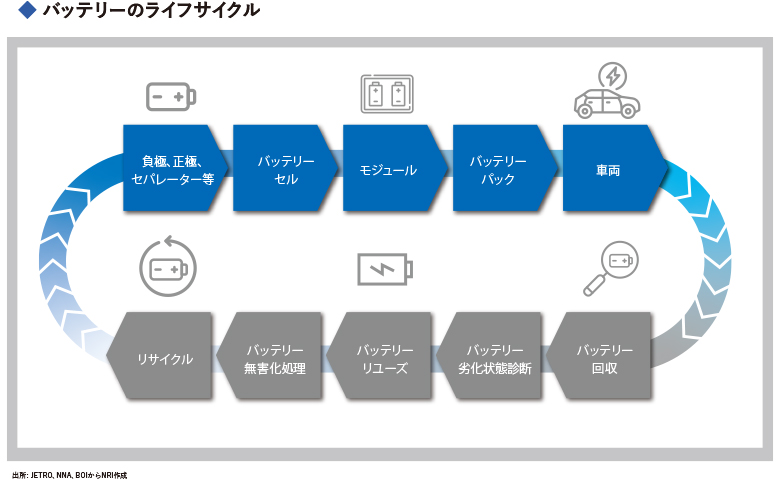

(3)環境負荷軽減やバッテリーの価値維持のために必要なバッテリーの3R

中長期的にEVの残存価値を高めるためには、車両価格の4割以上を占めるバッテリーを有効にリユース、リパーパス、リサイクルする3Rのサーキュラーエコノミーの確立が不可欠となる。中国でEVのゴミ捨て場が社会問題化しているように、EVの残存価値が低く、バッテリーが捨てられるようになれば、環境悪化にもつながる。バッテリーのリサイクルはリサイクルコストが高いために、当面有望視されているのは電池のリユースと、太陽発電などに使われるバッテリーエネルギーストレージシステム(BESS)やフォークリフトなどその他輸送機器へのリパーパスである。

しかし、そのためには、バッテリーの劣化状態(SOH)を正確に診断する技術や設備への投資、使い済みバッテリーを回収・選別・配送する商流と物流の構築が不可欠となり、投資が必要なほか、一定以上のEVの使用済みのバッテリーのスケールメリットが望ましいことから時間もかかる。日系メーカーとしては、このような車のライフサイクルを考慮したバリューチェーンを最初から構築すれば、環境負荷の低減につながり、タイ政府や環境意識の高いユーザーの信頼を勝ち得ることになるだろう。中国メーカーは本国でそうであるように、まだしっかりとしたバッテリーのバリューチェーンを構築できていない。