最新記事やイベント情報はメールマガジンで毎日配信中

TJRI x ABeam Consultingセミナー開催リポート|EVシフトでタイの自動車サプライチェーンは中国OEMと競争か共創か

公開日 2023.10.31

TJRI(Thai-Japanese Investment Research Institute:タイ日投資リサーチ)は10月10日、アビームコンサルティング・タイランドと共催で「EVシフトでタイの自動車サプライチェーンは中国OEMと競争か共創か」と題するウェビナーを開催した。

今回は、自動車業界で15年以上にわたり経営コンサルティングを手掛けてきたアビームコンサルティングの鵜塚直人氏にタイのBEV市場の現状と今後どのようにサプライチェーンに影響を及ぼしうるのか、さらに将来シナリオを考える上での視座を解説いただいた。

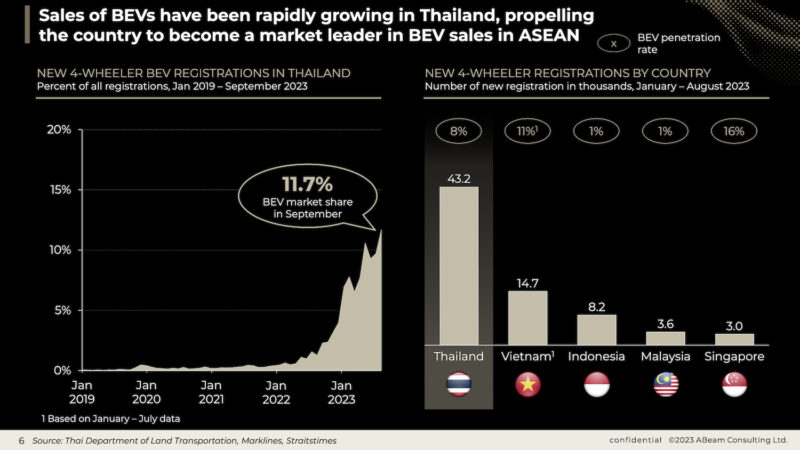

タイにおけるBEVの市場動向

「タイの新車販売台数でBEVが占める割合」出所:ABeam Consulting

「タイの新車販売台数でBEVが占める割合」出所:ABeam Consulting

まず、タイにおけるBEVの浸透状況について鵜塚氏は、「9月の新車販売台数のうちBEVが占める割合は11.7%、1月〜8月までの累計でも全体市場の8%(43200台)がBEVだ。その内訳をブランド別に見てみると、BEV浸透が加速するにつれ、日本ブランド車は減少し、その代わりに中国ブランド車の割合が増えており、中国OEMがBEVを起点としたタイ市場への参入を加速させていることを示している」とした上で、BEVが販売台数を伸ばしている背景には、「タイ政府によるインセンティブ(EV3.0パッケージ)が挙げられる。この政策は、同一条件の車種モデルを比較した時に、消費者側から見てコスト面でBEVを購入するデメリットが全くなく、来年以降も同様の政策が継続されると予測されている。また、デザインや品質など商品評価も高く、消費者を惹き付けている」と説明。

中国系OEMのタイでの動向については、「価格や商品力の実績を生かして、2023年に入りディーラー網の拡充や再編を加速すると同時に現地生産化への準備を着々と進めており、4社がすでに起工式を済ませ工場の建設に入っており、残り2社も建設予定を表明している」と述べた。

BEV浸透によるタイの自動車サプライチェーンへの影響

こうしたBEV市場の動向を踏まえ、自動車部品業界にはどのような影響を及ぼしうるのかについて鵜塚氏は、中小型のクロスオーバー車を例に、「自動車部品の市場規模の観点からみると、ICEコンポーネントは価格ベースで25%を占め、タイ国内での市場規模は80億ドル、350社のサプライヤー、20万人の雇用を生み出す産業だ。今後BEV浸透が進むとICEのコンポーネントサプライチェーンに与える影響が大きいことは想像に難くない」と述べた上で、「電動化されるコンポーネントは、今後コスト削減が進むものの、最終的にコストに占める割合は32%程度の構成比になり、市場規模としてはBEVの販売台数次第となる。一方で、シャシーや内外装、電装部品については、全体需要の増減には左右されるものの、BEVの普及に関わらず今後も引き続き安定的な市場規模推移が見込まれる。そのため、BEVが増加することでEV系のコンポーネントにどうアクセスしていくのかだけでなく、既存のシャシーや内外装、電装部品についても今後中国系OEMが参入することにより、市場シェアに変化が起こることが想定され、既存のサプライヤーにとって重要課題となる」と訴えた。

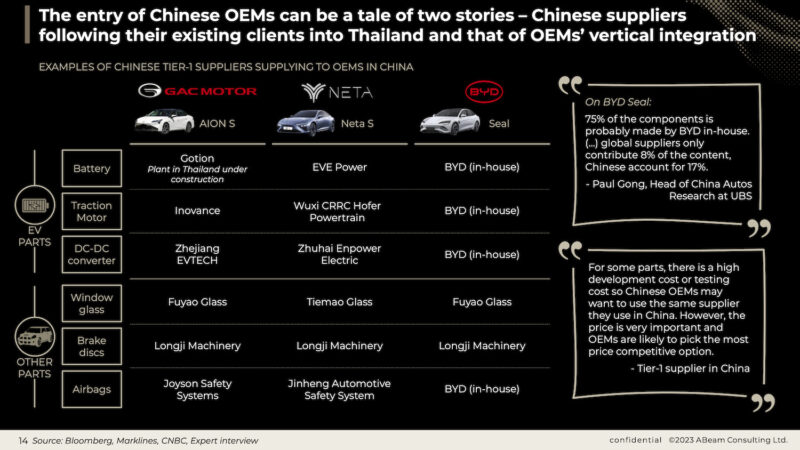

「中国系OEMのタイの現地生産参入における2つのシナリオ」出所:ABeam Consulting

「中国系OEMのタイの現地生産参入における2つのシナリオ」出所:ABeam Consulting

さらに「中国系OEMの参入により、EV系の部品に加え、その他の部品の調達についても検討が必要になる。現状、中国系OEMは主に中国系サプライヤーを利用するか、自社で内製しており、タイでの生産にあたり、中国系サプライヤーを引き連れてタイに来た場合、既存のタイのサプライヤーにはチャンスがないのではないかと懸念の声が聞かれる。しかし、歴史を紐解くと中国系OEMが当初事業を立ち上げた時に、グローバルサプライヤーとの取引関係が構築できず、結果として地場サプライヤーの協力を得て自動車事業を発展させてきたという経緯があるので、今後もこれまで築いてきた資産を有効活用したいと思惑は自然の流れではあるが、チャンスが無いとは言い切れない」と指摘した。

一方で、中国系OEMとビジネスを築いてきた地場のサプライヤーについては、「技術の進化に加え、投資をして海外拠点の構築に努めてきた。その結果、10年前にはグローバルにおける自動車サプライヤーTOP100に入る中国系サプライヤーは1社しかいなかったのに対し、M&Aを通じで事業を拡大し、2022年には8社まで増加。インテリアやエアバッグなど既存のコンポーネント領域だけでなく、Eモーターなど新しい領域にも参入しているのが特徴」と解説した。

中国OEMがタイで現地調達するコンポーネント領域は

中国OEMがタイで自動車生産に参入するにあたり、タイで部品を調達する可能性については、「既存のサプライチェーンも活用可能な大型部品については最初に現地調達が進むだろう」とした上で、「現時点で投資効率が低いコンポーネントについては、現地調達となるのには時間がかかる。また、将来的にもタイで調達が難しいバッテリーセルなどの特定コンポーネントは引き続き輸入されることが予想される」と述べた。

ただし、実際にはどのコンポーネントをタイ生産するかについては、「タイ政府と中国政府、さらに周辺国の産業政策に依存するため、今後も政策の動きを注視し、タイと中国の2カ国間だけを見るのではなく、EV市場が伸びているオーストラリアなどの周辺国も含めたコンポーネント市場を俯瞰して見ていく必要がある」と強調した。

中国系OEMから見た日本企業

本ウェビナー開催にあたり、アビームコンサルティングでは中国系OEMや関係者に日系サプライヤーに対する印象や期待値のヒアリングを行なった。そこで見えてきた課題を鵜塚氏は「総じて日本の製品や品質に対しては好意的な意見が出る一方、中国系OEMとビジネスをしたいという情熱や意思決定の遅さ、新しいやり方への適応の遅さがネガティブな点として挙げられた。私の経験では、こうした意見は中国系OEMだけでなく、米系OEMでも指摘されており、新規事業に取り組む時に日本企業は意思決定が遅い、その結果として特定のコンポーネントグループでは意思決定の早い、例えばファミリー企業に仕事が集中しているケースも見受けられる。こうした評価をされている日系サプライチェーンのプレーヤーは今後グローバルで戦う時の打ち手を考えていく必要がある」と警鐘を鳴らした。

中国OEMとの共創の道筋を探る

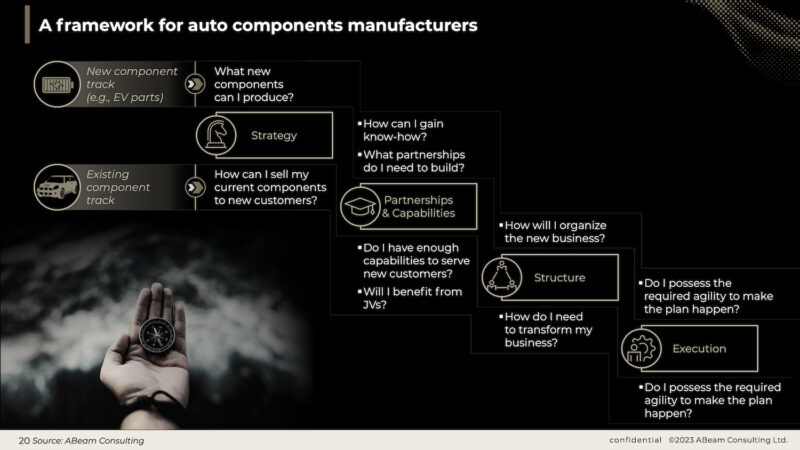

「自動車部品メーカーのフレームワーク」出所:ABeam Consulting

「自動車部品メーカーのフレームワーク」出所:ABeam Consulting

では、BEVを起点としてタイの自動車産業に参入する中国OEMとタイのサプライチェーンは今後どのように仕事をしていく必要があるのか。鵜塚氏はそのフレームワークとして次の4つのポイントを挙げた。

1)戦略・・・EV系コンポーネントはターゲット市場をどう決定し、採りに行くのか。既存コンポーネントはでどの新規顧客でどう勝つか狙いを定める戦略的な視点

2)パートナーシップと機能構築・・・自社の戦略で勝つためにタイでどのように機能構築していくのか、その方法論としてのパートナーシップ等の可能性を考える視点

3)組織構成・・・当該ビジネスを運営するために必要な人材や組織プロセス、ガバナンスをどのように構築してくかの視点

4)実行・・・アジャイル思考で物事を進めるマインドセット

鵜塚氏はさらに、中国系OEMやサプライヤーのヒアリングでは、「タイでの地の利を生かせる地場企業とのパートナーへの期待値が多く聞かれた」こともあり、「日系サプライヤーは既存のサプライチェーンや技術、品質、コスト競争力などを生かし、自社の特色を出しながら、中国・タイ間のビジネスコミュニティやサークルへ食い込んでいく努力が必要だ」と述べた。

また、「中国系OEMが日系サプライヤーとは『付き合いづらい』と感じているとすれば、重要な経営課題として取り組むことが必要」とした上で、「これらの変革は決して実行不可能ではない。日系企業でも意思決定が早く、機動性に富んでいる会社は、新興のBEVメーカーと大きなビジネスを構築している。今ある安定したビジネス基盤を生かした状態で、このEVシフトへのトレンドを新しいことへ挑戦できる好機と捉えて取り組むべきだ。日本の製造業では商社が出資者として間に入り、戦略的に事業を推進している例もあるので、自社に足りないものを見極めた上で、パートナー企業などを通じて課題を解決していくマインドセットを持つことも有効だ」と締めくくった。