ArayZ No.135 2023年3月発行タイ会計・税務・法務〜民法改正・LTRビザ・租税条約改正等もQ&Aで解説〜

この記事の掲載号をPDFでダウンロード

最新記事やイベント情報はメールマガジンで毎日配信中

何が足りない経営資源か考える

公開日 2023.03.10

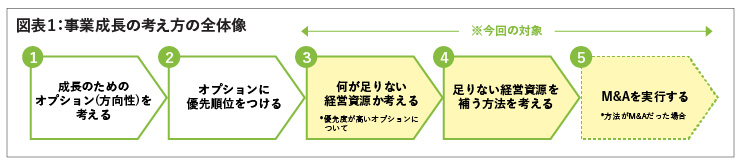

前回は売上を成長させるためのフレームワークを使った考え方について解説し、オプションをいくつか抽出した上で優先順位付けするという一連の流れを紹介した。調査の結果を踏まえて優先順位付けを行った後は、実際にどのようにオプションを実行していくかを考える段階となる。新たなことを始めるために、まずは人/モノ/カネ等の自社に必要なリソース(経営資源)が揃っているかどうかを点検することから始めていく。

前回の例で、例えば既存の商品を違うチャネルに載せるオプションを選択した場合に、どのような経営資源が不足するかを考えてみたい。例えば、新たにコンビニで商品を取り扱ってほしい場合は、コンビニに対して営業をかけていく必要がある。そのためにはコンビニに営業をかけるための営業人員やノウハウが必要となってくる。そのような経営資源を、どのように補っていくかを次の章で考えていきたい。

経営資源を補う方法を考える

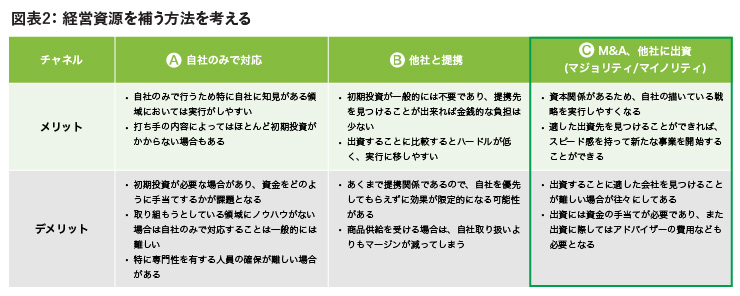

これらの経営資源を獲得していくにあたり、大きく3通りの方法が考えられる。まず1つ目が自社のみで対応するパターン、2つ目が他社と提携や業務委託を行うパターン、3つ目が他社に対して出資するパターンである(図表2)。

例)コンビニに商品を取り扱って欲しい場合の経営資源の活用パターン

自社のみで対応するパターン

自社のみであれば、採用を行う、またスーパー向けの営業部隊から人を移してコンビニ向けの営業部隊を編成するといったことが考えられる。自社のみで完結するため、組織を作ること自体は簡単ではあるが、人が足りなければ採用をしなければならない。領域によっては適した人材がすぐに採れるかどうかもわからず、また定着させるためのコストもかかってくる。自社の人員を転用しても、コンビニ向けの営業ノウハウがないといった課題があることが想定される。

他社と提携や業務委託を行うパターン

他社と提携するのであれば、例えばコンビニ向けに販路を持つ代理店と提携するといったことが考えられる。当然コンビニ向けに展開しているのであればノウハウがあると思うが、一方で代理店手数料を取られるためマージンが低くなるといったデメリットも想定される。また、提携という形では強制力がないため、取り扱いの優先順位が下がってしまい熱心に取り扱ってくれないといったケースも想定される。

他社に対して出資するパターン

最後に他社に対して出資するパターン(M&A)を考える。提携ではなく一歩踏み込んで出資をすることで影響力を高め、自社の描いている戦略をより実行しやすくなる。また、適した会社を見つけることができれば、スピード感を持って新たな事業を開始できる。さらに、利益が出ていればその利益の取り込みも期待できる。一方で、適した会社を見つけるのに時間がかかる可能性がある。また、当然出資に際し資金が必要であり、コストもかかるので実行には慎重を期する必要がある。

M&Aについて

ここまで検討した上で、M&Aが最良な手段であるとなった場合にM&Aの実行を検討していくことになる。具体的にどのようなプロセスを踏んでいくかについては、ArayZ10月号に弊社で寄稿した「M&Aタイ最前線」をご参照いただきたい。

ここでは普段から実際にM&A先を選定する際にどのような方法があるのかを紹介する。

M&Aの候補先を選定するには、「自社でアプローチしていく方法」「買収案件を情報を待つ方法」の2通りがある。

● 自社でアプローチするパターン

自社でアプローチする際の最もよくあるパターンが、自社の取引先にアプローチしていく方法である。取引先であれば内情もよくわかっており、また経営陣同士の関係性も出来ているので、合意が出来れば比較的スムーズに進むケースは多い。例えば、代理店の資金繰りが苦しくなり、出資を引き受けるケースなどはよくあるパターンである。

また、ロングリストを作ってアプローチしていくパターンもある。実際に新しいことを始める場合は、その新たな領域について特に関係がある企業がない場合も往々にある。市場調査の結果関連する企業がわかれば、その企業に対してアプローチをかけていくことになる。DBD(商務省事業開発局)のデータベースにアクセスできるのであれば、業績や株主構成などもわかるため、そういった情報も参考にしながらアプローチしていくことになる。

いずれの場合にも共通することであるが、最初から(特にマジョリティで)資本提携したいと打診すると警戒されるケースも多い。先方が事業承継などをちょうど考えていれば別ではあるが、事業提携の可能性の打診といった話から始める方がより望ましい。

● 案件の情報を得るパターン

案件の情報を得るパターンというのもある。証券会社やM&Aのアドバイザーは常に会社の売り案件の情報収集を行っており、そういったところから情報を得ていくことを指す。M&Aのアドバイザーは金融機関から個人まで様々な形態が存在しており、それぞれ違った情報ソースを持っており、得意不得意もそれぞれ存在する。

ぴったりと当てはまる案件が必ずしもあるわけではないが、各所との関係を持って希望を伝えておき、案件の提供を受けるのも一つの方法である。

2回にわたって、事業成長を考える際にどのような考え方があるのかということを紹介してきた。今後は業界やテーマを各号で取り上げ、事業成長やM&Aなどをテーマに寄稿していきたいと思う。

※本文中の意見や見解に関わる部分は私見であることをお断りする