迫り来るEVシフト

公開日 2021.04.30

改めて電気自動車(EV)に注目が集まっている。各国で数値目標を盛り込んだ電動化への政策が発表され、メーカーもラインナップの拡充に向けて本腰を入れている。これらは過去のブームとは異なるものなのか、それとも一過性で終わるのか。

今回は電気自動車を巡る過去の歴史や各プレイヤーに触れるほか、ローランド・ベルガーの下村健一氏が世界における普及の状況や今後の見通しについて解説する。

幾度も来た電気自動車の波

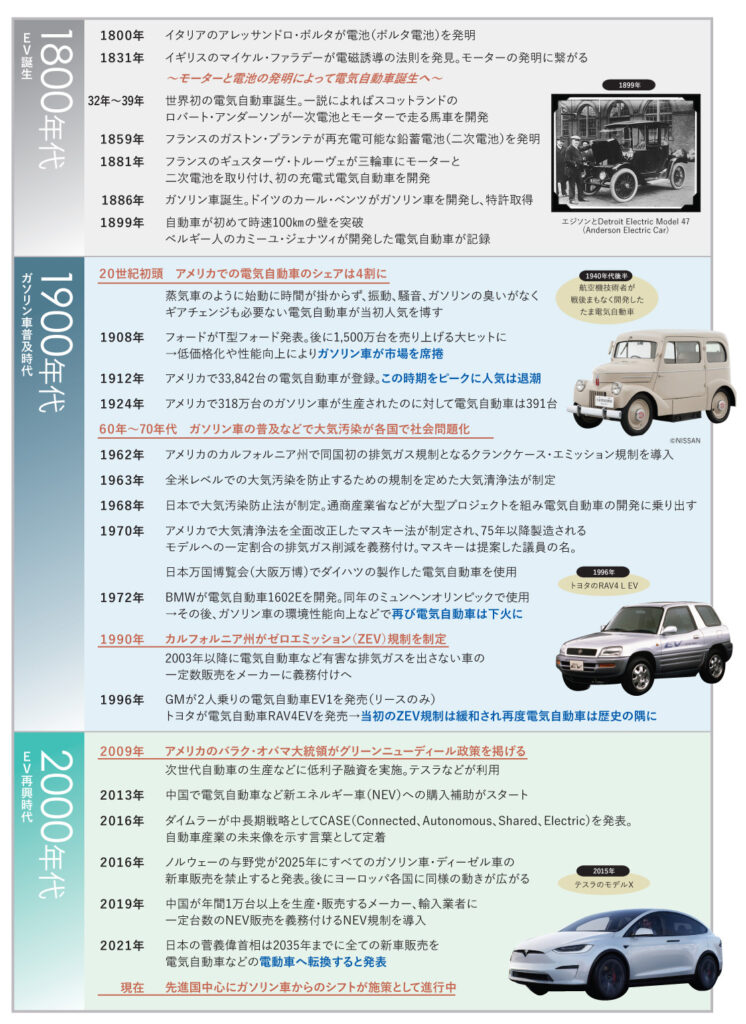

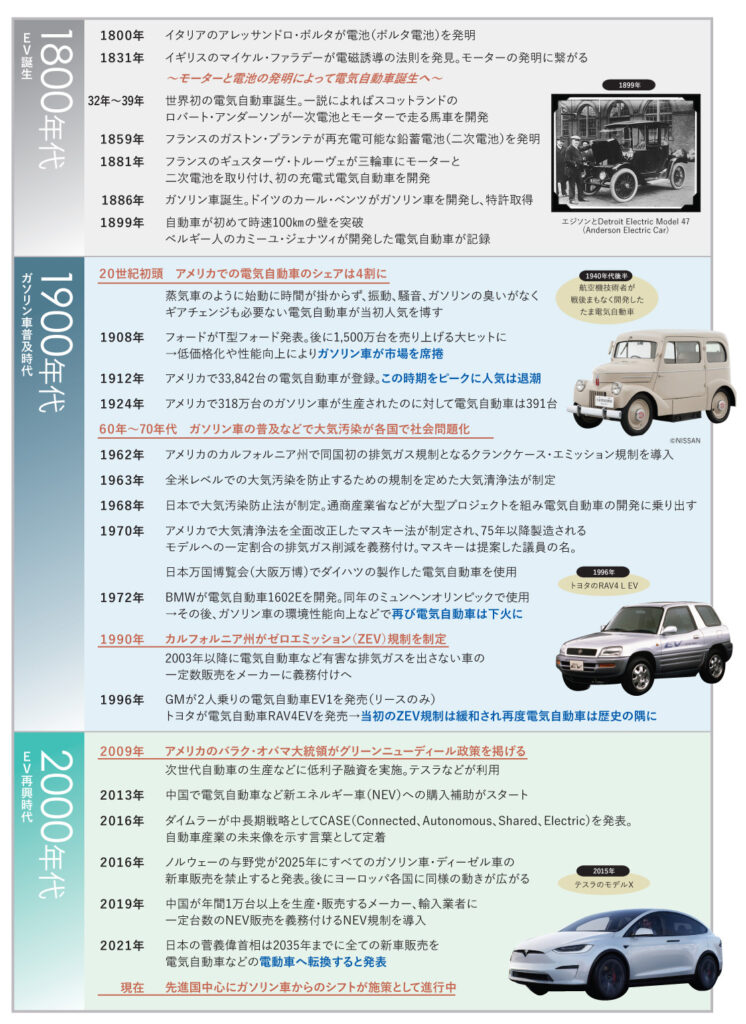

EV年表(クリックで拡大)

実は電気自動車の歴史はガソリン車より古い。まだ蒸気機関が主力だった19世紀初頭に電池とモーターという電気自動車の基幹技術が発明されたことで、電気を使って駆動する車両の開発が進行。草創期にはガソリン車より高いシェアを誇った時期もあった。

しかし、大量生産を可能にしたT型フォードの登場など、ガソリン車の性能向上と低価格化により形勢は逆転。走行距離や速度でも劣る電気自動車はやがて市場から姿を消してしまう。

以降、幾度も電気自動車の機運が盛り上がるタイミングはあった。

1960年代以降のモータリゼーションは大気汚染の悪化を招いた。排気ガスを出さない電気自動車は選択肢に上がるものの、電池容量などの技術的な壁やメーカー努力によるガソリン車の環境性能向上もあってなかなか浸透には至らなかった。

ただ、91年にはソニーがリチウムイオン二次電池を世界で初めて商品化。エネルギー密度が高く、高い電圧も得られるためモバイル機器やパソコンのほか自動車にも採用され、電気自動車のバッテリー性能向上に貢献する。

さらに、アメリカのカルフォルニア州が大気汚染防止のため、州内で一定台数以上販売するメーカーに対して一定比率を排気ガスを出さないゼロエミッション車(ZEV)にしなければならないとするZEV規制を90年に制定した。

ZEV規制の内容はハイブリッド車も追加されるなど紆余曲折を経たが、同様のZEV規制自体は他州にも広がっていった。行政の政策としてのガソリン車からの移行が徐々に始まったのである。

世界最大の自動車市場となった中国では深刻な大気汚染と政府の購入補助を端緒に、電気自動車など電動車両の市場が拡大。多数の地場メーカーが勃興するに至った。2019年には中国版ZEV規制となるNEV(新エネルギー車)規制を導入。

ヨーロッパでもドイツが30年までに、フランスとイギリスはガソリン車及びディーゼル車の販売を禁止する方針を発表。国単位でのガソリン車からの脱却が進もうとしており、代替モビリティとしての電気自動車が今再び注目されている。

世界の主要EVメーカー

クリックで拡大

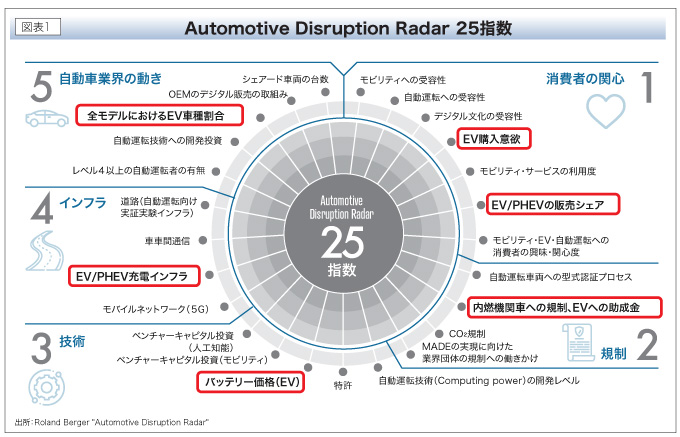

自動車業界の変革具合をモニターする

Automotive Disruption Radar

コロナ禍においても電気自動車(EV)の浸透は進み続けている。弊社ローランド・ベルガーでは、自動車業界の変革について、「Automotive Disruption Radar」という独自の指標を用い世界各国で定点観測を行っている。2020年にもその調査をアップデートしたが、EVがハイライトされる結果となった。本稿では、まずは「Automotive Disruption Radar」について解説するとともに、世界の中でもEV普及が進む国々について個別に概観する。そのうえで、アジアにおいて今後どのような形でEV普及が進んでいくかを見通したい。

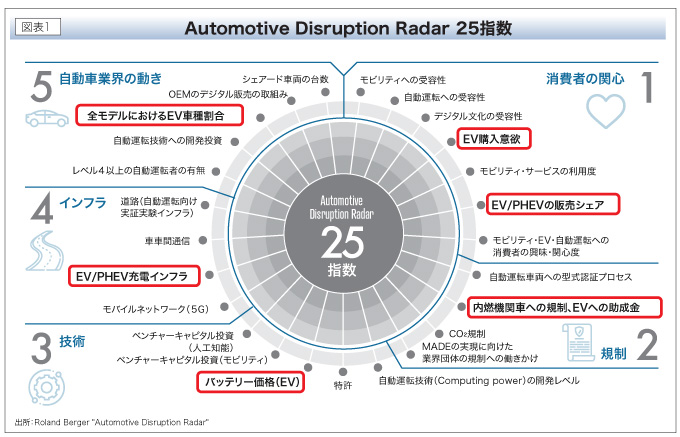

「Automotive Disruption Radar」は自動車業界変革の状況をスコア化した弊社の独自指標である。図表1がその全体像だ。ご覧の通り、この指標群はEVのみならず、我々が「MADE」と呼んでいる自動車業界の4つのメガトレンドをカバーしている。

Mobility – 新たな移動手段

「自動車を自分で保有して使う」という従来とは異なる形で、移動需要を満たす手段が拡大している。カーシェア、ライドシェア、ロボットタクシー等の「モビリティサービス(MaaS : Mobility as a Service)」だ。

MaaSにおける総移動距離は、25年に1.4兆キロに達する見込みであり、これは世界中の総移動距離の6%に該当する。まだまだ残る巨大なポテンシャルを背景に、UBERやGrab、Lyftなど、多額の投資資金を集めたプレイヤーがグローバルに事業を展開している。欧米のみならずASEANや中国、インドなどの新興国においてもだ。

特にアジア新興国ではタクシーより安価な一般ドライバーによるライドシェアが、 庶民の足として新しい都市交通インフラになっている。

今年のモーターショーでも電動車の出展が目立った

今年のモーターショーでも電動車の出展が目立った

Autonomous – 自動運転

各自動車メーカーにおける自動運転技術の実用化は現在、レベル3(加速・操舵・制動すべてをシステムが行うが、緊急時はドライバーが対応する状態)からレベル4(加速・操舵・制動すべてをシステムが行い、ドライバーが全く関与しない状態)の実用化を目指し、各社、開発が激化している。

ただし、乗用車を対象としたレベル3以上の実現には、広域にわたる交通インフラの整備等が必要となる。ハードルはまだ高いと見られている。

Digitalized – デジタル化

世のデジタル化と通信インフラの整備は、自動車にも大きな影響を及ぼす因子である。自動車に様々なセンサーが付与されインターネットと繋がる。結果、ICT端末としての機能を有するコネクテッドカーが普及する。

コネクテッドカーは車両の状態や周囲の道路状況などの様々なデータをセンサーで取得する。それらをネットワークを介して集積・分析することで、新たな価値を生み出すことが期待されている。

例えば部品メーカーが遠隔診断を行ったり、シェアードサービス車両にテレマティクスサービスを提供したりなどの事業機会が生まれている。 また、自動車のユーザーにとっても、デジタル化が進み販売チャネルがオンライン化したり、車両の状態や履歴がデジタルデータを通じて的確に把握されたりすることで、個別最適化されたサービスが広がり、利便性が向上すると期待される。

中国の長城汽車がEVをタイに投入する

中国の長城汽車がEVをタイに投入する

Electrified – 電動化

そして、最後ではあるが本稿で取り上げるEVを示す領域が「Electrified」だ。環境への配慮、また車両コンポーネントの小型・軽量化、省ノイズ化に対応するため、パワートレインの電動化は確実に加速していく。

ただし、電動化の進展度合いは、環境規制遵守への圧力、政府や自治体の後押し、充電設備の進化と普及、電池技術の進化、OEMの戦略シフトといった各要素に左右される。

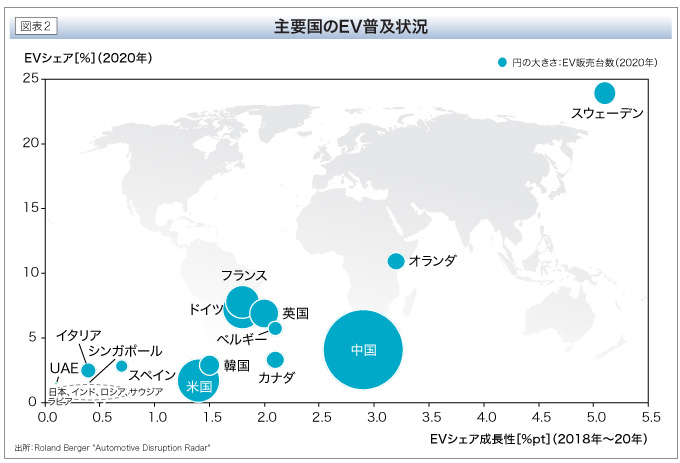

世界のEV普及概観

それでは早速、Automotive Disruption Radarを通して、世界各国のEV普及率を概観する。

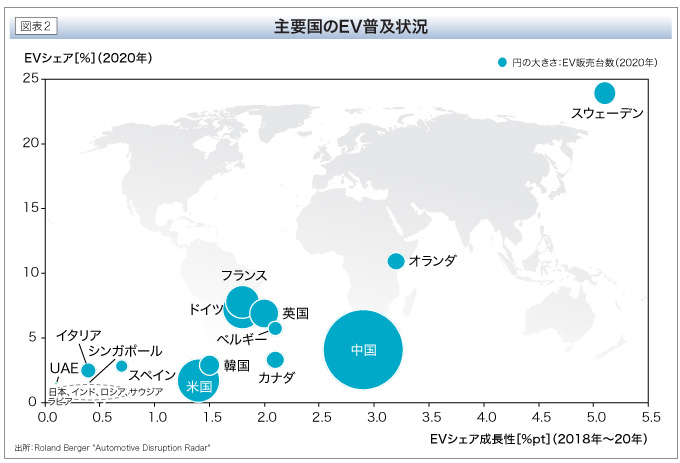

図表2は各国の「EV販売台数の大きさ(円の大きさ)」「EVシェア:20年のEV販売台数が自動車総販売台数に占める割合(縦軸)」「EVシェアの18年から20年までの成長率(横軸)」を示している。EV普及が進んでいる国について、それぞれ簡単にその背景を説明していきたい。

スウェーデン

まず目に付くのがスウェーデンだろう。EVシェア、そしてEV成長性の高さは圧倒的だ。販売台数規模は大きくないものの、EV先進国としてモデルケースに挙げられることも多い。

スウェーデンは19年に現政権が発足してから、EV推進政策を積極的に打ち出している。ノルウェーやデンマークなどの他の北欧諸国と同様、非EV車両の販売規制を強めた。

具体的には、30年以降はディーゼル車やガソリンエンジン車の販売を禁止する方針などだ。各国の内燃機関車への規制やEVに対する補助金政策の充実度をローランド・ベルガーでスコア化しているが、スウェーデンはこの項目で高く評価されている。結果、EV普及率も世界トップクラスとなった。

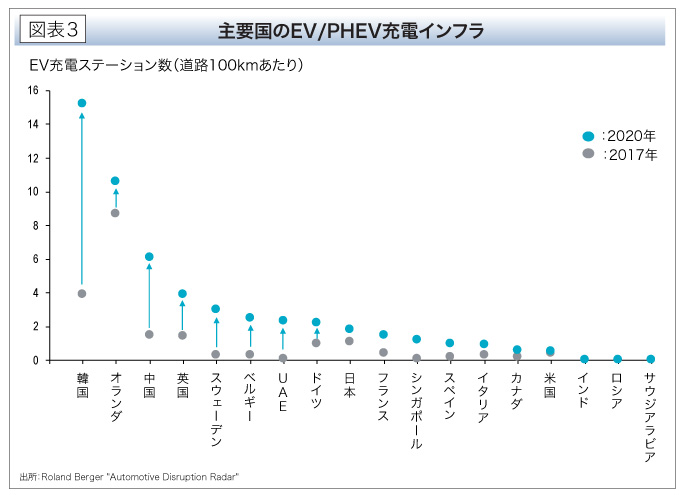

オランダ

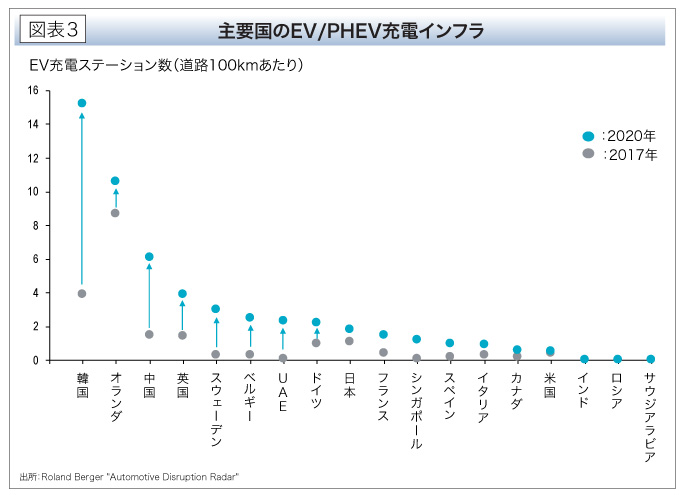

次にシェアが高いオランダは、EV/プラグインハイブリッド(PHEV)充電インフラの密度が成功要因となっているケースである。EVが人々の日常の「足」として利用されるための重要要素として、EV/PHEV充電インフラがあることは想像に難くない。

図表3は、各国の道路100kmあたりのEV/PHEV充電ステーション数を示したものである。これを見ると、オランダは17年時点でEV/PHEV充電インフラの密度が最も高い。数年の差であるが、他国に先んじて充電インフラを充実させたことが、オランダのEV普及を進めた一つの要因である。

もう一つ、実はオランダもEVに対する補助金政策が後押しの要素となっている。オランダは、企業が従業員に対する福利厚生の一環として車を貸与する、いわゆる「カンパニーカー制度」が進んでいる。

オランダ政府は、EVもしくはPHEVをカンパニーカーに採用した法人に対して、購入価格の36%を経費として計上できるインセンティブを導入した。オランダ国内の乗用車販売台数の約3分の1をカンパニーカーが占めており、このインセンティブによるEV普及への影響は大きいと言われている。

中国

続いて、EVシェア自体はまだ5%未満と高くないものの、EV販売台数で世界トップの中国だ。経済規模の大きさに加えて、EVシェアの成長率も高い水準を誇っているだけあって、今後、EVの主戦場になることは間違いない。中国のEV普及のドライバーは、国民の関心によるところも大きい。

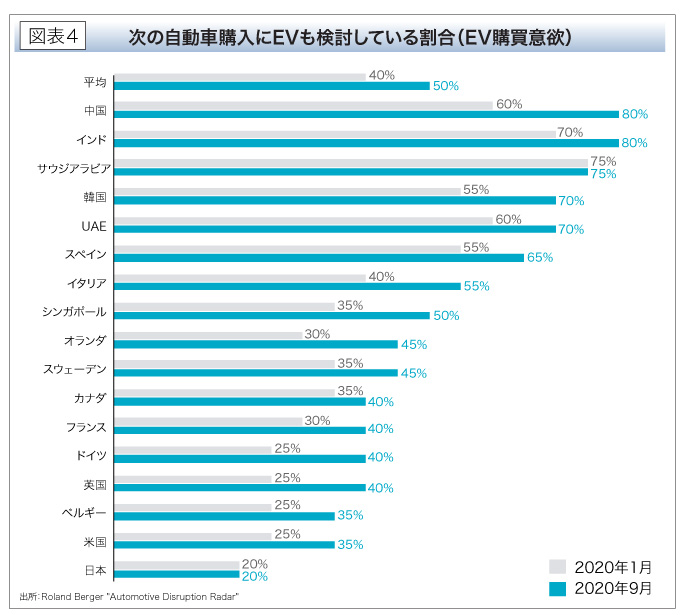

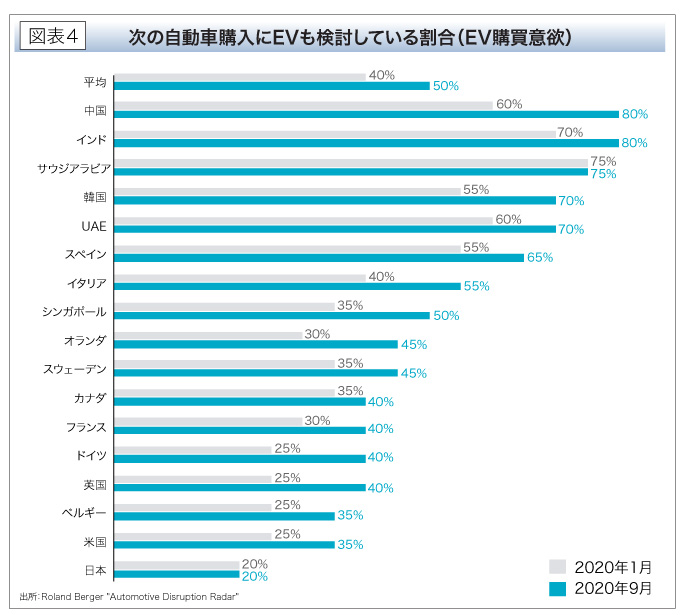

図表4は、「次の自動車購入の選択肢にEVが入っているか」を各国民に聞いた結果である。コロナ禍に入った後の20年9月の調査で、中国では消費者の80%がEVを検討の中に入れていると答えた。

コロナ以前の20年1月時点の調査でも60%と高かったものの、コロナ禍を経てさらに高まった。この中国消費者のEV購買意欲の高まりには別の要因が効いているとの見方もある。それは、中国政府によるEV助成金の強化だ。

コロナ危機の中、中国政府は気温上昇が感染症リスクを高めるゆえ、EVを促進して気温上昇を抑えると謳っている。だが、ここにはより実利的な背景が存在すると見ている。

具体的には、中国系自動車OEMによるEVの世界進出だ。中国は世界経済への影響力を高める手段の一つとして、中国EVの他国展開を企図しており、その第一ステップとして自国でのEV普及を進めている。

その他

図表2を再度見ていただくと、EV普及という観点で次グループとして位置付けられそうなのが、ドイツ、フランス、英国といった欧州群、そして米国だ。

これらの国も当然、EV補助政策などは打ち出しているものの、現時点では消費者の購買意欲、充電インフラのいずれの観点でも大きな飛躍は見られない。共通点としては、内燃機関車の生産国としての長い歴史を持ち、世界有数の自動車メーカーが既に存在する点が挙げられる。これは日本にも共通するところである。

産業構造を大きく変えようとした時、政策による推進に加えて、当然ながらその中で実際の事業を動かしていく民間企業のモチベーションが重要であることは疑いようがない。

図表5は、各国の自動車メーカーが販売している全車種におけるEVモデルの割合を基にスコア化したものである。言うなれば、自動車メーカーとしてのEVに対する積極性を示した指標だ。

これを見ると、EV先行が一定進む欧州各国も中国には敵わない。また、日本や米国はさらに劣後する形となっている。旧来からの自動車大国は内燃機関で培ったアセットがあるゆえ足枷になっていると考えられる。

企業論理からすれば仕方ない側面ではある。既存ビジネスで勝っているものを自らディスラプトするには相応の覚悟が必要だ。しかし、過去の遺産に頼ることができる猶予期間は想像よりも短いのかもしれない。

アジアのEV普及概観

以上で各国の現在の普及状況、並びにその背景の概観に触れた。この章では、アジアにおける今後のEV普及見通しについて弊社の見解を述べたい。

複数の指標を見ても、中国が今後もEVをリードする国としてその存在感を強めていくことは間違いないだろう。中国では、EVを含めた新エネルギー車に対する振興策は引き続き打ち出されている。それらを背景に新たなEV関連メーカーも多く登場している。

それではASEANはどうか。弊社のAutomotive Disruption Radarで定点観測している唯一のASEAN国はシンガポールだ。

自動車業界のディスラプトという観点ではシンガポールは世界でもトップクラスの評価をしている。しかし、その評価は、Mobility(新たな移動手段)での躍進によるところが大きい。

シンガポールは所得の割に自動車普及率が低い。政府が渋滞を防ぐため、自動車の購入時に非常に高い車両購入権(COE)を課している。その結果、登録料などを含めると本体価格の2~3倍を支払うことになる。

加えて、同国の消費者は非常に合理的な消費マインドを持っており、モビリティや自動運転サービスが経済的に得であれば、自家用車は買わなくてもよいと考えている。新しいサービスも便利であれば積極的に取り入れる先進性がある。

一方で、EV購買による経済合理性には疑問を持っており、EVを検討している消費者の割合は高くない(図表4)。

タイでは中国勢の動きに注目

Automotive Disruption Radarに掲載していないが、他のASEAN国でも同様の調査を弊社は行っている。代表的な他のASEAN国のEV状況についても触れておく。

ここタイで目下注目されるEV関連の動向は、中国勢だろう。昨年、タイ投資委員会(BOI)が発表したEV投資奨励策も中国からの投資誘致を狙ってのものだと推察される。

実際、上海汽車(MG)や長城汽車はEV車両の研究開発に対する投資に加え、充電インフラにも積極的な取り組みを進めている。日系自動車メーカーにとってASEANビジネスの本丸であるタイも危うい状況にあると言える。

日系勢は、長い業歴の中で内燃機関としての生産基盤とサプライチェーンを築いてきた。だが、そこまでのアセットをまだ持たない中国勢が、EVに投資を振り切ることは想像に難くない。

近しい状況はベトナムの国営自動車メーカーであるVinFastにも言える。彼らも新興ゆえ、既存の自動車ビジネスアセットはまだ充分でない。事業開始当初からEVへの注力は宣言した。Vin Groupの総合力を遺憾無く発揮してEV事業の確立を狙っている。

ASEANから出るが、インドも注目国の一つだ。純然たるEVメーカーの動きという観点では、Teslaがインドに生産工場を造ると発表したことも見逃せない。インド政府は、「中国よりも低いコストでEVを生産できるよう対応する」と述べている。

現状は、Suzukiを始めとした小型内燃機関車の独壇場であり、EVという観点では我々のスタディでもインドは圏外に位置する。だが、国を挙げた政策がうまく機能すれば、人口と経済力の高さゆえ、EV大国として中国に迫るポテンシャルを秘めている。

もう一国、今後のEV普及の飛躍の可能性が高いと考えられるのが韓国である。20年の調査では、EV/PHEV充電インフラの充実度はオランダを抜いてトップに躍り出た。韓国消費者のEV購買意欲の伸びも大きい。そして、韓国最大の自動車メーカーであるHyundaiもEVに対する積極姿勢を示している。

Hyundaiが母国の韓国でEV普及をリードすることは間違いないが、それに加え、ASEANでのEVによる躍進の可能性も秘めている。20年にはシンガポールに研究開発拠点を設立したが、ここにはEV生産の機能も持つ。また、19年にインドネシアでの生産工場の計画も発表し、ここでも将来的にEV生産を検討している。

日系のEVシフトの成否が注目される

日系のEVシフトの成否が注目される

アジアでの普及はこれから勢力図が一変する可能性も

現時点の状況を切り取って言えば、アジアにおけるEV普及は中国を除けばまだこれからというところだ。しかし、その中国勢のプレイヤーを中心にASEANを含めた各国でのEVに対する積極投資は進んでいる。日系勢が構築してきた自動車ビジネスの既存アセットが一気に塗り替えられるリスクも充分に存在するだろう。

だが、これまで培ってきた生産基盤やサプライチェーンが全て無に帰するわけでもない。加えて、無形のアセットである日系車ブランドも、ASEAN消費者の心の中にしっかりと根付いている。

これらが来るEV市場での戦いの中で、どのような競争優位に昇華させられるかしっかりと議論を重ね、他国勢に取れない戦略を取って欲しい。

充電インフラの整備も普及の鍵を握る

充電インフラの整備も普及の鍵を握る

生産拠点化なるか – タイのEV政策

日系メーカーを中心に自動車産業が集積するタイでも電動化へのシフトは始まっている。タイ政府が2016年に掲げた産業高度化政策タイランド4.0では、次世代自動車が重点産業の一つに含まれており、電気自動車などでも生産拠点化を目指していた。

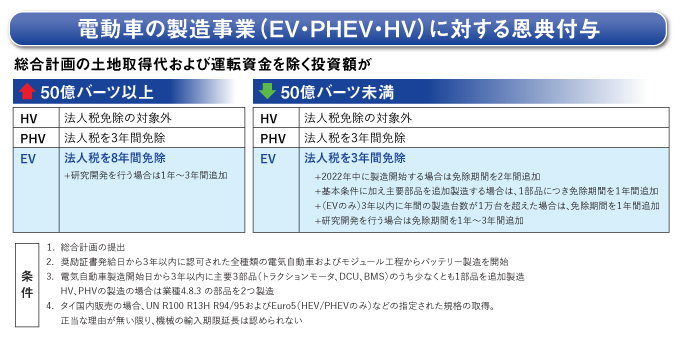

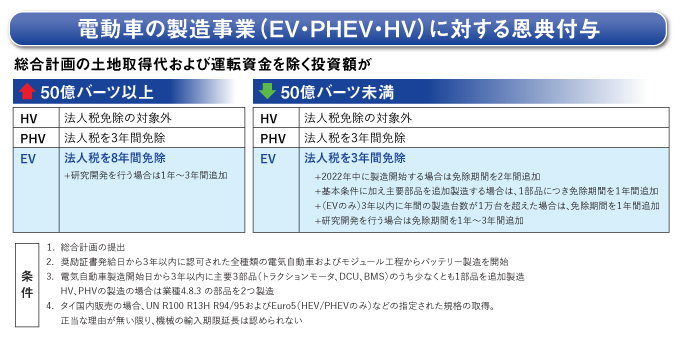

タイ投資委員会は18年に終了したハイブリッド(HV)を含む電気自動車等の投資恩典に続く第2弾を昨年発表した。第一弾と違い今回はHVの生産に対しては法人税免除を付与しないなど、電動化度合いを強めている。

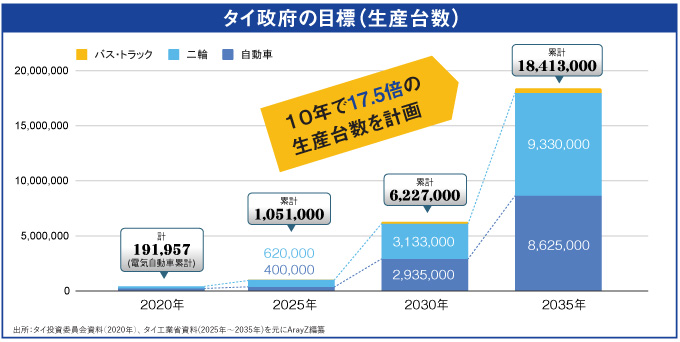

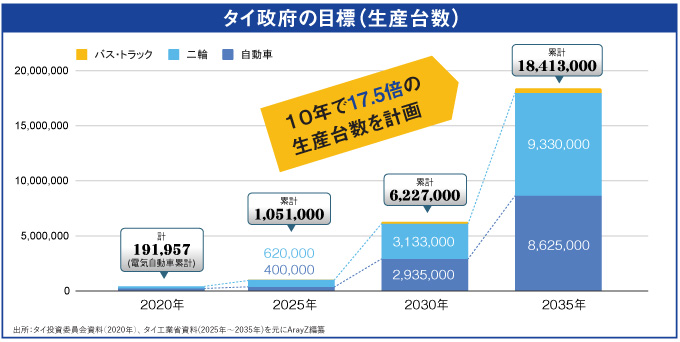

さらに今年3月、政府は25年までに累計105万1000台の電気自動車の生産、さらに35年までに1841万3000台の生産などの目標を発表した。これは、昨年明かされた30年までに生産シェアの30%(75万台)が電気自動車などとする目標を前倒しして設定するものとなった。

数千万台保有されているタイの自動車の内訳としてはまだわずかだが、高温多湿で車内にエアコンが必須などの条件もあるタイで、今後電気自動車などがどのような位置付けとなっていくのか注目される。

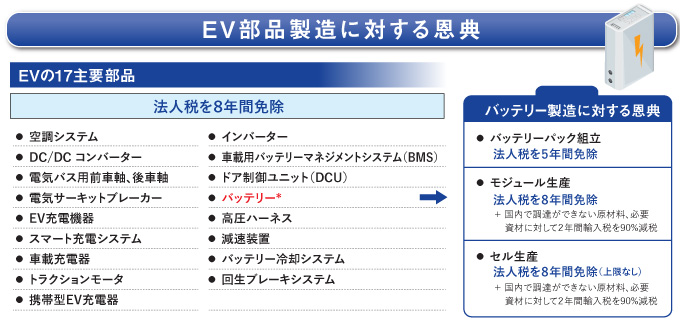

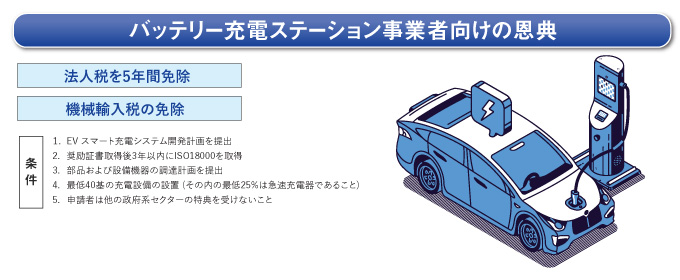

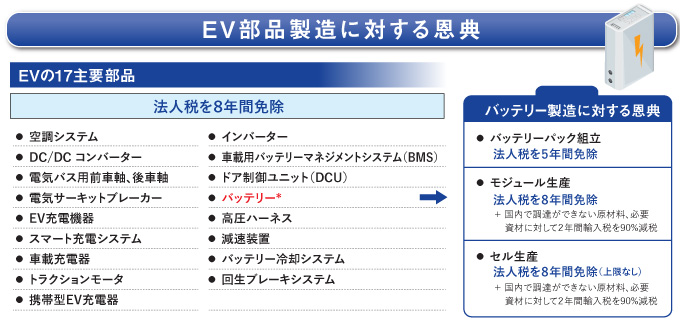

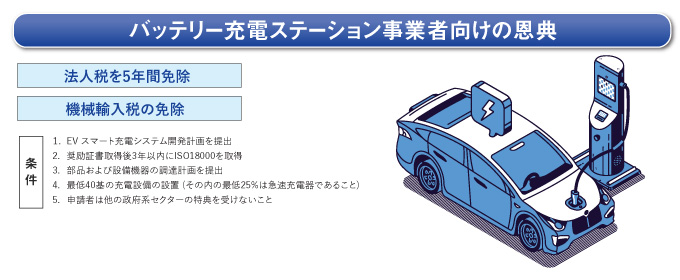

EV・PHEV・HVに対する恩典付与

タイ投資委員会は昨年、新たな投資奨励策を発表。電気自動車から電動バイク、 電気バス・トラック、電動ボート、充電ステーションまで幅広い事業を対象とした。

さらに詳細はこちら