タイにおけるFTA活用の現状

公開日 2022.03.10

2020年11月に署名された地域的な包括的経済連携(RCEP)協定が今年1月1日に発効しました。日本企業にとって、これまでFTAを結んでいなかった中国と韓国を含む自由貿易協定(FTA)であり、サプライチェーン見直しなどにも繋がる関税削減効果が期待されています。

一方で、タイを含むASEANとの関係においては、既に長年にわたって日本との二国間または多数国間のFTAが適用されていることから、RCEPによる追加的なメリットは限定的とも見られています。

もっとも、日本が含まれない海外のFTA情報を収集することは容易ではなく、FTAをタイ事業で十分に活用できている日系企業ばかりとは限りません。タイからの輸出入で活用できるFTAについて最新状況を整理します。

タイの関税率の調べ方

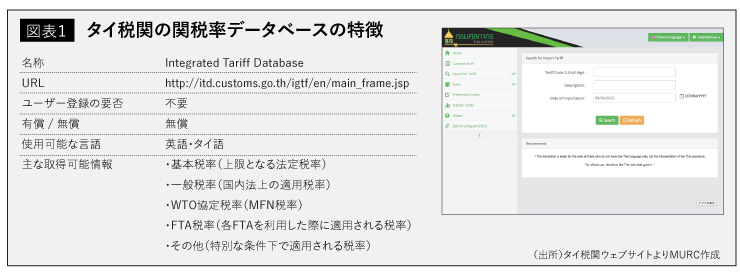

タイのFTAについて紹介する前に、FTA活用の大きな目的でもある関税率の調べ方について簡単に触れておきます。日本の関税率は、FTA税率も含め、税関ウェブサイトに「実行関税率表」として掲載されています。

検索システムになっていませんので多少の手間はかかりますが、調べたい品目のHSコードが分かっていれば、最新版の実行関税率表から関税率を調べることは容易です。表も見やすく整理されていますので、貿易実務の基本的な知識があれば、それほど苦労することはないでしょう。

一方、外国の関税率を調べようとする際に、多くの場合、FEDEX社が提供するデータベース「World Tariff」が活用されています。「World Tariff」は利便性に優れ、JETROでの登録を通じて無料で利用できるのが利点ですが、必ずしも最新情報に更新されているとは限らないこと、適用条件など詳細が正しく反映されていない可能性があることなど、二次情報としての限界があることも否めません。

「World Tariff」は簡易的な調査のためのツールとして用いて、より正確を期すためには一次情報として各国税関の資料にあたる必要があります。

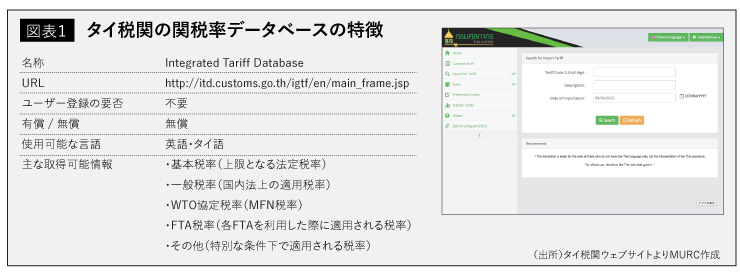

多くの国では、税関ウェブサイト等に関税率の検索システムが用意されており、現地語と英語で検索することができるようになっています。タイも同様に、税関ウェブサイトに検索システムが設けられ、無料かつユーザー登録の必要もなく、タイ語と英語で検索が可能です。

タイの場合、日本の「実行関税率表」に相当する整理された資料は存在せず、関税法や下位規則、FTAごとに存在する無数の税関告示(全てタイ語)に関税率が規定されていますが、これら原文にあたることは現実的ではなく、検索システムの存在は非常にありがたいものです。

現時点の関税率だけでなく、将来や過去の関税率を検索することも可能で、対象の日付を検索画面に入力すれば特定の輸入時点での情報を調べることができます。 この検索システムを利用するにあたって、いくつか知っておいた方がよいポイントをご紹介します。

第一に、英語で検索した場合も、一部はタイ語で表示されます。タイ語表示される内容の大部分は、特別な条件下で適用される税率に関するものですので、ほとんどは無視しても問題ありません。

第二に、検索した結果の一覧に、調べたいFTAが表示されないことがあります。これは、そのFTAが当該品目を対象としていないことを示しています。実行関税率表のように整理されて示されませんので、もし不適用であることを確かめたければFTAの協定本文等を確認することになります。

第三に、日本と異なり、国内法上の適用税率と最恵国(MFN)税率が別に示される点です。もっとも、前者は後者をベースとしているはずですので、両者が相違することは基本的にないと思われますが、異なる場合は低い税率が適用されると考えられます。

タイ税関の関税率データベースは、使いこなせば非常に有益なものですが、若干の慣れは必要です。初めのうちは正しく調べられているか不安があると思いますので、まずは「World Tariff」等で得た情報の正確性を検証する、という使い方が適しています。

Integrated Tariff Database

タイで活用できる14種類のFTA

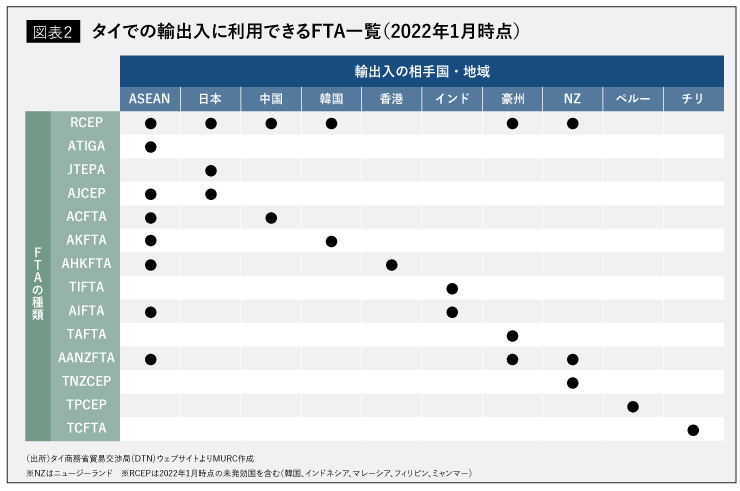

タイのFTAに関する情報は、FTA交渉を所管する商務省の貿易交渉局(DTN)のウェブサイトに集約されています。タイ語サイトと英語サイトの情報量には大きな隔たりがありますので、ここからはDTNのタイ語サイトをもとに、タイを取り巻くFTAの最新状況をご紹介します。

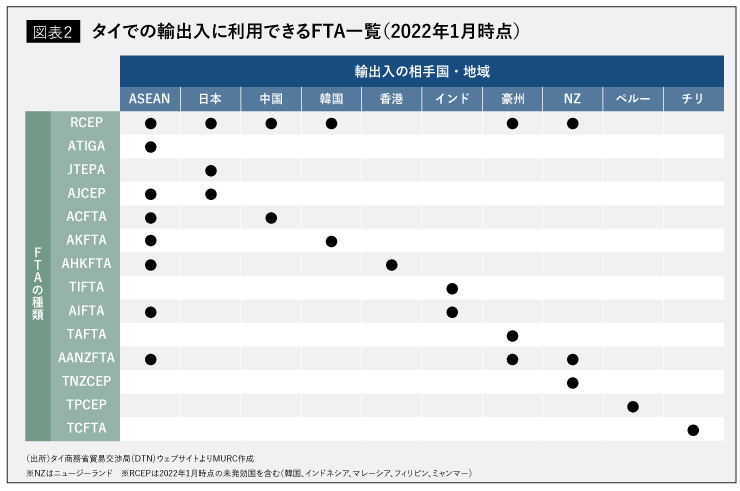

DTNによれば、タイが締結しているFTA、すなわちタイの日系企業も利用可能なFTAは全14種類で、輸出入相手国はASEAN9ヵ国を含む18の国・地域をカバーしています(2022年1月時点)。米国・欧州とはFTAがないものの、アジア・オセアニアの主要相手国の全てとの間で、既にFTAを結んでいます。

タイのFTAは、大きく2つに分類することができます。一つは、タイが単独で相手国と結んだFTA(二国間FTA)、もう一つは、ASEANの一員として相手国と結んだFTA(多数国間FTA)です。

例えば、タイと日本との間では、二国間FTAである日タイ経済連携協定(JTEPA)と、多数国間FTAである日ASEAN包括的経済連携協定(AJCEP)・RCEPが併存しています。このように、同じ相手国との間に、複数のFTAが同時に存在することもあります。インド、豪州、ニュージーランドとの関係も日本と同様です。

一方で、タイと中国、タイと韓国の間には、それぞれ多数国間FTAであるRCEP及びASEAN中国自由貿易協定(ACFTA)、ASEAN韓国自由貿易協定(AKFTA)しか存在せず、タイとして二国間FTAは締結していないことが分かります。

二国間FTAと多数国間FTAは、内容面での大きな違いはありませんが、一般論として多数国間FTAに比べると、二国間FTAは交渉相手国が少ない分、関税引き下げの対象範囲が広い、関税引き下げのスピード(スケジュール)が速い、などの優位性が指摘されます。

タイと日本との間においても、AJCEPとJTEPAの双方が利用できるものの、利用率に大きな隔たりがあります(詳細は後述)。他方、利用率が低い側も、利用率がゼロにはならないのは、何らかの利用価値があるからと言えます。

どちらを使うべきかを判断する上では、前述した関税率や、FTAを利用するための原産地証明書の取得可否(原産地規則の充足可否)を検討する必要があります。 FTAを活用する上での、一般的な留意点をもう一つご紹介します。

特に新しく発効したばかりのFTAでは、FTAを利用した方が通常よりも関税率が高くなる(不利になる)、という逆転現象が稀に発生します。多くのFTAでは、「※年※月時点の一般税率を基準に、※年かけて税率を引き下げる」という決め方をしますが、FTA税率が引き下がるよりも前に、一般税率の方が先に引き下がってしまうことがあるためです。

元々の関税率が下がり切っている先進国ではあまり起きませんが、引き下げ余地がまだ大きい新興国では発生する可能性が高まります。FTAがあっても「全ての品目が関税撤廃されるとは限らない」「すぐに関税撤廃されるとは限らない」という基本的なルールを認識し、品目ごとに関税率や引き下げスケジュールを精査しなければなりません。

日本とのFTA

タイでビジネスを行う日本企業にとって、もっとも重要なタイのFTA相手国が日本であることは言うまでもありません。日本からタイへの原材料供給や、タイから日本への製品輸出など、日本企業のグループ内でも輸出入は盛んに行われています。

ここではDTNの資料をもとに、タイ側の視点から日本とのFTAについて検証します。

タイと日本との間にはこれまでJTEPA、AJCEPの二つのFTAが併存していました。今年からは、これに多数国間FTAとしてのRCEPが加わり、さらに複層的な構造になることが見込まれます。

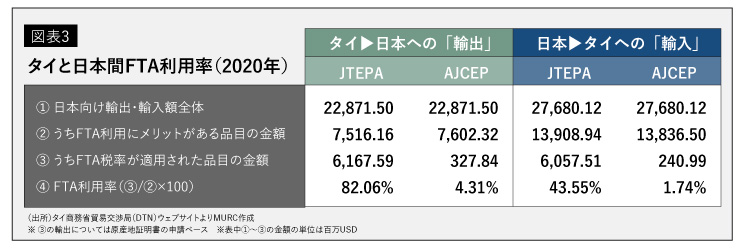

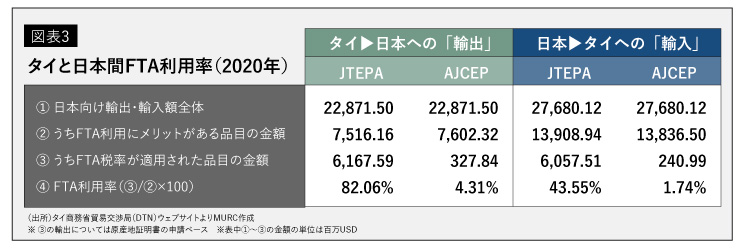

本稿執筆時点(22年1月)で公表されている20年のデータを基に、タイから日本への輸出を例にとると、輸出額全体に対して、FTA利用に関税上のメリットがある品目は、JTEPA、AJCEPとも、金額ベースで3割程度に過ぎません。

先進国の一般税率は、工業製品を中心に、既に引き下がっている傾向にあるためです。反対に、新興国の一般税率はまだ引き下がっていないことが多いため、タイの輸入においては、FTA利用のメリットがある品目は金額ベースで全体の約半数に及んでいます。

AJCEPとJTEPAで異なる税率

AJCEPとJTEPAでメリットのある品目の金額に若干の差異があるのは、関税引き下げ対象とする品目がFTAごとに異なるためです。同じ日本とタイとの間のFTAであっても、それぞれ別の交渉によって、対象品目、関税引き下げ率、関税引き下げスケジュール、原産地規則などが決まるため、結果として異なる内容になることがあります。このことが、JTEPAとAJCEPの利用率の違いに表れています。

多くの品目については、先に開始されたJTEPAの方が関税引き下げスケジュールも早く、AJCEP発効後もJTEPAから切り替える積極的な理由がないため、現在もJTEPAの利用が圧倒的多数となっていると考えられます。

一方で、わずかとは言えAJCEPの利用があるのは、JTEPAよりも税率が有利、FTAの利用条件である原産地規則がより満たしやすい、など品目ごとの条件の違いに起因するものと推測されます。

RCEPについても同様で、RCEPはJTEPAとAJCEPよりも、さらに関税引き下げ対象が広いとDTNはプレスリリースで述べています。追加品目の多くは農産物と見られるものの、これまでFTAが利用できなかったがRCEPにより利用できるようになる、あるいは原産地規則の充足が容易になる、というケースもあり得るかもしれませんので、品目ごとに検証が必要です。

もう一つ興味深い点は、日本からの輸入(日本からタイへの輸出)におけるFTA利用率が低いことです。FTA利用可能な輸出に対して半分程度の割合しかないだけでなく、タイの他のFTAに比べても、低い水準にあります。

一般論として、日本企業はFTA利用に消極的と言われることもあります。品目によっては、FTA利用のための手続き負担に対して関税引き下げメリットが小さい、というケースも考えられますが、タイへの輸出において利用可能性を検討したことがなければ、期待できるメリットについて調べてみても良いかもしれません。

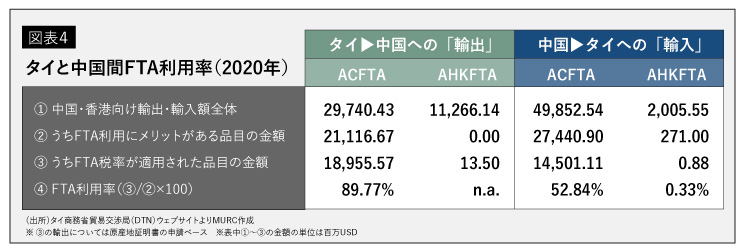

中国とのFTA

タイの貿易相手国として、いまや日本を上回るプレゼンスを示すのが中国です。タイの日系企業でも、中国のグループ会社や顧客との間で、製品や原材料の輸出入を行っている例は多いと思われます。

誤解されることがありますが、FTAを利用できるのは締約国の法人や個人に限りません。日本企業・日系企業であっても、原産地規則の条件を満たす限り、タイと中国間のFTAを利用することは当然可能です。

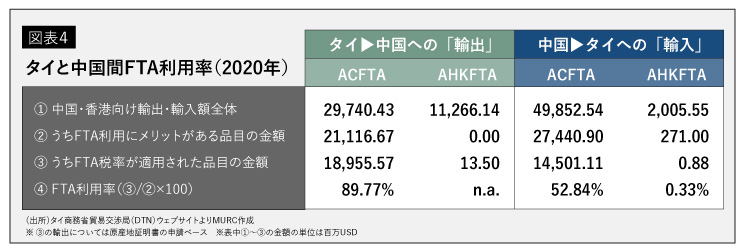

先進国のFTAと異なり、両国とも一般税率が引き下がっていないため、FTAによるメリットがより大きなものとなっています。特にタイから中国への輸出においては、輸出額全体に対して実に7割もの品目(金額ベース)で、FTA利用に関税上のメリットが認められています。

中国向け輸出においては、これまでFTAが適用されなかった日本から輸出するよりも、タイで製造・加工した製品をFTAで輸出する方が、関税コストで優位に立てる可能性が高いことを意味しています。この点で、日本から中国向け輸出にとっては、日本と中国を含むRCEPへの期待が非常に大きなものとなります。

特筆すべきは、タイから中国向けの輸出において、FTA利用可能な場合での利用率が約9割と極めて高い点です。タイ国内の競合他社は、FTAをほぼ可能な限り利用しており、もし自社が利用していなければ、その時点で既に価格面で不利な立場にある、という事実を示唆するものです。

中国からタイへの輸入については、日本からの輸入に比べて、FTAのカバー率(JTEPAの約50%に対して約55%)、FTA利用率(JTEPAの約44%に対して約53%)いずれも、数ポイント中国が上回っています。日本企業がタイ市場に向けて輸出しようと考えるときに、日本からの輸出よりも中国からの輸出の方が、FTA対象範囲が広いだけでなく、実際にFTAによる関税上のメリットを活用している事例が多い、と読み取ることができます。もちろん、品目によって状況は異なりますので、個別の検証は必要です。

香港とのFTA

ASEANと香港とのASEAN香港自由貿易協定(AHKFTA)について香港は既にほぼ全ての一般関税を撤廃していることから、タイから香港向け輸出においては、AHKFTAを利用するメリットはありません。

香港からタイへの輸入に関しても、メリットのある品目は若干あるものの、香港からタイへの輸入自体が大きな規模ではありませんので、やはりメリットは限定的です。

AHKFTAは、あくまで香港のFTAという位置付けですので、香港製品としての原産地規則を満たせない限りは、中国本土の製品に利用することはできません。今後の香港で製造業が発展すれば、AHKFTAの重要性も増していきますが、そのような方向性にはないと一般的に捉えられています。

AHKFTAに関しては、輸出入への実務上のメリットを期待するものというよりも、香港の貿易ハブとしての地位の維持や、中国の進める「一帯一路」戦略におけるASEANとの緊密化を狙った、シンボリックな意味合いの強いものと理解したほうが良さそうです。

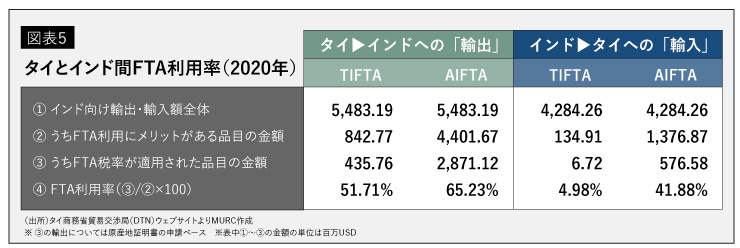

インドとのFTA

日本と中国に加えて、注目すべき相手国としてインドも取り上げます。日本企業にとっても、広大な人口と潜在的な成長性から、インドは今後も拡大が見込める市場として、高い注目を集めています。

一方で、日本からは物理的または文化的な距離感もあることから、中間地点に位置しインド系人口も多いASEANを拠点に、インド市場を攻めようと考える日本企業も多くあります。こうした企業にとっても、タイとインドのFTAは有効に活用すべきツールと言えます。

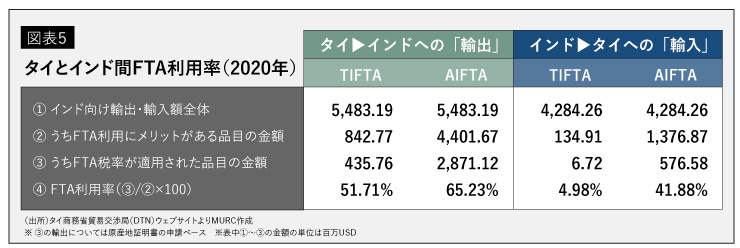

タイとインドの間には現在、二国間FTAであるTIFTAと、多数国間FTAであるAIFTAの二つが併存しています。インドは現時点でRCEPから離脱したままですので、当面はFTAの選択肢は2つとなりそうです。

一般論として、二国間FTAの方が多数国間FTAよりも使い勝手が良い場合が多いため、タイと日本の間においても、二国間FTA(JTEPA)の利用率が圧倒的に高く、多数国間FTA(AJCEP)の利用は微々たるものに過ぎない、というのは既に触れました。

ところが、タイとインドの間においては、この一般論が適用されません。タイからインドへの輸出で見ると、インド向け輸出額全体に対して、TIFTAは金額ベースで2割もカバーされていません。インドからタイへの輸入に至っては、わずか3%程度のカバー率です。

インド側輸出者にはメリット小

TIFTAによる関税引き下げは、04年と他のFTAに比べても、かなり早い段階で始まったものでした。一方で、この関税引き下げは「アーリーハーベスト(先行的な取り組み)」として、対象品目が限定されています(DTNによれば現時点で83品目)。

本来であれば、その後に包括的な関税引き下げに進むはずが、二国間交渉が進展しなかったため、FTAとしては極めて低いカバー率のまま現在まで継続されています。

これに対してAIFTAは関税引き下げは10年からと、TIFTAに比べて大きく遅れましたが、タイからの輸出では金額ベースでカバー率が8割と、高い水準を維持しています。このため、タイからインドへの輸出においては、「二国間FTAが有利な傾向にある」との一般的なセオリーに反して、多数国間FTAであるAIFTAの利用率の方が高い、という結果となっています。

なおインドからタイへの輸出については、TIFTAは言うに及ばず、AIFTAもカバー率3割程度と、FTAとしては低い水準に留まっています。タイとインドの間では、タイ側の輸出者にとってメリットがより大きいのに対して、インド側の輸出者にとってはメリットが相対的に小さいことを示しています。

こういったFTA戦略でのこれまでの「失敗」が、RCEPに対するインドの慎重な姿勢の原因になっていると見ることもできるでしょう。

多数国間FTAのメリット

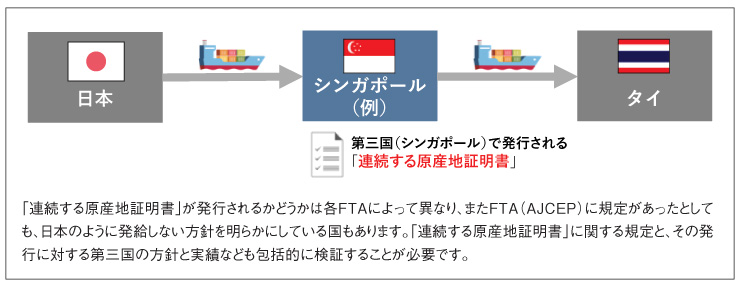

多数国間FTAのメリットとして、日本からタイへの輸出を例にとって、第三国の経由とFTAの関係について整理します。 タイと日本の間のように、二国間FTAと多数国間FTAが併存する場合に、その使い分けを考える上でも重要な問題です。

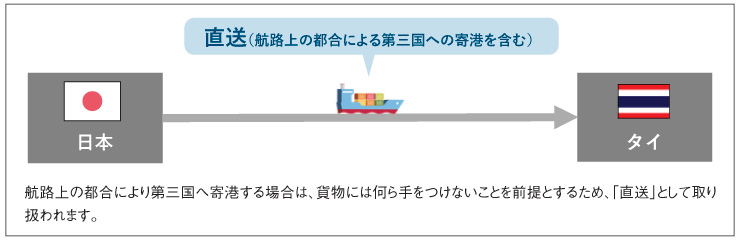

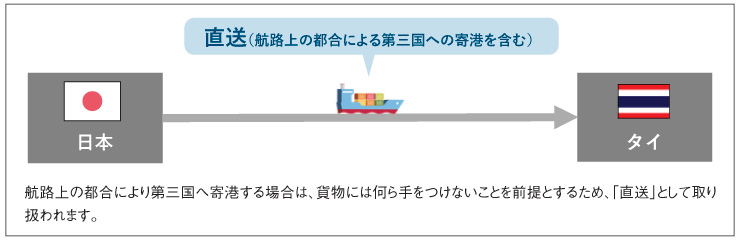

1.日本からタイへの「直送」

FTAには通常、FTAを利用するための輸送条件として、「積送基準」が定められています。積送基準は、原則として、FTA締約国間の「直送」を求めています。つまり、日本からタイへの輸出でFTAを利用するのであれば、物品は日本からタイに「直送」されなければならない、ということです。

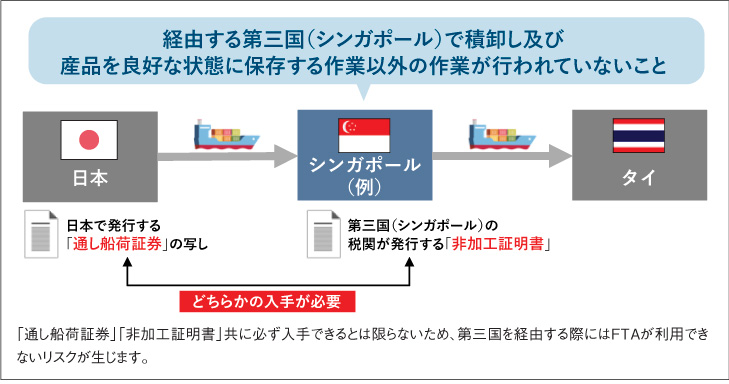

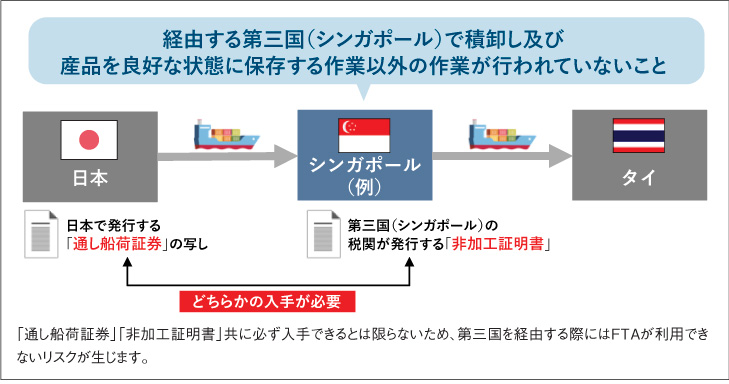

2.第三国を「経由」(二国間FTAを利用)

FTAでは一定の条件を満たせば、第三国を「経由」することも認められます。第三国をハブとして在庫をストックし、顧客のオーダーに応じて、分割してタイムリーに輸出先に出荷するようなケースです。

ただし、第三国で実施可能なのは積卸しなどに限られ、何らかの加工等を行うことは通常、認められません。それらを証明する書類は、輸出国(例:日本)で物流会社から入手する「通し船荷証券」、または第三国(例:シンガポール)の税関から入手する「非加工証明書」の2つです。

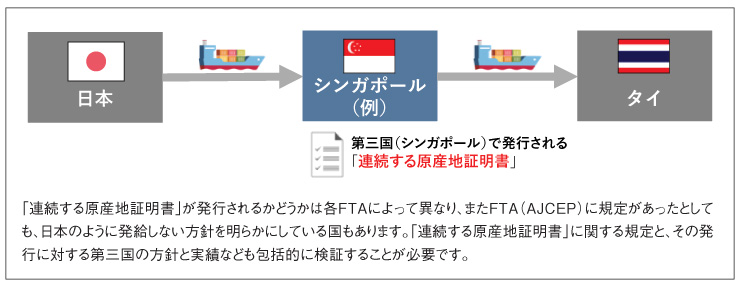

3.第三国を「経由」(多数国間FTAを利用)

例えば、AJCEPには「連続する原産地証明書(Back to Back C/O)」という制度があり、これを経由する第三国(=多数国間FTAの加盟国)で入手できればFTAを利用できます。

この制度は輸出国(例:日本)で発行された通常の原産地証明書が、第三国(例:シンガポール)を経由しても、なお効力を持つことを第三国が証明するものです。

「連続する原産地証明書」の方が、「通し船荷証券」や「非加工証明書」よりも難易度が低いことが多く、例えば日本から第三国を経由してタイに輸出するようなケースで、JTEPAは利用できないがAJCEPが利用できる、という状況が発生します。

主要国とのFTAの展望

現在タイが締結しているFTAは全14種類で、輸出入相手国はASEAN9ヵ国を含む18の国・地域をカバーしています(22年1月時点)。00年代前半に起こった「FTA競争時代」には、タイも新しい相手先との交渉に熱心でしたが、最近は落ち着いた感があります。しかし、現在も新しいFTAの検討や交渉は続いています。

輸出先別にみると、アジアの主要国とは既にFTAが適用されている一方で(台湾を除く)、最大の輸出先である米国及び欧州とはFTAが存在しません。

米国との二国間FTAについては、DTNの資料にも言及がなく、検討すらされていないのが実情と考えられます。多数国間FTAについても、かつては米国が主導する環太平洋パートナーシップ協定(TPP)に、タイが参加する方針が示唆されたこともありましたが、TPPから米国が離脱したことから、この可能性もなくなっています。

なお北米に関しては、カナダとのFTAが二国間及びASEANとしての多数国間の双方で検討されています。カナダ自体は、タイの輸出先として26位(20年)と、大きな市場とは言えませんが、その先の北米市場全体を見据えたものと捉えることができそうです。

欧州とのFTAについては、ASEANとEUは07年より交渉開始したものの、09年に交渉中止となったとDTNは説明しています。その後、EUはASEAN加盟各国との個別交渉に方針を切り替え、シンガポール、ベトナム及びタイの3ヵ国を最初の相手国に定めたものの、タイとの交渉も14年のクーデターを理由に停止されています。

しかし、ここ最近のタイ政府の動きとして、交渉再開の機運が高まっているように見えますので、現時点でもっとも注目すべきタイの新たなFTAと言えるでしょう。

輸出相手国として10位のスイスは、EUには加盟していませんが、EFTA(スイスの他、ノルウェー、アイスランド、リヒテンシュタインの4ヵ国)としてタイとFTA交渉を行っていました。しかし、タイとEFTAの交渉もEUと同様、14年以降は停止されたままです。

この他、交渉中のFTA相手国として、DTNはトルコ、パキスタン、及びBIMSTEC(インド、スリランカ、バングラデシュ、ネパール、ブータン、ミャンマー)を挙げています。