アジア地域における統括会社のトレンドおよび将来性

公開日 2021.04.30

みずほ銀行バンコック支店メコン5課が発行する企業向け会報誌 『Mekong 5 Journal』よりメコン川周辺国の最新情報を一部抜粋して紹介

タン・イーティン|国際戦略情報部 シンガポール駐在

日本企業は1980年代以降、地域統括会社(RHQ)制度を採用するようになった。RHQは一般的に特定地域内で本社の代わりに域内事業の管理や支援を行う会社であり、日本企業では海外子会社が複数存在するアジア太平洋地域に設置されるケースが多かった。

2000年代までは海外子会社が多い大企業に限られていたが、10年代になると中堅・中小企業も積極的に海外展開するようになり、日本企業のアジア地域におけるRHQ設置数は急激に増えた。

従来型RHQモデル

RHQの機能や意思決定権は一般的に「機能支援型」と「地域本社型」に分かれる。

「機能支援型」の場合、日本本社の関連部署による管理のもと支援機能を持たせることが多い。地域内の子会社や事業のサポート、モニタリングを実施し、現地で集めた情報を整理した後、日本本社に還元する等の業務が大半である。決定権限はあくまで日本本社にあり、機能支援型のRHQとしての予算や意思決定事項は限定的となる。

「地域本社型」は統括地域内における「ミニ本社」としての位置付けで、ある程度決定権限が付与される。決定事項の影響力・重要性によって決裁権が「現地子会社」「RHQ」「日本本社」に分かれるが、項目によって日本本社の決裁がなくとも独自で判断できる。

現状はチームワークやホウレンソウ(報告・連絡・相談)を重視する日本の企業文化を背景に「機能支援型」がやや多い傾向にある。

従来型RHQモデルからの変化

シンガポールや香港では、ビジネスコストの上昇を理由に拠点再編やRHQ移管等の動きが近年見られるようになった。加えて、米中摩擦等の国際情勢の変化や新型コロナウイルス感染症の影響を踏まえて、グローバル事業経営体制が見直されているものと考えられる。

特に中国に製造拠点を有する日本企業はベトナムをはじめとするASEAN諸国を候補地として多元化の検討を始めており、東南アジアに生産能力の一部を移す企業もある。

加えて新型コロナウイルス感染症の世界的な大流行によって、日本本社のみでは海外子会社に対する迅速な支援(新型コロナウイルス感染症に伴うロックダウンや当局対応等含む)が困難となるなどの支障が生じている。

日本企業は海外子会社管理に対する見直しを始めており、管理機能を1ヵ所に集中し過ぎることの脆弱性が課題として浮上。感染拡大防止措置として一部の機能をオンラインで対応する企業も増加している。

その結果、派遣する駐在員のコストも鑑み、RHQ機能の見直し、またはRHQの存在価値自体を見直す動きが今後増加するだろう。

「機能分散型」モデルの誕生

今後、統括機能や企業規模に応じて、RHQによる海外事業の経営管理を日本本社に戻すケースが想定される一方で、逆にRHQの機能・権限を強化するケースも考えられる。また管轄対象の海外子会社の増加に伴い、RHQの機能を「分散化」する動きが今後増加するだろう。アジア地域においては、シンガポールや香港からRHQを他の海外拠点へ移管したり、新たな拠点を設立しRHQ機能を一部移転した日本企業も見られる。

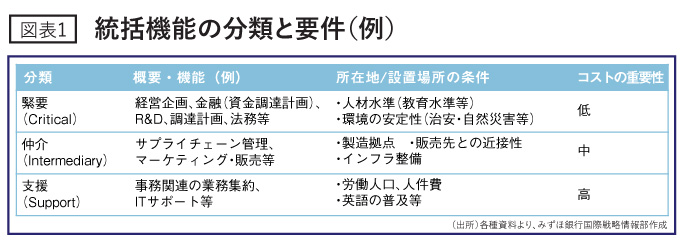

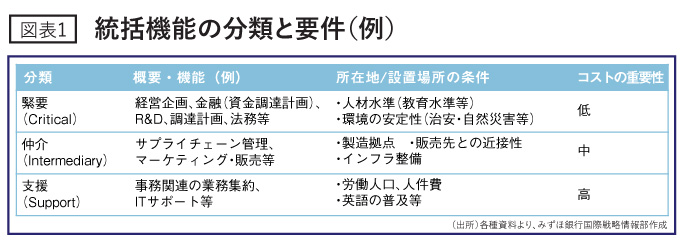

RHQの設置・移転に際しては各候補地の事業環境や、自社の事業特性に合致する機能の設定を検討することが求められる。既に一部の企業では、自社の体制に必要な機能を分類し、機能ごとに適切なRHQ設置国/地域の条件や特性を検討している(図表1)。

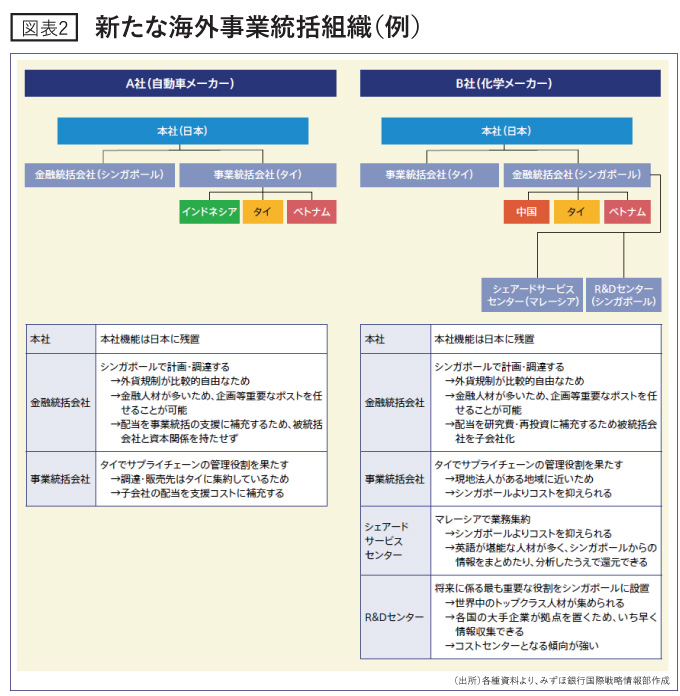

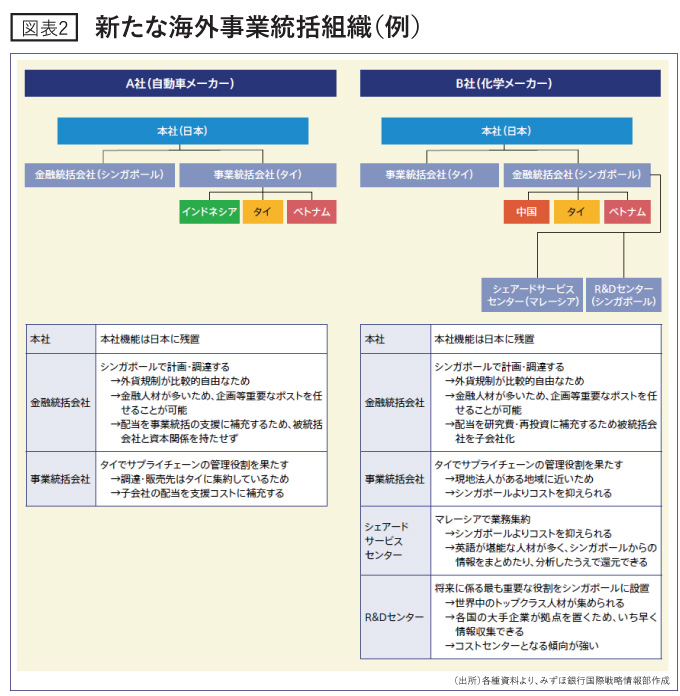

付加価値が高いRHQ機能に対しては、必ずしもビジネスコストを下げる必要はなく、逆に緊急度が低い機能についてはコストの低い地域が設置に適しているだろう。その結果、従来一つの拠点に集約していたRHQ機能を、必要に応じて地域内で分散して保持する形の「センター」として設置する「機能分散型」のRHQ経営モデルが誕生した(図表2)。

機能が分散されることによって、同モデルのRHQ各社は、従来の「地域本社」イメージとは異なり、それぞれの規模は縮小され、担当する業務分野も専門化が進むものと考えられる。

タイ・ベトナムの可能性

この新たなモデルのうち、「緊要」に分類されるRHQ機能(特に金融)は各国規制・要件の充足が必要な場合が多く、かつ再編コストが非常に掛かるため、暫く動きがないと思われる。一方、「仲介」や「支援」に分類されるRHQ機能はコスト削減・効率化に繋がっており、自社の事情による変更が容易であるため移管が注目されている。

ASEAN地域の中で日本企業の進出が最も多いタイは、日本企業の事業RHQ機能の設置候補地として魅力的だと思われる。自動車関連企業をはじめ、日本企業の調達先や販売先は既にタイに拠点がある場合が多く、商談・交渉等がタイ国内で完結するケースも多い。

加えて、タイの周辺にあるメコン5エリアや中国も日本企業が多く進出し、タイから同地域へのアクセスのし易さもメリットとして挙げられる。一般的にビジネスコストが安価である点も魅力の一つである。

ベトナムも将来的にRHQの候補地として考えられる。ベトナムは日本企業の進出先として人気であり、今後も事業拡大の候補地として挙げられている。

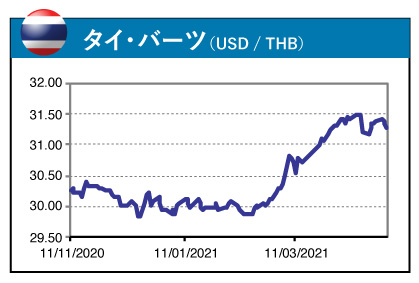

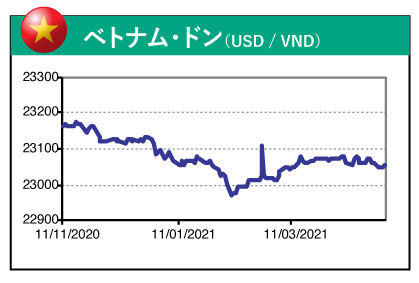

月間USD市場推移 Monthly Market

4月の為替相場動向

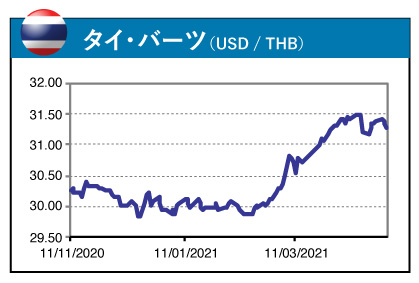

4月のドルバーツは、31.20台で開始。上旬は、米3月雇用統計の強い結果を受けて米金利が上昇、ドル買い優勢となり、31.30台へ。その後もタイ国内のコロナ新規感染者数が3月末以降増え続ける状況が嫌気され、ドルバーツの上昇が続き31.50台に達した。中旬に入ってもバーツ安が続き、同月高値を記録した一方、米金利上昇が一服。低下基調を示すとドルバーツはソンクラン休暇中に同月安値の31.10台へ下落。

ただ、世界的にコロナ新規感染者数が増加し、週間単位で過去最高の新規感染者数を記録するリスクオフの展開の中、下旬には足早に値を戻し、再び31.50台を試す動きが見られた。注目されていたFOMCでは、パウエル議長がインフレ上昇は一過性と明言したことで米金利が低下。主要通貨に対するドル安の流れにドルバーツは再び下落、31バーツ前半で月末を迎える。

5月の為替相場動向

FOMC声明では、量的緩和に関する議論開始は時期尚早と再強調されたが、商品市況は上昇基調を維持。市場参加者が将来のインフレ高進を意識し、米債売りが進めば、再び米金利上昇につながる可能性もある。そうなれば、タイ国内の第3波が収まらない状況も重なり、再びドルバーツが高値を更新し、節目の32台トライも有り得る展開か。

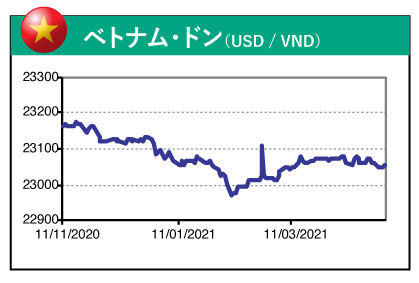

4月の為替相場動向

4月のUSDVND相場は、4月末に控える4連休を意識した資金需要の高まりと金利情勢に振らされる展開となった。月前半は、23,070~23,090を中心とした狭いレンジでの推移。月後半からは、ベトナムの4連休に向けた資金需要等により、VND金利が上昇する展開にUSDVND相場もVND買いが優勢となり、一時23,035程度までVND高が進行し、23,050近辺でクローズした。

5月の為替相場動向

5月については、引き続きレンジ推移を想定しつつもVND安のリスクを意識する展開か。4月のVND買い要因となっていたVND金利上昇だが、連休明けには金利低下が見込まれ、VND売りの材料となり得るだろう。4月に発表された米国の為替報告書において、ベトナムは為替操作国認定を免れているが、今後も為替介入は継続する蓋然性が高く、過度な一方向への値動きは抑制される事から、小幅なVND安をメインシナリオとして考えたい。