最新記事やイベント情報はメールマガジンで毎日配信中

PwC タイ税務スタディ 本社経費の配賦に係る税務/国内取引に係る源泉税の取扱い

公開日 2016.09.28

toyohiro.tsuchiya@th.pwc.com

<質問>

本社海外事業部の経費をタイ子会社に配賦したいと考えていますが、タイの税法上、問題はありますか?

タイ税法上の取扱い

歳入法典第65条terによると、課税所得の計算において、下記項目は損金として扱うことが認められません。

(1)仮装または架空経費

関係会社間において経費の配賦を行う場合には、配賦される費用が子会社のための支出であることを明確にしておく必要があり、それができない場合には、当該配賦額は、タイ子会社の事業のための支出とみなされない可能性があります。従って、配賦費用が経済実態を伴うものであり、タイに所在する子会社の事業のために支払われたことを明らかにでき、かつ、費用配賦方法が一般に認められるものであれば、税務上損金として扱うことができます。

①費用がタイ支店の事業に関連して本店/支店にて行われた援助やサービスに関連するものであること

この歳入局通達はタイ支店に対する本店費用の配賦方法を規定したものですが、歳入局はこれを親会社とタイ子会社の間の費用配賦にも援用しています。タックスルーリングkor・Khor・0811/13043号(1998年9月4日)によれば、親会社とタイ子会社間の研究開発費の配賦に関して、費用配賦方法が上記の要件を満たせば、当該配賦費用をタイ子会社の損金として処理することを認めています。

<質問の回答>

本件における本社経費の配賦については、その配賦費用がタイ子会社の事業に便益をもたらしたことを証明できれば、タイの税法上損金として扱うことができます。ただし、タイ子会社は歳入局通達仏暦2529年Paw13号の要件を満たす必要があり、可能であれば、費用配賦に関して歳入局から事前承認を得ることをお勧めいたします。

会社はタイ国内の会社に対して、広告費、交通費、事務所賃貸料、保険料を支払わなければなりません。もし源泉税が発生する場合、会社はどのように徴収し、また還付がある場合、どのように請求しなければなりませんか?

<質問の回答>

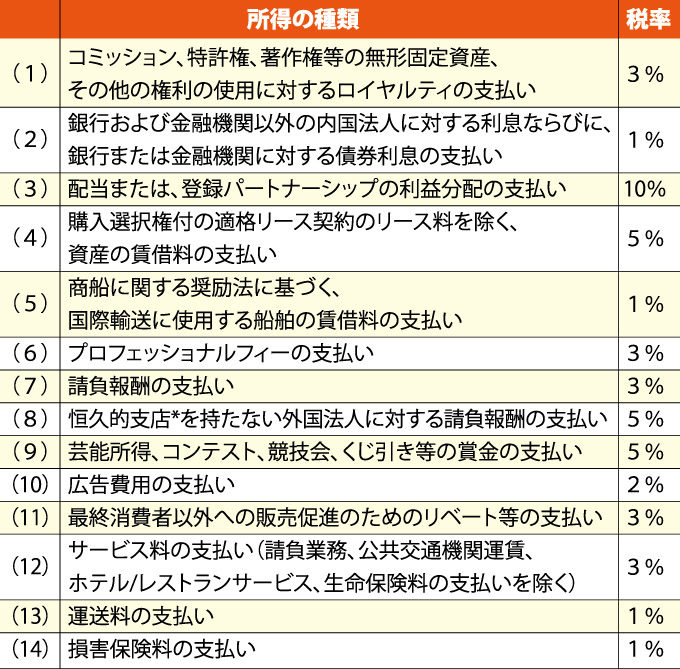

タイ国では、様々な取引に源泉徴収が行われます。源泉税額は、所得受領者の税務上の立場で異なりますし、また、法人税、個人所得税、タイ国で事業を営んでいない外国法人に対する課税についても異なる取扱いが適用されます。タイ国歳入法典における源泉税の取扱規定は、主に以下のようになります。

◎国内取引に関する規定

◎国外取引に関する規定

源泉税率: タイ国内取引に係る源泉税については、財務省令144号(299号により改正)、歳入局規則歳入 局通達仏暦2528年Paw4号(歳入局規則歳入局規則仏暦2544年Taw Paw101号により修正 )により、会社、登録パートナーシップ、その他の法人が納税義務のある法人に所得を支払う場合、表の税率に従い支払額から源泉税を徴収しなければなりません。

源泉税の納付と源泉徴収証明書の発行: 上述の規定に基づき徴収された源泉税は、Pnor Ngor Dor 53を用いて支払った月の翌月7日以内に歳入局へ納付されなければなりません。さらに、源泉徴収義務者である所得の支払者は、源泉徴収時に遅滞なく源泉徴収証明書を発行しなければなりません。源泉徴収証明書の原本は、税額控除および還付請求の際の重要な書類となります。

税額控除: 所得の受領者は、支払者により徴収された源泉税を所得税額から控除することができます。但しこの税額控除は、源泉徴収された事業年度の所得税額からしか控除できません(歳入法典第60条)。

還付請求: 源泉税額が受領者の納税すべき所得税額を超過する場合には、還付請求を行うことができます。還付請求は、源泉徴収された年の最終日から3年以内に歳入局に提出されなければなりません(歳入法典第63条)。法令上「最終日」の明確な定義はありませんが、一般的に法人の場合は事業年度最終日を意味します(タックスルーリング仏暦2542年10月28日korKhor0811/11002年、最高裁判例仏暦2540年810号)。なお、還付請求されなかった未控除源泉税額は、その会社の損金として扱ったり翌会計年度に繰越すことはできません。

(*)恒久的支店とは「恒久的施設」とは異なり、下記に該当するものをいいます。

※このコラムは『時事通報BANGKOK』で以下年月に掲載されたものです。

PricewaterhouseCoopers Legal & Tax Consultants Ltd.