最新記事やイベント情報はメールマガジンで毎日配信中

タイの財産に日本の相続税が課税される「国際相続」とは

公開日 2015.07.15

本格的に日本企業がタイに進出し始めた1980年代から30年以上の時が経った。タイで設立し、利益を積み上げて大きくした会社の株式の価値は、今いくらになっているのだろうか。また、会社を拡大する過程で、工場を建て、コンドミニアムなどの不動産も所有した場合、この不動産の評価は日本の相続税法上いくらになっているのだろうか。

株式会社ラムチップ・パートナーズの税理士・宮原裕徳氏は、「『1年以上タイに住んでいる非居住者だから、日本の相続税はかからないはずだ』と思っている方も、これは「『日本の所得税法上の非居住者』であって、『日本の相続税法上の非居住者』ではないのです」と話す。

タイと日本両国間に生じる「国際相続」について解説していただいた。

タイと日本の国境を越えて生じる相続税

- どのような「相続人(納税義務者)」だとタイの財産に課税されるのか

- どのような「タイの財産」に日本の相続税が課税されるのか

- 国際相続は日本の相続とどこが異なるのか

日本の相続税が増税となったことで、何十年にもわたりタイで事業を行い築き上げてきた資産に、莫大な日本の相続税が課される可能性が高まってきています。この深刻な税務リスクを引き起こす可能性があるのが「国際相続」です。

日本の相続税・贈与税および海外資産に対する課税強化

(1)平成25年度以降における日本の相続税改正

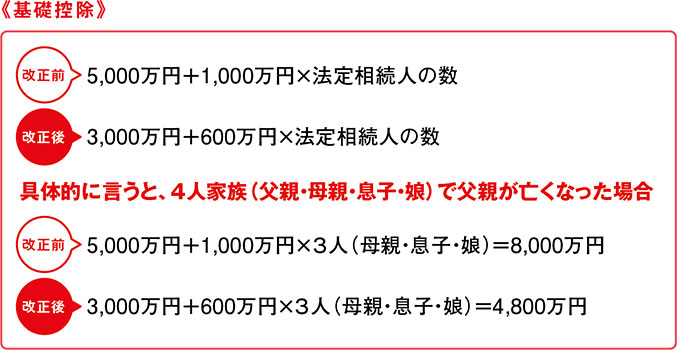

①相続税の基礎控除引下げ、相続税の基礎控除が現行の6割となりました。下記の例を見ると3200万円も基礎控除が少なくなります。

②相続税・贈与税率の構造見直し

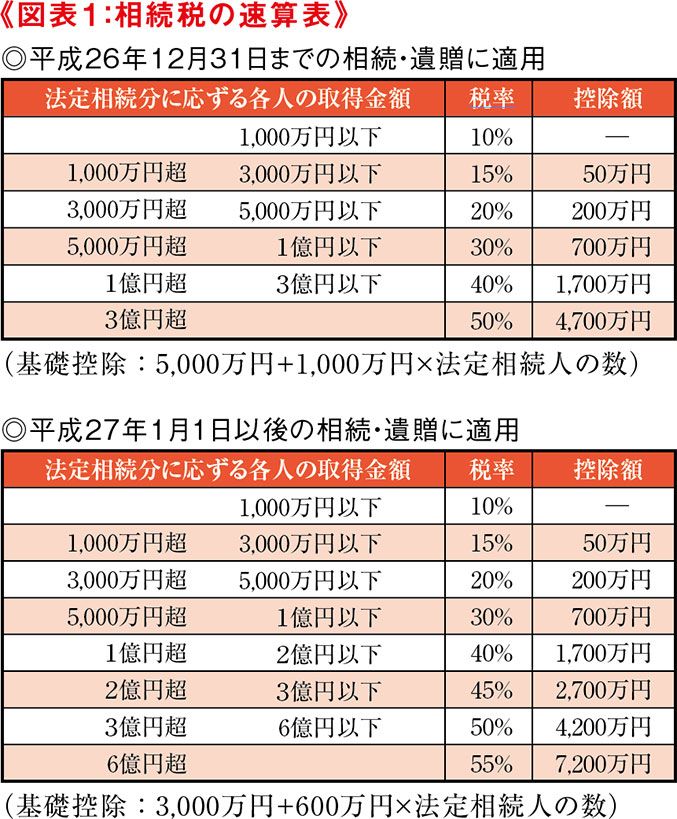

相続税を課税する資産額では6億円を超えてから、贈与税を課税する資産額では3000万円(親から子への贈与の場合は4500万円)を超えてから、相続税・贈与税ともに最高税率が55%となりました。いずれも平成27年1月1日から施行になっています(図表1)。

(2)国税庁の国外財産課税強化の現状

①国外財産調書

平成26年から海外に5000万円超の財産を持つ人は、「国外財産調書」を確定申告期に提出することになりました。「国外財産調書」には、毎年12月末時点で海外に所有している財産全てを記載します。平成25年時点で1億円以上の金融資産を持つ富裕層は、日本国内に100万7000世帯ありますが、このうち10%の世帯が5000万円超の国外財産を持っていると考えられています。

国税庁は平成26年7月以降、国外財産の提出義務があると思われながら「国外財産調書」が未提出の人に対して「国外財産調書の提出について」とする文書の送付を行っています。この文書自体は行政指導のため法的拘束力はなく、回答する義務もありませんが、回答が無い場合には再度国税庁から同じ内容の文書が送付されたうえで、将来の税務調査に発展する可能性があります。

また初年度に「国外財産調書」を提出した人でも、内容に不備、もしくは誤りがあると思われる人には「国外財産調書の見直し・確認について」とする文書が送られてきています。これらの文書の目的は、以下の3つにあります。

●「国外財産調書」制度の周知徹底

「国外財産調書」が提出されなかったり、虚偽の記載があった場合には、再度文書を送っているため「認識が無い」ということは認めない。

●「国外財産調書」の不提出や虚偽記載の確認

再度確認文書を送っているため、「国外財産調書」を出していなかったり、虚偽の記載をしていた場合は「間違いである」とは認めない。

●情報入手

国外財産が5000万円以下で、本来は「国外財産調書」を提出しなくてよい人に対して、所得や相続財産の申告漏れなどの確認を行う。

「国外財産調書」の記載内容は、現預金、不動産、有価証券、貸付金など財産の種類ごとの数量や価額、所在地などを記入し、税務署に提出することになります。財産の価額は原則として時価ですが、時価評価が難しい財産は税務署所定の計算方法に沿った「見積価額」を記載します。平成28年3月からは、あえて「国外財産調書」を出さなかったり、虚偽の記載を行った場合には、確定申告時の所得税の申告漏れに対して「通常の過少申告加算税に5%の上乗せ」か、「1年以下の懲役または50万円以下の罰金」が課されます。

②出国税

平成27年7月から「出国税(国外転出時課税)」の適用が始まりました。株式など「有価証券を1億円以上所有する方を対象」に、タイなど国外へ居住の拠点を移して非居住者になる場合、有価証券などの「含み益」に対して所得税(復興特別所得税を含む)を課税する制度です。

対象となる有価証券は株式(非上場株式含む)、投資信託、新株予約権、社債、国債、未決済のデリバティブ(金融派生商品)取引など信用取引で、非上場株式などは相続税の財産評価の方法を参考に時価を計算します。出国税の課税対象は、原則として「出国時点での時価で有価証券を売却したもの」と見なして、有価証券の取得時の金額を差し引いた含み益(キャピタルゲイン)で、この含み益に所得税の税率15%(復興特別所得税別途加算)が課税されます。その後有価証券を売却することなく帰国した場合は、帰国後4ヵ月以内に「更生の請求」の手続きを行って一旦納めた税金を還付させることになります。

仕事上転籍・出向などでタイに一時的に居住するため、納税したくないと判断した場合は、出国前に「納税猶予」を税務署に届け出ると、原則として5年間(最長10年間)課税が猶予されます。

ただこの制度もあくまで「猶予」であって、課税対象である事実は変わりないため、その出国時の確定申告書の提出期限までに、納税猶予分の所得税額(含み益に課税された金額)に相当する担保(不動産、国債など)を税務署に差し入れなければなりません。そのうえで税理士などを「納税管理人」(納税者本人に代わって納税手続きをする人)として届け出をして始めて適用されます。

加えて出国中、税務署へ毎年有価証券の所有状況を届け出る必要があり、それを怠ると納税猶予は打ち切られ、所得税と利子税を納付しなければなりません。また「納税猶予」を受けた人が、出国時に所有していた有価証券などを売却せずに帰国した際は、出国時に納税した場合と同様に、帰国後4ヵ月以内に税務署に対して「更正の請求」をし、出国税による課税の取り消しを求めます。

「納税猶予」が面倒だと思う人は、納税をしたうえで出国することになりますが、非上場株式などの計算には相当の手間がかかり、納付する現金の調達も含めると相当の時間がかかってしまいます。

さらに出国税は、国内に有価証券を1億円以上保有している人が出国した場合だけでなく、タイに住んでいる非居住者へ有価証券を贈与や相続、遺贈をした場合でも、時価で譲渡したものと見なして含み益に所得税を課税することになりました。