Vol.5 バリュエーション

公開日 2021.10.09

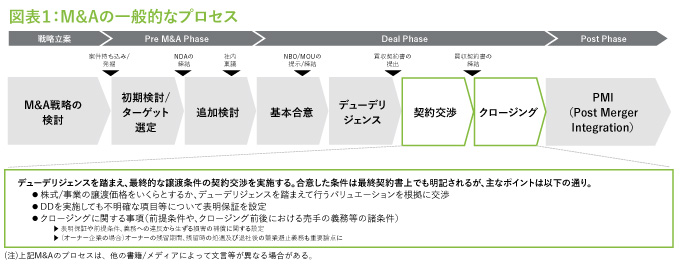

皆様こんにちは、Deloitte谷口です。ストーリーで学ぶM&Aの基礎シリーズ。第5回となる今回は、DDを踏まえたバリュエーション及び最終契約交渉についてです。DDで判明した事項を基にバリュエーションを行い、最終的な契約条件に関する討議を行います。DDからバリュエーションを踏まえた契約への一連の繋がりについて、少しでもイメージを持っていただけると幸いです。

バリュエーション

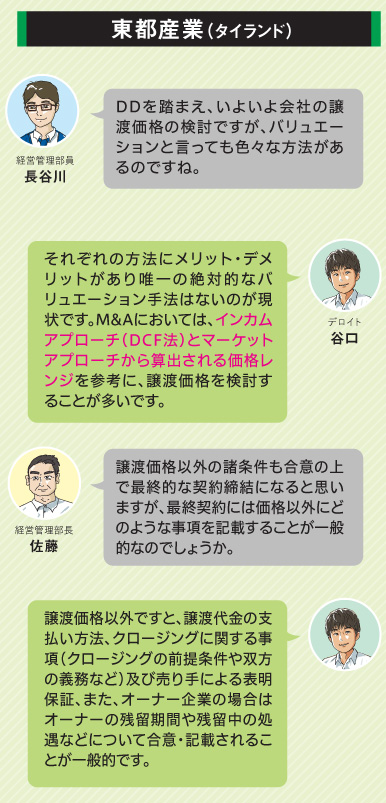

無事にDDを終え、東都産業では先方との最終契約交渉のためのSPA※1作成を進めていた。

最重要項目の一つである譲渡価格に関しては、インカムアプローチ※2によるB社の100%株式価値は8~13億円、同様にマーケットアプローチでは10~15億円と計算された。

初期の想定金額は10~15億円だったが、DDを踏まえ相場より安く借りているオーナー所有の倉庫レンタル料の調整や、足元の市場環境を踏まえた事業計画上の売上調整などにより、株式価値のレンジは当初よりやや下方向に広がった。

「2つの価値評価アプローチを組み合わせるとB社価値は広義には8~15億円、狭義では10~13億円となることは分かりました。これを基にした先方への提示価格はどのように決めるのが一般的でしょうか」

佐藤がDeloitte谷口に尋ねる。

「ケースバイケースですが、まずは交渉ごととして、我々のバリュエーション金額の広義の下限8億円で先方に提示することが考えられます。しかし、当初10~15億円ということで先方のソムチャイ氏とも目線を合わせていました。

当初の目線から下振れした価格を提示する場合、かなり丁寧な説明が求められますが、8億円という金額の前提は、新型コロナウイルスの影響でタイの経済活動が長期間にわたって低迷する前提となっています。このような長期的なトレンドは意見が分かれるところであり、先方に納得してもらうのは難しいかもしれません。

さらに本件後もソムチャイ氏には一定期間残ってほしいという意向がこちらにはあるので、低い価格を提示した結果、彼との関係を悪化させるのは避けたいという思いもあります。

従って、まずは当初提示していた価格の下限である10億円を提示するということでいかがでしょうか」

佐藤が尋ねる。

「アドバイスありがとうございます。他条件含め本社にもまとめて確認しますが、一旦10億円でいきましょう。その他、営業キーマン及びオーナーのリテンションについてはどのように記載しましょうか」

「人の問題もどこまで交渉しSPAに記載するかケースバイケースなのですが、まずオーナーのソムチャイ氏について本件取引後1年で引退したいと言っていましたが、2年間は残ってもらう必要がありそうです。DDで判明した通り、B社の事業はソムチャイ氏個人のネットワークに依存している部分がそれなりにありそうですので。また、引退後の競業避止義務※3についても念のため規定しておきましょう。

他方、その他の営業キーマンについては一般従業員ということもありますので、SPA上でも少し手当をしつつ、主にはPMIとして貴社買収後のリテンション計画を別途考えましょう」Deloitte谷口が回答する。

その後、東都産業から提示した条件を基にした交渉が何度か行われ、無事にSPA締結・クロージングを迎えることができた。最終的に、オーナーであるソムチャイ氏には2年間残留してもらい、事業の引継ぎをしっかりとしてもらうこと等を条件に、譲渡価格については11億円と東都産業がソムチャイ氏に少し歩み寄った形で決着した。

これでM&Aプロセスとしては一旦のゴールを迎えることとなったが、B社運営という意味では今からが本番である。東南アジアにおける中間層の獲得を踏まえた事業拡大という買収当初の目的を達成するための、東都産業の奮闘はもう少し続きそうである。

用語解説と実務上のポイント

※1 SPA(Share Purchase Agreement)/株式譲渡契約書

株式譲渡取引における当事者間の全ての合意事項が記載された契約書。

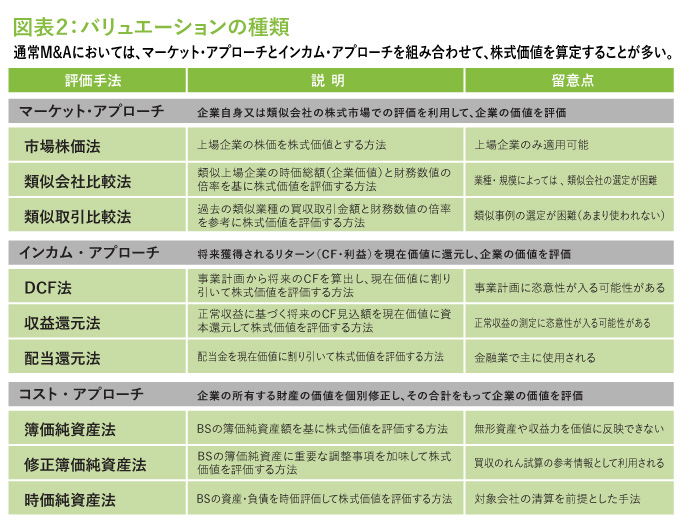

※2 インカムアプローチとマーケットアプローチ

バリュエーションにおける価値の評価方法であり、M&Aにおいては最も代表的なアプローチである。

インカムアプローチは、将来獲得することが期待される利益やキャッシュフローに基づき対象会社/事業を評価する方法であり、代表的なものにDCF法がある。マーケットアプローチは、上場している同業他社や類似取引事例などと比較することによって対象会社・事業を評価する方法である。各アプローチそれぞれに利点・難点があることから、複数のアプローチを組み合わせて最終的な提示価格を検討することが一般的。いずれも、詳細については図表2参照。

※3 競業避止義務

M&Aにおいて競業避止義務と使う場合、一般的にクロージング後に売り手・オーナーに課される競業禁止の義務を指す。これは譲渡した事業について、譲渡直後に売り手が再度競合するような事業を行い、買い手に損失を与えることを避ける目的である。そのためSPA(最終契約書)では、売り手に対する一定期間・範囲の競業避止義務条項を規定することが一般的である。