2025年のASEAN経済見通し

公開日 2025.02.10

みずほ銀行バンコック支店メコン5課が発行する企業向け会報誌『Mekong 5 Journal』よりメコン川周辺国の最新情報を一部抜粋して紹介

田村 優衣 |産業調査部アジア室

2024年の景気はまだら模様

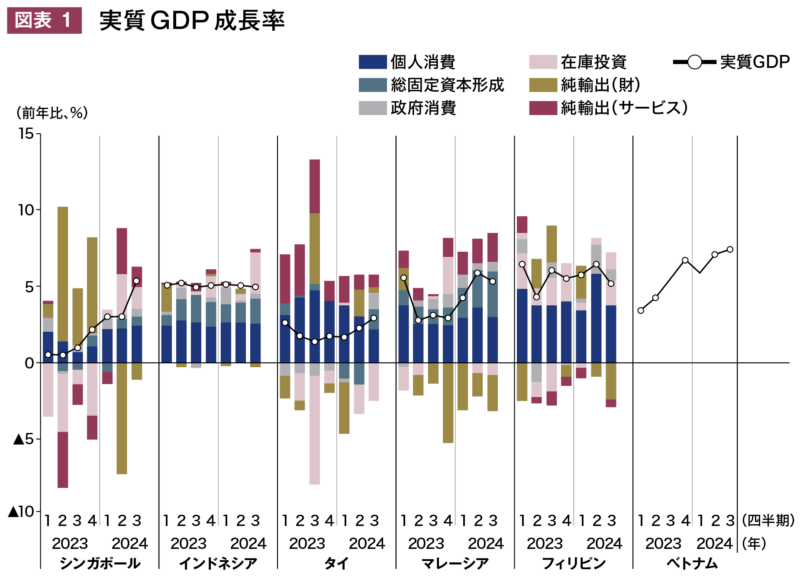

2024年のASEANの景気は各国によってまだら模様の局面となった(図表1)。

出所:CEIC dataより、みずほ銀行産業調査部作成

出所:CEIC dataより、みずほ銀行産業調査部作成

第一に、財輸出の回復に濃淡が目立った。シンガポール、ベトナム、マレーシアではAIブームなどを起点とした半導体、電子デバイス関連需要が輸出の回復に寄与した。一方、フィリピン、タイは、半導体、電子機器でも比較的汎用品に近いものを製造しているほか、インドネシアは電子機器製造の集積が薄いため、AIブームの恩恵を取り込むことができず、輸出の回復は緩やかなペースにとどまった。

また、電子機器分野が回復するシンガポールやマレーシアでも、その他の化学製品や資源製品の輸出が振るわず、輸出全体の回復に対する足かせとなった。回復の濃淡は仕向先別の動きでも目立った。AIブームの影響国を中心に、米国やASEAN向けの輸出が好調だった一方、中国や日本、欧州向けは総じて不振であった。

加えて、高金利の影響も一部の国で顕著に表れ、内需の重石となった。2023年の金融引き締めから、2024年も総じて高金利が維持された。インドネシアやタイでは、高金利の継続から家計の債務負担が増大し、金融機関における貸出審査基準の厳格化を招いた。借入が難しくなった家計は住宅や自動車を購入しづらくなり、これらの国では住宅投資や自動車販売が落ち込んだ。

その影響は、生産不振による設備投資の停滞にも表れたとみられる。2024年後半には、物価情勢の落ち着きから利下げの動きが広がったが、利下げのペースは総じて緩やかであった。また、マレーシアやベトナムでは、通貨安や食料インフレ等への警戒が根強く、利下げの実施には至っていない。シンガポールも、金融政策の操作対象となる為替誘導スタンスを据え置いた。

2025年のキーポイント

2024年に続き、2025年もASEAN各国の景気はばらつきが残ると予想される。

第一のポイントは財輸出である。2024年は前述の通りばらつきの大きな展開となったが、2025年の前半にかけては、総じて減速に向かうと考えられる。主因は、2024年の輸出増加を牽引した仕向先であった米国で、需要の減速が予想されることである。米国は2022年に急速な金融引き締めを進め、2023年も高金利を維持したが、コロナ禍で積みあがった貯蓄の取り崩しや株高のもと、米国の需要は堅調さを保ってきた。

しかし、金融引き締めの効果は、2024年末にようやく需要の軟化という形で表れつつあり、2025年前半にかけて、米国の景気は減速感が強まるとみられる。ASEANにおいては、輸出のけん引役であった米国が減速に向かうことで、AIブーム等で好調だった国でも輸出の伸びが縮小していく公算が高い。その後の持ち直しは、足元の利下げの効果が米国で表れる2025年後半となるだろう。

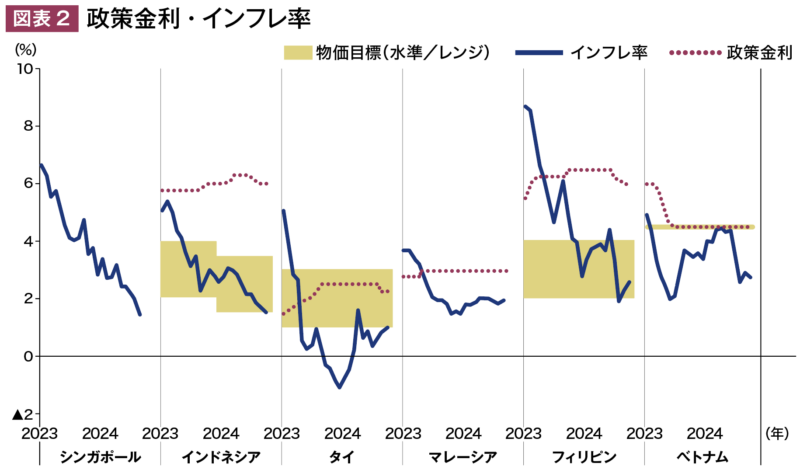

第二のポイントは物価、金利動向である。2024年は総じて物価上昇圧力が後退したが、利下げの動きは国によりまちまちであった。2025年も、各国の金融政策のスタンスはグラデーションが残存する形となるだろう。すでに利下げを始めたインドネシア、タイ、フィリピンでは緩やかな利下げが続けられる見込みである。

ただし、フィリピンは天候不順の余波による食料品価格の上昇、マレーシアは燃料補助金削減など、インフレ圧力が高まるリスク要因を抱えている。こうした国では利下げペースの調整や、利下げ開始が先送りされる可能性がある。また、通貨安圧力と外貨準備の不足が根強いベトナムでは、利下げは当面難しい環境が続くだろう(図表2)。

出所:CEIC dataより、みずほ銀行産業調査部作成

出所:CEIC dataより、みずほ銀行産業調査部作成

※インフレ率は消費者物価指数(総合ベース)の前年比変化率。物価目標は各国中銀が定める目標水準またはレンジ。シンガポールについては政策金利・物価目標が公表されていないため掲載なし。

ASEANをかく乱するトランプ新政権

ただし、これらの基本的な見立てに対しては、トランプ新政権が大きなかく乱要因となりうる。

トランプ氏が選挙中に掲げてきた政策には、自国第一主義的な産業、通商政策が目立つ。とりわけ明確なのは、中国製品の米国からの締め出し強化と、自国内への生産回帰促進である。そのためには、中国やカナダ、メキシコ製品に対する高税率の輸入関税(選挙中は中国について「60%」を表明)や、諸外国製品に対する普遍関税(全世界の製品に対する10〜20%程度の関税)など、強力な手段を辞さない姿勢を示している。こうした極端な通商政策が導入された場合、ASEAN経済にも貿易を通じた影響が発生すると見込まれる。

トランプ氏の通商政策は、ASEAN経済にポジティブ、ネガティブ両面の影響を及ぼすと考えられる。ポジティブな影響として、中国製品の締め出しは、ASEANにとって潜在的な対米輸出拡大の機会となりうる。米国の製造業製品は3割程度を輸入に依存している。対中追加関税が発動された2018年以降、中国製品への依存度が低下してきた一方、それを補う形で、地理的に近いメキシコのほか、ベトナム、マレーシア等のアジア諸国への依存度が高まってきた。

ASEANをはじめとしたアジア諸国は米国に比べて製造コストが低いため、米国企業が価格競争力を維持するために、ASEANからの輸入拡大を選択してきたことを示唆している。トランプ新政権において対中関税が引き上げられた場合には、ASEANからの対米輸出拡大の動きが強まる可能性がある。

一方、ネガティブな影響としては、輸入コストの増大が米国内の需要を下振れさせる可能性がある。トランプ氏が公約に挙げた普遍関税は、米国内で輸入コストの上昇を通じて、企業収益や家計所得を圧迫する要因となりうる。また、追加関税に対して各国の報復関税が発動された場合は、貿易コスト増大の影響が米国以外にも広がり、米国以外の地域向け輸出をも下押ししかねない。

トランプ新政権の政策の影響をまとめると、中国製品の締め出しはASEANにとって対米輸出拡大の機会となりうる一方、普遍関税が導入される場合は、貿易コストの拡大が米国の需要を下押しすることで、対米輸出拡大の効果をオフセットすると考えられる。

まとめ

2025年のASEAN経済は、2024年に続き、成長モメンタムにばらつきのある状況となるだろう。財輸出の回復や利下げの足並みは揃わず、各国の状況見極めが重要となる。

また、関税引き上げをはじめとしたトランプ新政権の政策は、ASEANにとってポジティブ、ネガティブ両面の影響をもたらす可能性がある。トランプ新政権が各国への追加関税、およびASEAN含む世界に対する普遍関税をどの程度の税率に設定するのか、あるいはどのような期間を経て引き上げようとしているのかは、現在も不透明な点が多い。今後も政策の具体化に向けた動きを注視する必要があるだろう。

本資料は情報提供のみを目的として作成されたものであり、取引の勧誘を目的としたものではありません。本資料は、弊行が信頼に足り且つ正確であると判断した情報に基づき作成されておりますが、弊行はその正確性・確実性を保証するものではありません。本資料のご利用に際しては、貴社ご自身の判断にてなされますよう、また必要な場合は、弁護士、会計士、税理士等にご相談のうえお取扱い下さいますようお願い申し上げます。本資料の一部または全部を、①複写、写真複写、あるいはその他如何なる手段において複製すること、②弊行の書面による許可なくして再配布することを禁じます。