始める前に確認したい M&Aタイ最前線

公開日 2022.10.10

近年そのワードを耳にすることが増えた「M&A(Mergers and Acquisitions:合併と買収)」だが、 その本質をしっかりと理解せず進めている人も一定数いるのではないか。デロイト タイランド監修の元、その基本的な考え方を改めて解説する。

監修:デロイト タイランド

Deloitte Touche Tohmatsu Jaiyos Co., Ltd.

Deloitte Touche Tohmatsu Jaiyos Advisory Co., Ltd.

企業戦略としてのM&A活用 – 強まるM&Aへの熱視線

まず、M&Aの目的は大きく分けて3つ挙げられる。それは、

①事業承継などの後継者問題の解決を目的としたもの

②新規事業といった会社の成長戦略を目的としたもの

③経営再建などを目的としたものである。

特に近年は、②のようにM&Aを活用して企業の成長に繋げる積極的な取り組みが少しずつ増えている。

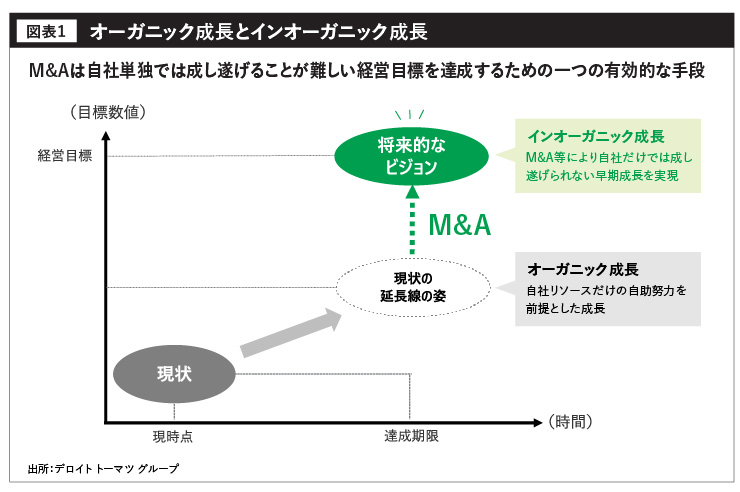

企業の成長には自社で既存事業を拡大させることに加えて、自社で新しい事業を創出するオーガニック成長とM&Aによるインオーガニック成長が存在する(図表1)。

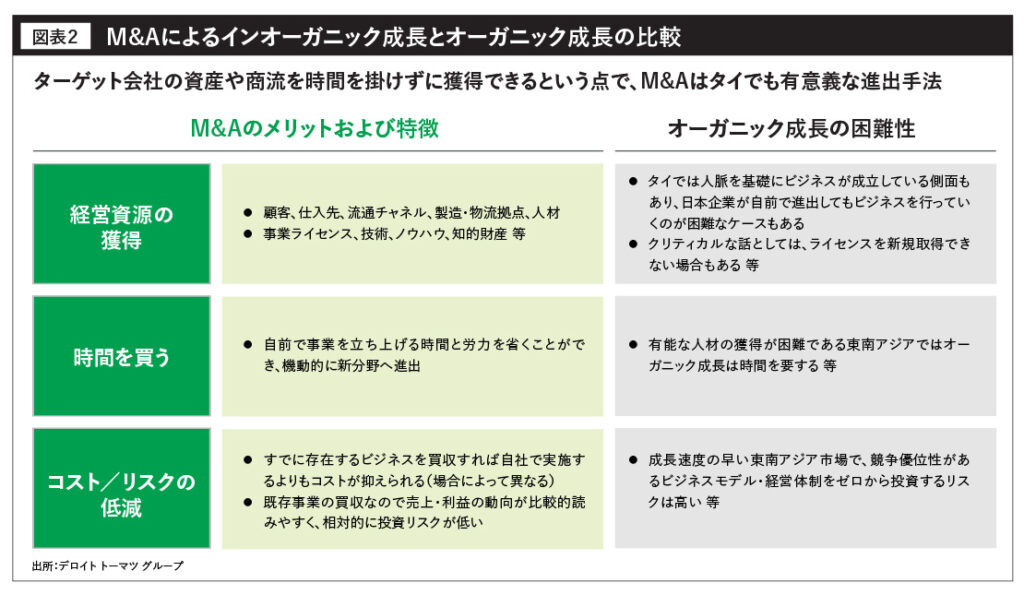

M&Aによるインオーガニック成長は「時間を買う」とよく言われる通り、自社だけでは成し遂げられない売り上げ・利益の拡大といった早期の経営目標達成のために有効な手段である。また、自社でゼロから新しく事業を創出するよりも、コストを抑えられるケースもあり、経営者にとっては有力な企業拡大施策の一つとなっている(図表2)。

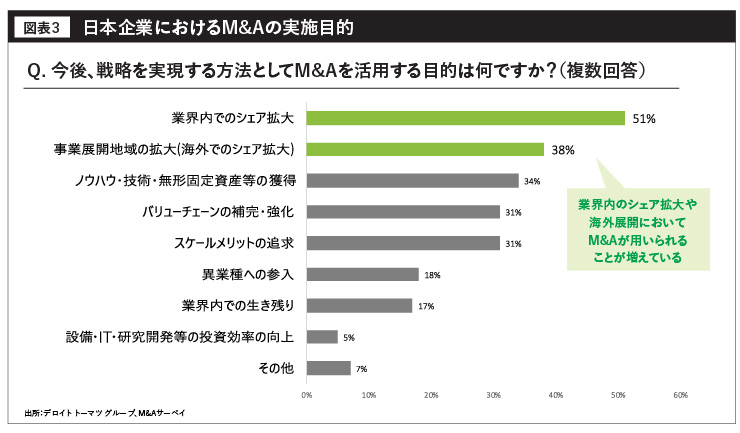

その活用目的としては業界シェアの拡大や事業展開地域の拡大、ノウハウ・技術・無形資産等の獲得が上位に挙げられている。なかでも、海外での事業拡大に重きを置いてM&Aの実施を考える企業が多いことが窺える(図表3)。

弊社で実際にご相談をいただく例としては、「現地法人の取引先は基本的に日系企業だが、地場の顧客を獲得し、より現地での市場シェア拡大を図りたい」「既存事業だけでは将来的に先細っていくことが見えているため、現地で新しい事業を立ち上げたい。ただ自社でゼロから事業を立ち上げるのはハードルが高いため、自社とシナジーのある現地企業の買収を検討したい」「懇意にしている取引先(サプライヤーなど)のオーナーが引退を考えており、M&A/事業承継の相談を受けているが、何をどのように進めたらいいか分からない」等が挙げられる。

● M&Aを行ったからといって、必ずしも企業の成長や拡大に繋がるとは限りません!

企業成長に向けて「何かしらやらなければ」という気持ちは分かりますが、理解しないまま契約を結び、債務を追ってしまう場合も。将来的なビジョンを明確にし、それに向けてどのように取り組むか計画を考えることがその第一歩です。

● 「買収」か「売却」か

M&Aと聞くと買収のイメージが強いかもしれませんが、「後継者が欲しい」「事業を整理したい」と前向きな売却を考える場合もあります。

● 国内外におけるM&Aの種類

M&Aには、国内企業同士の買収(In-In)と国内企業による国外企業の買収(In-Out)、国外企業による国内企業の買収(Out-In)が存在し、なかでも国際間での取り引きは「クロスボーダーM&A」と言われています。

タイ全体の市場動向 – 複雑な社会構造が足枷に

タイのGDPは2000年代~12年まで、リーマンショックや大規模な洪水被害による一時的な落ち込みを除き、概ね前年比5%前後と高成長を続け、13年以降は前年比3%前後と安定成長フェーズに入っている。元来、自動車を中心とした製造業を中心に日本企業各社が早くから進出してきた背景もあり、東南アジアの中でもいち早く経済発展を遂げてきたのがタイである。

他方、近年はデジタル化やスタートアップ創出といった新しい技術・産業発展の面においてシンガポールやインドネシア、マレーシア等の他国と比べて遅れをとっている感が否めない。

これまでは日本をはじめとした海外からの投資によって製造業で発展してきたタイであるが、IT・デジタル分野においては、十分な海外からの投資誘致及び自国内での市場形成の方向性を今一つ欠いているように見受けられる。

この要因としては、政府が十分な投資誘致策を打ち出せていないことが考えられる他、長きにわたり財閥企業や政府系企業が各業界で圧倒的なプレゼンスを有しており、相続税や贈与税が他国と比べて低いこと等から、タイ国内で新陳代謝が進みにくい社会構造であることも一因だろう。

また海外からの投資誘致が十分進んでおらず、タイ国内における新規産業への転換エネルギーも弱いという点も考えられる。

このように、やや歪な社会構造ゆえに日系企業のタイにおけるM&Aを難しくしている側面はあるものの、依然として消費・エネルギー・サービス産業は魅力的な市場であり、進出意欲が高いと言える。

タイのM&A市況 – 伸び悩むM&A案件

タイは日系企業、特に自動車関連産業にとって重要な製造拠点であるという認識はこれまで同様だが、M&Aマーケットという側面ではそのプレゼンスが近年はやや落ち気味であることが見受けられる。

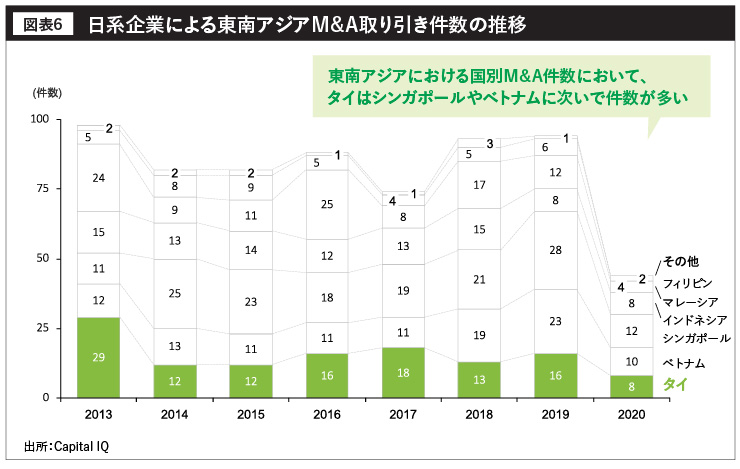

タイにおける日系企業のM&A件数は、13年時点で東南アジア全体の30%を占めていたのに対し、20年では18%と半分近くまで減少している。その背景には、日本企業によるタイ進出が一巡してきている等の影響が考えられることに加え、先にも触れたが財閥企業が伝統的に強く、タイのあらゆる業界に入り込んでいることから、M&Aの対象となるような非財閥系で手頃な金額の案件を発掘するのが難しいのだ。

さらに、シンガポールやインドネシアと比べてスタートアップエコシステムが十分に形成されていないことも、M&A件数が伸び悩んでいる理由と言えるだろう。

このようにいい売り案件が見つかりづらいという側面はあるものの、日系企業によるM&Aニーズ自体は依然として底堅く、消費財や物流、エネルギー、ヘルスケアといった分野において積極的に案件を探す企業が多く存在する。

再エネなど新規市場が台頭

特に、再生可能エネルギー業界では昨今の脱炭素化の世界的な潮流を受けて、太陽光発電やバイオマス発電を中心に現地企業への出資を模索する企業が非常に多い。先進国同様、タイにおいても50年にカーボンニュートラルを達成することを目指し、これに向けて36年に再生可能エネルギー比率(対・全エネルギー)を30%に高めることを目標に掲げている。

こうした流れにより、現地の再生可能エネルギー企業は事業拡大に積極的である反面、足元でこれらタイ企業の出資受け入れニーズは限定的であることから、M&A以外の方法(業務提携等)も選択肢に含める必要がある点には留意が必要である。

また、社会的な面で見るとタイは東南アジアでも最も早く高齢化が進んでいる※ことから、医療・福祉関連サービスの展開を目指す日系企業が非常に多い。日本の高い技術・品質を活かした富裕層向け介護施設の運営や介護・健康用品の販売事業の拡大を目指す企業が増えている。

※国連の世界人口によると、30年に全人口の20%が65歳以上になると予想されている。

すでに超高齢社会を迎えた日本において、日系企業各社は日本国内で蓄積した事業ノウハウをタイでも活かそうとしており、ヘルスケア分野におけるM&Aや業務提携も今後増えていくことが期待されている。

日本企業によるM&Aの動向 – ピークは超えたが関心は継続

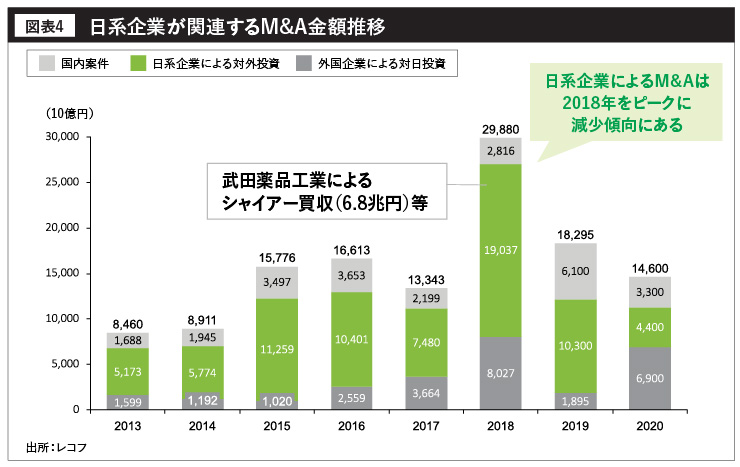

他方、日本企業による国内外でのM&Aの動向を見てみると、海外投資(In-Out)案件の割合が金額ベースで大きく、特に18年は武田薬品工業によるアイルランド製薬大手・シャイアー買収でピークを迎えたが、直近を見ると減少傾向にあることが見てとれる(図表4)。

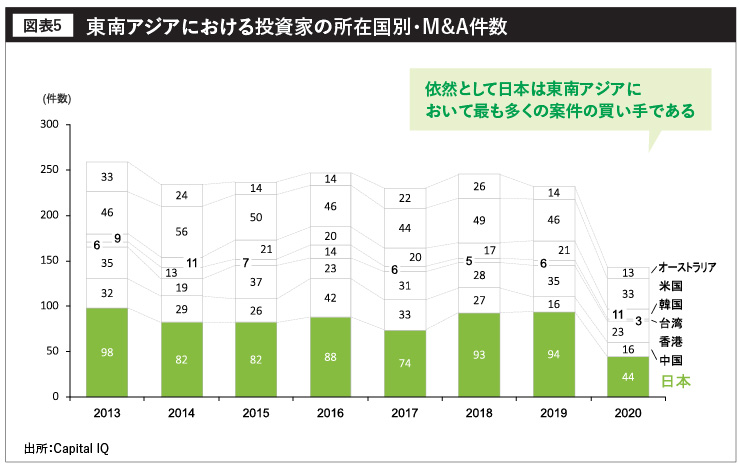

なかでも20年は新型コロナウイルスの影響もあり、In-Out案件は大きく落ち込んでいるものの、東南アジアの投資家別のM&A件数を見ると、日本は44件と、米国や中国と比較しても依然として件数が一番多く、存在感を示している(図表5)。

中小企業による取り引き増加

東南アジアにおける日本企業のM&Aの傾向としては、安定的にシンガポールが上位を占める他、直近を見るとベトナムが伸びており、タイは3番手の位置付けになっている(図表6)。

近年どのような分野でM&Aを結んでいるかと言うと、ITコンサルティング・サービス関連を筆頭に、広告関連、アプリケーション・ソフトウエア開発、製造業関連など幅広い業界でM&Aが行われている(18〜20年の累計・弊社調べ)。

国際的なマーケティングプラットフォームCapital IQの調査によると、13年1月〜20年12月の累計案件における取り引き金額は各国において約6割が小規模案件※と言われる1,000万USD未満となっており、タイでは7割を占める結果になっている。

この理由として、タイは大手財閥のような大規模な会社が多い反面、中小企業も多く存在し、M&Aという観点では中小企業がターゲットとなることが多いためであると考えられる。

※明確な定義はないが、1億円未満とされることが多い。

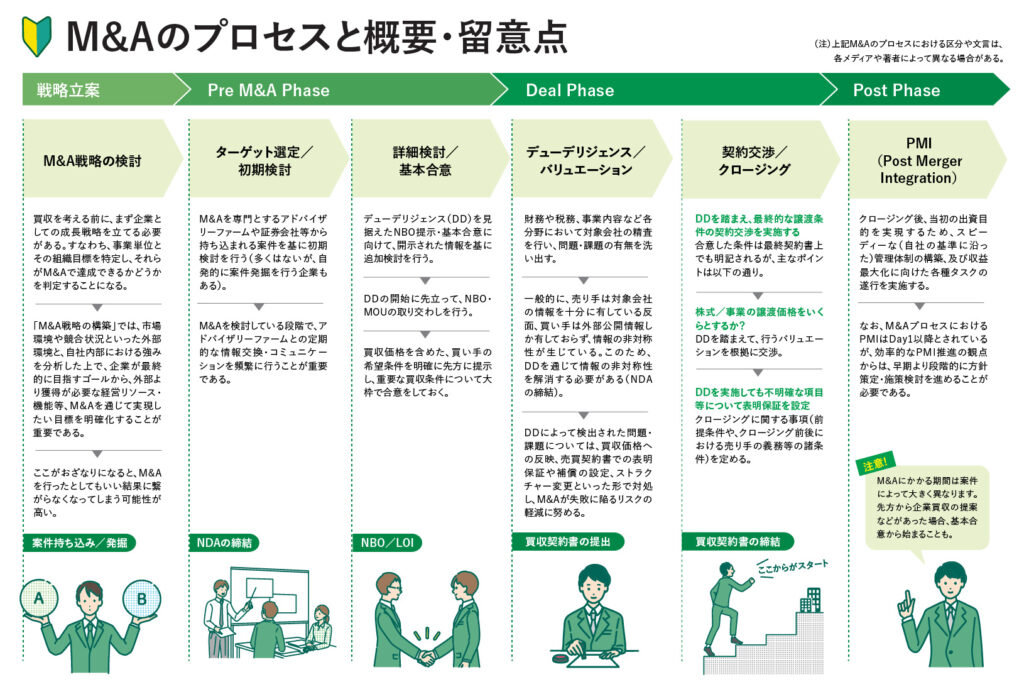

M&Aのプロセスと概要・留意点

主なM&Aのスキーム・手法

M&Aを実行するに当たっては様々なスキーム(通称ストラクチャー)が存在するが、ここでは代表的なものに絞って紹介する。大きくは株式の取得と事業の取得に大別され、どのようなストラクチャーを選択するかは、M&Aの目的や実施時の目的によって異なってくる。そのため、どのストラクチャーがいいかということは一概には言えない点に注意が必要である。

◉株式の取得

株式譲渡

M&Aの中で最もよく用いられるストラクチャーであり、一般的には現金を用いて対象会社の株主が有する株式の全部、または一部を譲り受ける方法である。どの程度経営に関与していきたいかによって、株式の取得割合は異なってくる。株式の対象会社が上場会社であればTOB(株式公開買付)となり、情報開示等で制限を受けることになる。

第三者割当増資

対象会社が特定の第三者に対して新株を引き受ける権利を割り当てて行う、新株発行のことを指す。未上場の会社の資金調達の方法として行われるケースがよく見られるが、第三者割当増資を通じて事業を拡大する、また財務内容を健全化させるといったことを目的とするケースが多い。

株式交換

自社が保有する株式を対象会社の株式と交換する方法を指す。通常は完全子会社にすることを目的に行われる。買収の対価として現金ではなく株式を渡すことになり、資金に制限があっても買収ができることにメリットがある。

◉事業の取得

事業譲渡

会社の人材や商圏といった有形・無形の財産を含めた、事業全体を譲り受ける方法である。会社から切り離して事業を譲り受けることになるため、実行後に当該事業において、特に間接部門が機能するかどうかを注意する必要がある。事業ポートフォリオの見直しに伴い、事業譲渡が行われるようなケースも多い。

用語解説と実務上のポイント

・デューデリジェンス(Due Diligence:DD)

買い手企業がM&Aを実施するに当たり、対象会社または対象会社事業の実態を把握するために行う企業の調査手続きのこと。一般的に売り手と買い手が合意に向けてお互いに協力し合うことを誓う基本合意締結後に行われる。なおDDと略されることが多い(Dueは「当然の、正当な」、Diligenceは「精励、努力」の意)。

・バリュエーション

M&Aにおけるバリュエーションとは、対象会社・事業(評価対象)の価値を数値化すること。対象会社・事業の財務諸表、事業計画などを基に投資価値を算出する。

・クロージング

売り手が譲渡対象物(対象会社の株式等)を引き渡し、買い手が対価を支払うことによりM&A取り引きを実行・完了すること。

・PMI(Post Merger Integration)

M&A実行後にシナジーを実現し、企業価値を向上させるための統合プロセス全体を意味する。この包括的な表現からも分かる通り、PMIの検討範囲はトップマネジメントによる経営ビジョンや組織文化・風土といったソフト的・定性的なものから、事業拠点の統合、クロスセル、業務プロセスの統合等、ハード的・定量的なものまで、まさに企業経営の全領域に亘るといっても過言ではない。

・シナジー

広くは相乗効果を意味し、M&Aにおけるシナジーとは買収する企業及び買収される企業が統合して運営される場合の価値が、それぞれの企業ないし事業を単独で運営するよりも大きくなる効果を指す。

・NDA(Non-Disclosure Agreement)

秘密保持契約書のこと。M&Aのプロセスにおいて相手方から知った情報を第三者に漏洩しない旨を約束する必要があり、契約書の詳細検討を進めるに当たっては、会社組織図やマネジメントプロフィール、主な設備と稼働状況、セグメント別業績といった社外には公表していない秘密情報を開示してもらう必要があるため、NDAの締結が不可欠となる。秘密保持を前提に売り手は買い手から、IM(Information Memorandum)等の資料を受領し、ターゲット会社の譲渡金額について初期的に評価分析(バリュエーション)を行う。 ※IMとは、主に入札案件において売り手アドバイザーから買い手候補に提示される対象会社の情報パッケージ。この時点で取引形態や税務ストラクチャーの検討を行うこともある。

・NBO(Non-Biding Offer)

買い手が提出する法的拘束力のない意向表明。

・LOI(Letter of Intent)

M&Aの交渉を進めていく中で、想定される買収価格や買収の条件等の基本的な内容について、買い手と売り手の双方が合意に達した段階で締結する書類。

・FA(Financial Advisory)

M&Aを検討している企業にM&Aにおける計画の立案からクロージング(成約)に至る一連の助言業務を行う事業者のこと。