THAIBIZ No.148 2024年4月発行タイで成功する日系企業デンソーのWin-Winな協創戦略

この記事の掲載号をPDFでダウンロード

最新記事やイベント情報はメールマガジンで毎日配信中

フォワーダー企業M&Aにより期待できるシナジー効果とは?

公開日 2024.04.10

タイの物流市場は鉄道網やコールドチェーンの発展などが牽引し、引き続き力強く成長していく見通しだ。その中で、国際物流の肝となるフォワーディング事業者のM&Aに興味関心を持つ日系企業が増えている。現地企業のM&A検討においては、物流バリューチェーンの拡充やトレードレーン重複によるコスト削減といったシナジーの観点から、最適な出資パートナーを検討していくことが重要だ。本記事では、市場概観および日系企業におけるM&A時の論点について解説する。

タイ物流市場のトレンド 元来タイは、日系企業をはじめとした外資企業における自動車や家電および化学品等の製造拠点として発展してきた。そのため、港湾および国内の物流網は比較的発展している。また中間層の拡大と国内消費の拡大を受けて都市圏におけるラストワンマイルについても近年整備が進んでおり、Grab等の大型ベンチャーがこれらの市場拡大を推進している。

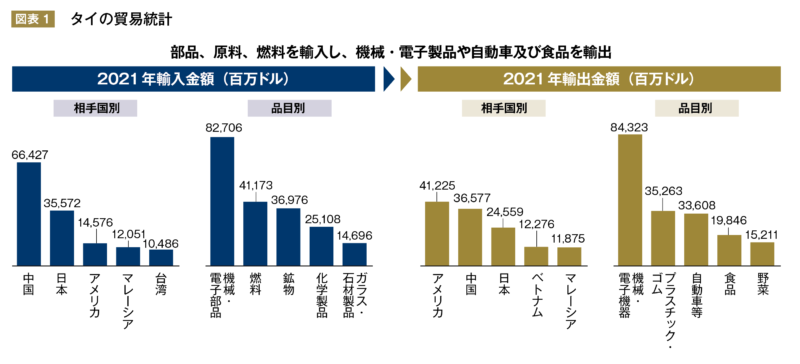

タイの2021年時点の主な貿易相手国および輸出入品目は図表1の通り*1だ。主に中国や日本から部品・原料・燃料を輸入し、アメリカや中国向けに機械電子機器、自動車等の輸出を行っている典型的な第二次産業国である(観光など第三次産業にも力を注いでいることも念のため注記しておく)。

さらに足元トレンドとして、EV推進や鉄道含めたインフラ投資も計画されている。

政府はEVにおける投資誘致を推進中。EVの輸出台数は東南アジアの中で1位(2021年)であり、今後の輸出に占める割合は増加する見通しである。

また、297億ドルを交通インフラ関連の新規開発に投じる予定であり、中でも190億ドルをインフラ面での課題であった鉄道に投資する計画には期待が高まる。

このように非常に魅力的なタイの物流市場だが、その中でも今回は特に日系企業からの問い合わせが多い、フォワーダー企業の買収による事業拡大の可能性について考えてみたい。

日系企業がタイのフォワーダーをM&Aするに当たって考えられるメリットとして、もちろん比率に応じた対象会社の出資持分の取り込みは挙げられる。それ以外にも自社フォワーディング事業シナジーとして、例えば以下が考えられる。

グローバル荷主との新規取引開始 日系大手による買収は、東南アジアにおける対象会社ブランド向上に寄与し、新たなグローバル荷主との取引を狙える。

周辺業務の内製化

取扱量の増加に伴う優遇レート獲得

※注:最新の法規制含め詳細は別途各自でご確認ください。

参考まで、現地資本(タイ人個人が大株主として名を連ねている*2)で売上規模が一定規模ある企業としては、Asia Network InternationalやWice Logistics、Sino Logisticsといった上場企業の他、United Marine Logisticなどの非上場企業が挙げられる。

■ Asia Network International :主に航空貨物を取り扱うフォワーダーであり、最近上場を果たした。■ Wice Logistics: シンガポール、マレーシアおよび中国等にも拠点を持つ国際フォワーダー。■ Sino Logistics: 急成長中のフォワーダー企業。ISOタンクや冷蔵貨物コンテナなど、多様なニーズに対応。■ United Marine Logistic: 主要な海運事業者と取引実績あり。

最後に、東南アジアのM&Aにおいてよく生じる課題について改めて纏めてみたい。

■ 価格期待の大きな乖離: 売手の希望価格が高い一方で、同価格の根拠や論理的裏付けに乏しいことがある。■ 意思決定のスピード: 欧米や中国企業と比べて、日本企業の意思決定が遅く、案件化できないことも多い。■ 贈収賄: 政府機関や当局への賄賂が残っていることがある。■ 二重帳簿の存在: 二重帳簿の発覚による将来的な課税リスクや管理会計の信頼性が乏しいことがある。■ リテンション: 強力なオーナーの引退による引継ぎ未遂リスクや重要な顧客/サプライヤー/従業員の離反リスクが存在。

(※注)本文中の意見や見解に関わる部分は私見であることをご了承ください。