ArayZ No.132 2022年12月発行タイ財閥最新動向 - 変貌を遂げるアジアのコングロマリット

この記事の掲載号をPDFでダウンロード

最新記事やイベント情報はメールマガジンで毎日配信中

タイ財閥最新動向 – 変貌を遂げるアジアのコングロマリット

公開日 2022.12.10

タイをはじめとするアジア各国で絶大な影響力を持つ財閥系コングロマリット。コロナ禍を経て、タイの主要財閥の海外展開はどのような変化を見せているのか。今回は、三菱UFJリサーチ&コンサルティングがタイ財閥の全体像から近年の海外投資動向まで、CP、TCC、セントラル、サイアムセメント、サハグループの5社に焦点を当て解説する。

タイ財閥の成り立ちと特徴

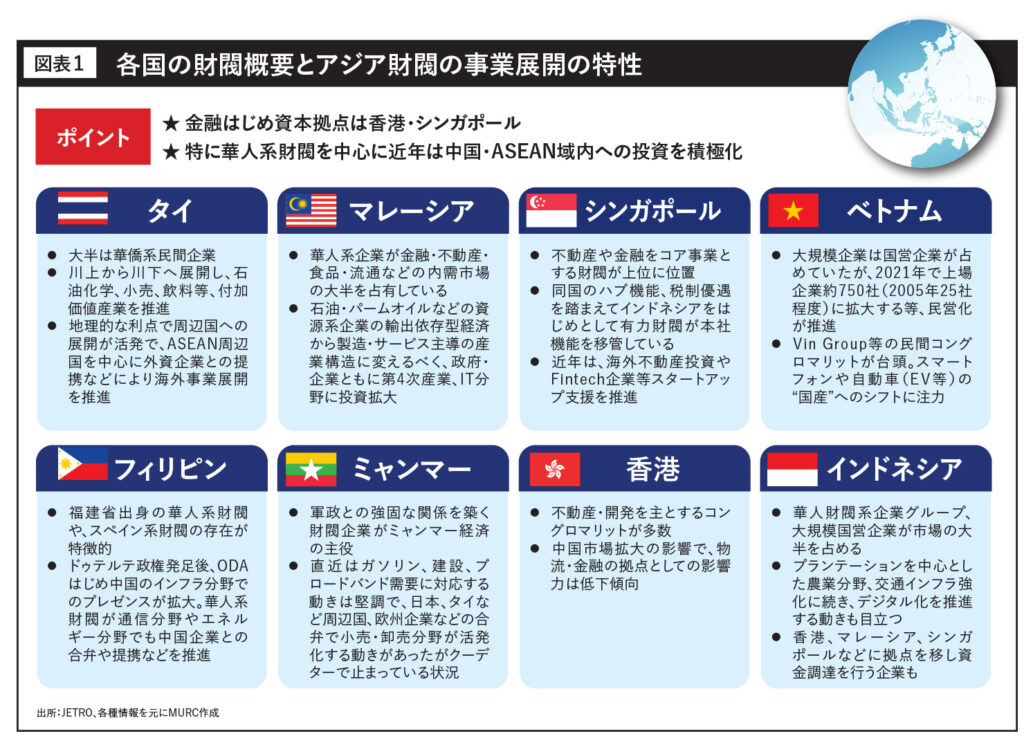

まず周辺国との比較で見たタイ財閥の位置付けについて解説する(図表1)。

タイは歴史的にほとんどが華僑系の民間企業である。例えばタイ証券取引所(SET)に上場する企業の約75%がファミリービジネスであり、タイの国内総生産(GDP)の80%以上も占めるほど存在感を持っている。

歴史的にもタイと中国の繋がりは緊密で、13世紀のスコータイ王朝の時代より中国商人の往来や移住などが活発だった。タイの華人系人口については、ASEANではインドネシアに次いで700万~1,000万人存在すると推定され、タイの食品・小売を主とする有力グループであるチャロン・ポカパン(CP)グループは、そのルーツを辿ると潮州系である。

同様に主要財閥は、大半の出身が中国南岸部に集中しているなどの特徴があり、中国の政財界との人脈が太い財閥も多い。

2点目は海外展開、特にASEAN域内への投資に積極的である点である。タイ国内市場が飽和し、自社の競争力維持のためにもベトナムやインドネシアなど潜在市場への展開が、今後の伸び代として期待されている。

中でも2010年代に積極的に域内投資を手掛けてきたサイアムセメントグループ(SCG)は代表的な事例である。SCGは19年、インドネシアのパッケージング企業であるPT Fajar Surya Wisesa Tbkの株式55%を6億6500万米ドルで買収し同国への事業強化を図った。17年に地場の建材企業を買収するなど、最も力を入れている国の一つであるベトナムには石油化学コンビナートを造成しており、22年稼働開始を目標に19年から22年にかけて約56億米ドルの投資を計画している。

また、タイ最大の小売財閥であるセントラルグループも、16年にベトナム小売り大手ビッグCを11億4000万米ドルで買収するなど積極的な姿勢を見せている。

タイの主要財閥の概観

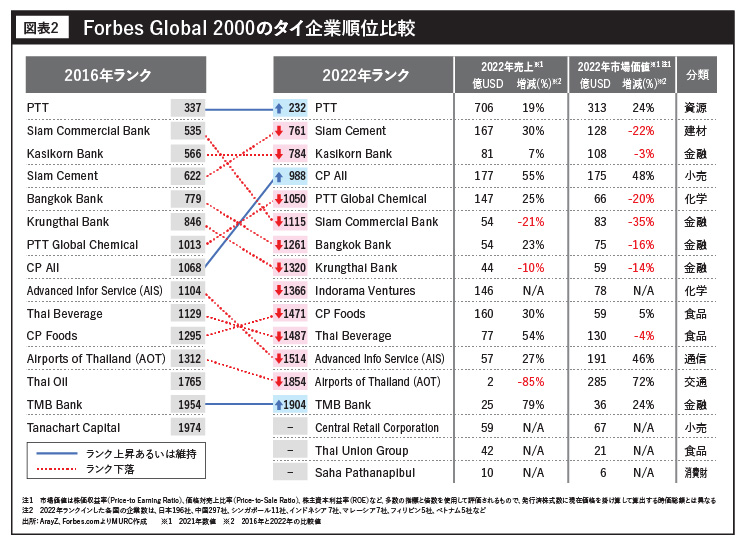

具体的なタイ財閥の顔ぶれについては、世界の上位公開企業2000社を順位付けした「Forbes Global 2000」が有益な情報源となる(図表2)。今年5月に発表された22年版では、タイからランクインした企業は14社となった。

周辺国のASEAN財閥同様、金融系が約4割を占め構成比が高い点は共通しているが、国営の資源最大手のPTTがトップを維持し、王室系のSCGやタイ商業銀行(SCB)が上位にあり、またタイを代表する食品・小売大手のCPグループが躍進したことが特徴といえる。

>>PTTのシャーン執行副社長インタビュー

本ランキング圏外の企業名などを見ても業種別にはさまざまであるが、タイが「アジアの食卓」という別名を持つだけあり、前述のCPグループをはじめベタグロなど農業、食品・飲料由来のコングロマリットが多く見られる点も特徴として挙げられる。

また、近年は「中進国の罠」からの脱却を図るタイ政府の産業高付加価値化の施策にリンクし、「Thailand 4.0」などの政策に連動した注力分野への投資も見られる。特にEV、デジタル、IoTなどの事業に参入する動きが多く見られるのも特徴である。

タイ財閥の海外投資動向

コロナ以降の投資傾向は二極化、投資対象国はベトナム転換傾向

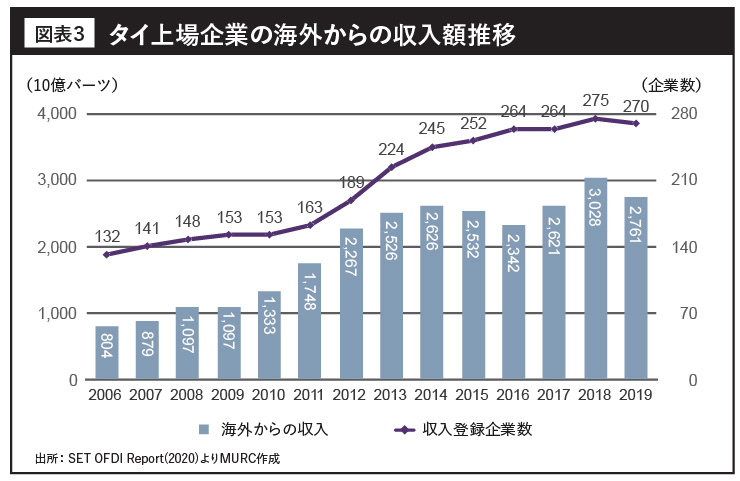

2000年代に入り、タイの主要財閥は海外展開に舵を切り始めた。海外売上も増加傾向にあり、18年にはタイ上場企業の海外売上が3兆バーツを超え、収入全体の約3割を占めるに至る(図表3)。

タイ国としても18年にマレーシアを抜いてASEANで2番目に大きい対外投資国となっているが、その背景としては、国内市場の成長鈍化、人件費の上昇、ASEAN経済共同体(AEC)発足などによる域内交易の円滑化などが挙げられる。

また、新型コロナ以降の近年の傾向として、CPグループなど経済の停滞をむしろ好機ととらえ、積極的なM&Aなどにより新たな事業を組成する企業がいる一方で、サイアムセメントグループやセントラルグループなど既に参入している分野の育成や既存事業の拡大を主目的とした施策を採用する財閥も見られ二極化している。

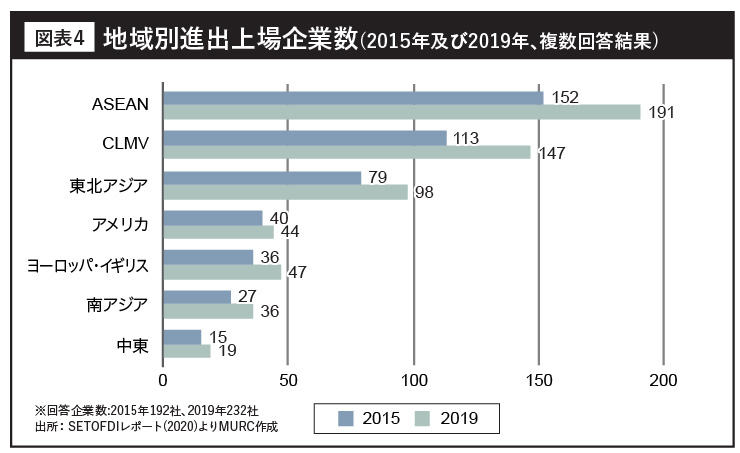

投資対象国を進出した企業数でみるとASEANが最も多く、15年に海外投資した192社中152社、19年には232社のうち191社がASEANに投資しており、進出は増している。その中でもCLMVへの進出が8割近くを占めている(図表4)。

CLMVをさらに細分化するとベトナムとミャンマーが1位、2位を争っていたが、直近のミャンマーの政治状況により、ベトナムへの投資転換はしばらく続くことが予測できる。

直近では投資形態に変化も。スピーディかつ低リスク投資傾向へ

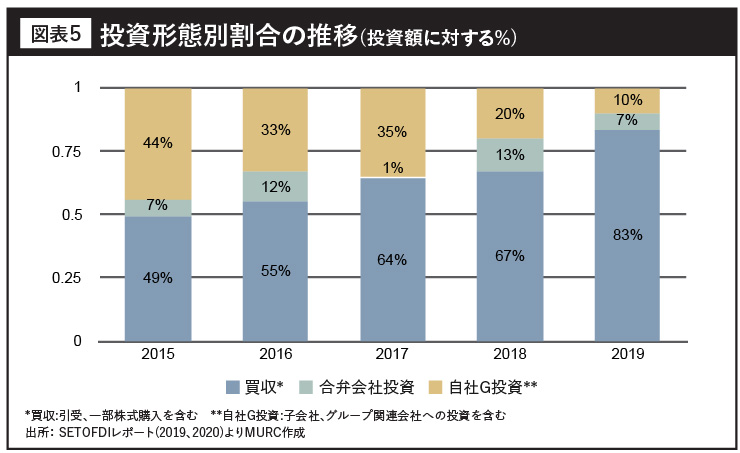

直近の投資形態を見ると、企業買収、株式購入や合弁など、パートナーを伴う投資が伸びていることが分かる。買収・株式購入・合弁への投資が2015年に6割程度だったことに対して、19年には9割に至るほど投資形態が変わっている(図表5)。

既存事業への投資やパートナーとの合弁に投資をすることにより、スピーディーな投資効果や比較的に低いリスクを企業が求める傾向がより明確になっている。

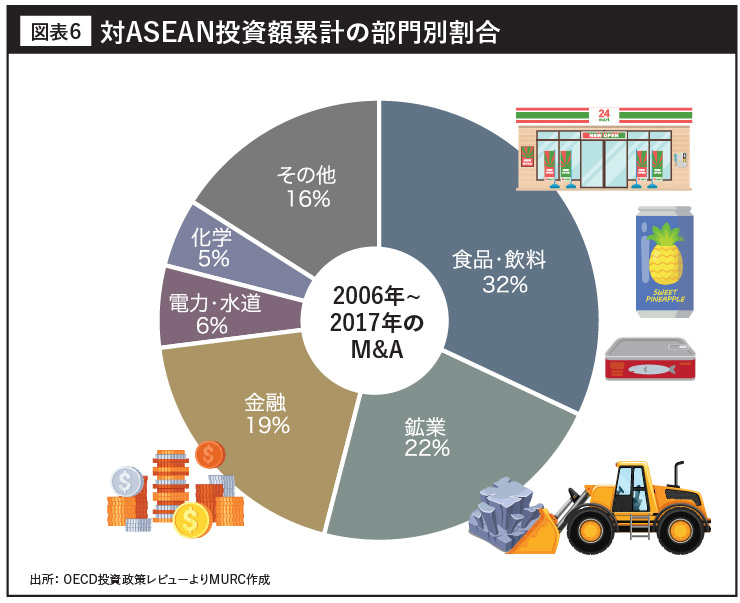

タイ企業の対外M&A取引による投資の構成は、製造業(食品・飲料系)および鉱業から金融などのサービス分野が上位を占める(図表6)。

CPグループ、TCCグループのタイビバレッジ、ブンロッド、セントラルグループなど、名だたるタイ財閥が食品・飲食系であることからである。直近ではコンビニ、スーパーなどの小売店、レストランなどの外食店に対する投資も活発であり、近隣国の増加する消費市場の需要を取り込むケースも多く見える。

タイ・ユニオンの事例から考察するタイ企業の海外投資目的

タイ大手企業の海外展開の代表事例として挙げられるのはタイ・ユニオンである。すでに世界トップレベルの水産大手として、1997年から海外進出に成功しており、現在各国に協業先や子会社を有しており、2021年の売上では93%を国外から稼いでいる。グローバルレベルで有望市場に漁業権を持つ一方で、加工工場などを開発しながら、流通網も積極的に確保している。

流通網は特に北米で大きく展開しており、水産業オリオン・シーフード・インターナショナルや外食レストランであるレッド・ロブスター・シーフードなどを傘下におさめている。

>>タイ・ユニオンのティーラポン社長インタビュー

すでに同社の積極的な海外投資は一段落したところであり、近年では国内やASEAN域内で豊富な水産物を使った高付加価値製品の開発などに注力している。近い将来、それらの製品をグローバルレベルで確立した販路に乗せ拡販を進めることが想定される。タイ・ユニオンおよびその他の投資事例などをもとに、タイ企業の海外投資の目的を考えると次の3つが挙げられる。

① 調達・生産拠点の拡大によるサプライチェーンの強化

② 販路拡大による顧客確保

③ 投資分散による収益源の確保

まず1点目のサプライチェーンの強化を目的とした対外投資は、原材料の調達先拡大からそれらの加工・生産、製品の販売流通までの垂直展開が挙げられる。アグリ分野から食品加工、販売までをセットで抑えるCPグループが代表例である。

また、直近ではサイアムセメントグループがベトナムでは化学部門、インドでは建材部門において積極的に投資をしているが、ベトナムは原材料調達から生産までの川上、インドでは製造から販売までの川中〜川下強化など、いずれもグループ主要事業のバリューチェーンの強化を目的とする動きである。

2点目の販路拡大による顧客確保は、既に販売網を構築している海外の地場企業を買収することで、円滑な参入と事業拡大を志向するものであり、消費財メーカーに多く見られる。タイ・ビバレッジ(TCCグループ)が、ベトナムの酒類大手であるサイゴン・ビアやミャンマーのウイスキー最大手グランド・ロイヤルグループに出資を行ったことがこのケースに該当する。

3点目は投資分散による収益源の確保である。タイ国内での内需の停滞の補完を目的として、CLMVなど新興エリアでの投資を進めたり、さらなる技術やブランド確保のために高単価・安定収益が見込める欧米など先進国への投資を進めることが挙げられる。代表的な業界は小売業であり、近年積極的に周辺国への展開している点が目を引く。セントラルグループのベトナム進出、TCCグループのカンボジア、ラオス進出などが代表例である。

以降では、タイの主要大手企業がどのような狙いで近年海外での投資を行っているのかケーススタディをもとに考察する。