最新記事やイベント情報はメールマガジンで毎日配信中

中国企業の東南アジアにおける投資動向

公開日 2024.09.13

みずほ銀行バンコック支店メコン5課が発行する企業向け会報誌『Mekong 5 Journal』よりメコン川周辺国の最新情報を一部抜粋して紹介

王 穎華|みずほ銀行(中国)有限公司 中国アドバイザリー部 グローバルカバレッジチーム シニアマネージャー

中国から東南アジアへの産業移転が集中

米ハーバード大学のレイモンド・バーノン(Raymond Vernon)教授の理論に基づくと、産業革命以降、世界では4度の大規模な産業のグローバル移転が行われている。足もとでは、5度目となるグローバル移転が起こっており、中国が自国の産業高度化や労働コストの削減、産業チェーンの充実などを図るために、一部の資源型、労働集約型、消費型産業を東南アジアなどに移転させている。加えて、近年の米中貿易摩擦、新型コロナウイルス感染症の蔓延、ロシア・ウクライナ戦争などの影響もあり、中国企業による東南アジアへの移転が加速し、その業種の多様化も進んでいる。

中国企業による東南アジアへの投資が増加する中、東南アジアで事業を展開する日系企業や地場企業にとっては中国企業が東南アジアに進出を決める背景や課題を十分に理解する必要がある。もし双方にとってwin-winな関係を構築出来れば、ビジネス獲得の機会にもなり得る。

シンガポール・インドネシア・ベトナムが人気投資先、製造業・卸売・小売業が主要業種

「一帯一路」イニシアチブに伴い、中国企業の海外進出への意欲は高まり続けている。2022年の中国の海外直接投資額は1,631億ドル(香港等を経由した海外投資を含む)で、世界の海外直接投資総額の10.9%と、11年間連続で海外直接投資額Top3に入っている。また、7年間連続で世界の海外直接投資総額の10%超を占めており、長らく世界経済を動かす主要な「エンジン」の一つとなっている。特に東南アジア諸国は中国の主要投資先として成長著しい。

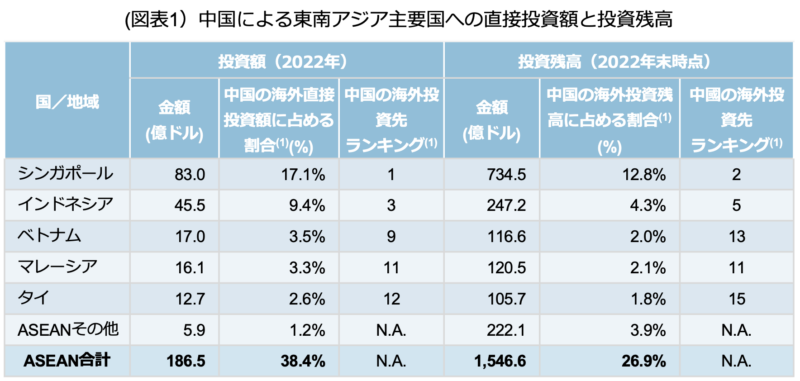

2022年、中国から東南アジア諸国への直接投資額は186.5億ドル(香港等を経由した海外投資を除く)、中国の海外直接投資額の38.4%を占める。中国の主要投資先ランキングでみても、シンガポール、インドネシア、ベトナム、マレーシア、タイなどの東南アジア諸国がランキングの上位を占める(図表1)。

注(1):中国による東南アジア主要国への直接投資額と投資残高には、香港・マカオ地区、英領バージン諸島、ケイマン諸島等を経由した海外投資を除く|出典:『中国対外直接投資統計公報』 (2022年)より、みずほ銀行(中国)中国アドバイザリー部作成

注(1):中国による東南アジア主要国への直接投資額と投資残高には、香港・マカオ地区、英領バージン諸島、ケイマン諸島等を経由した海外投資を除く|出典:『中国対外直接投資統計公報』 (2022年)より、みずほ銀行(中国)中国アドバイザリー部作成

2022年の直接投資額を産業別で見ると、1位は製造業(82.1億ドル:全体の44%)、2位は卸売・小売業(42億ドル:同22.5%)、3位は鉱業(18.1億ドル:同9.7%)となっている。

東南アジア各国のメリットと課題に基づき、産業クラスターを形成

地政学と経済上の必要性に基づき、中国は東南アジア諸国と市場の相互開放を築くことに注力している。2005年に発効した中国-ASEAN自由貿易地域は中国にとって初めてのFTAである。2019年10月には、中国と東南アジア10ヵ国(ブルネイ、インドネシア、マレーシア、フィリピン、シンガポール、タイ、ベトナム、カンボジア、ラオス、ミャンマー)は改訂協定書(ACFTA 2.0)に署名。ACFTA2.0では、さらなる市場の相互開放やサービス貿易、投資、経済技術協力などでの互恵待遇に関連する内容が含まれている。

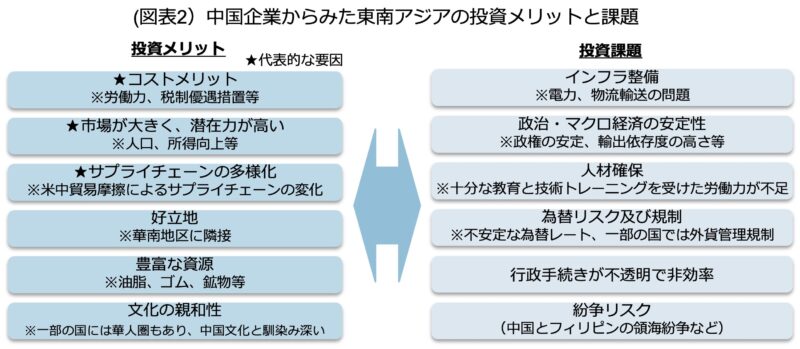

中国企業にとって東南アジア諸国へ投資する主な魅力としては、コストメリット、消費市場としてのポテンシャル、サプライチェーンの多様化などが挙げられる。一方、インフラの整備状況、即戦力となる人材の確保などの課題も存在する(図表2)。

出典:公開資料より、みずほ銀行(中国)中国アドバイザリー部作成

出典:公開資料より、みずほ銀行(中国)中国アドバイザリー部作成

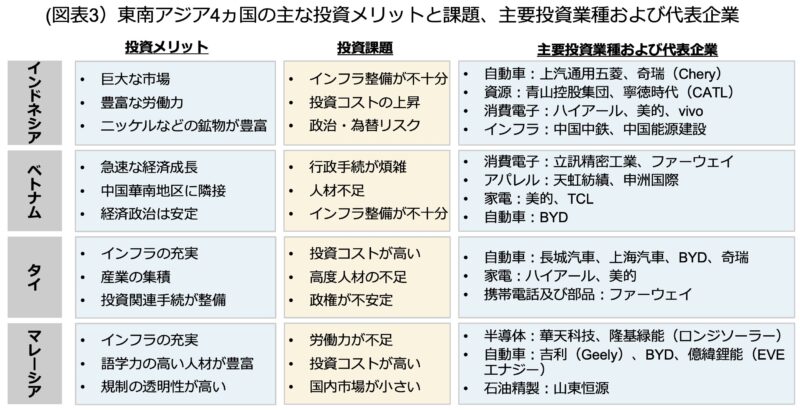

中国企業は投資先国の特徴(保有する資源など)を捉え、それぞれに異なる産業クラスターを形成している。例えば、インドネシアは東南アジア最大の経済国であるが、経済成長は内需が主導している。そのため、中国企業は内需に対して現地製造キャパシティが不足している製造業、鉱業及びインフラを中心に投資している。

また、マレーシアとタイは東南アジアの中では既に経済が発展しており、投資環境も比較的整備されていることから、主に自動車、携帯電話など技術力が必要な製造業に投資し、輸出を軸に他の海外地域をカバーしている。ベトナムは経済成長が急速に進んでいる輸出依存型の国であり、人件費等のコストも他国比まだ低廉であることから特にアパレル、家電、電子加工などの分野で投資を行っている。

出典:公開資料より、みずほ銀行(中国)中国アドバイザリー部作成

出典:公開資料より、みずほ銀行(中国)中国アドバイザリー部作成

中国企業による東南アジア投資は十分な検証の上、慎重に決定

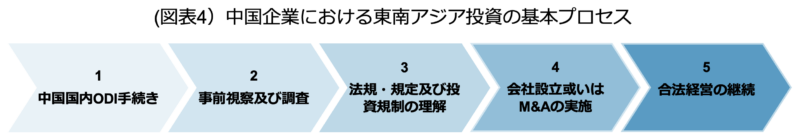

東南アジア諸国はビジネスチャンスが多い一方で、中国を含む外資企業にとっては潜在的な投資障壁やリスクが存在する。そのため、中国企業は事前に実地調査と検討を十分に行い、投資環境と提携パートナーを客観的に評価することが一般的である。現地の投資環境や法律法規に詳しいコンサルティング会社、会計事務所、弁護士事務所などの専門家を採用し、Feasibility Study(FS)を実施する企業も多く存在する。FSには、業界規制、サプライチェーン、為替リスク、インフラ、経営コスト、資金調達コスト、税制、労働力の供給とコスト、経営者ビザ、商業詐欺、世論、安全性や災害など投資行為に関わる様々な内容が含まれる。(図表4)。

出典:公開資料よりみずほ銀行(中国)中国アドバイザリー部作成

出典:公開資料よりみずほ銀行(中国)中国アドバイザリー部作成

具体的な投資方法は、各社の東南アジアないしグローバル戦略によって異なるが、全体的に見ると独資による現地法人の新規設立が多い。一方で、地場企業や外資企業との協業やJV新設、M&Aも重要な選択肢の一つとしてよく用いられており、既に東南アジアで事業を展開している日系企業にとっては、中国企業と連携した新たなビジネス獲得の機会にもなり得る。

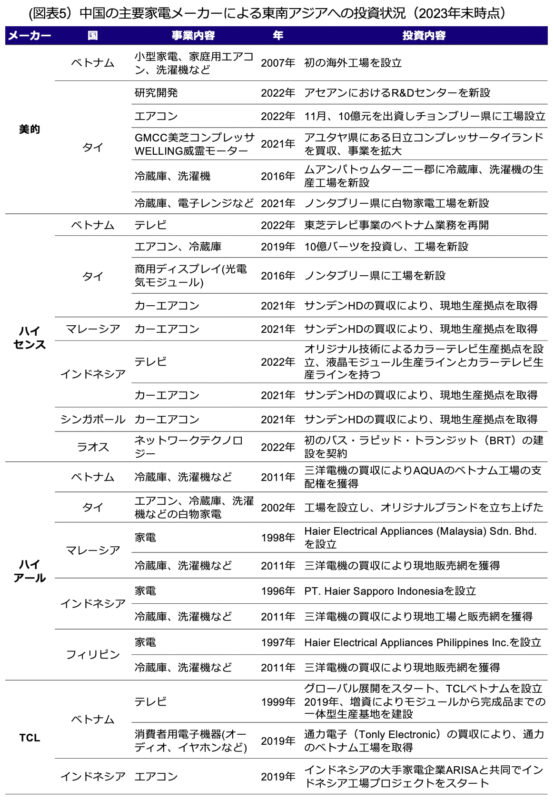

【産業1】中国家電メーカーにおける東南アジア投資

東南アジアは家電産業における世界的な生産拠点であり消費市場でもある。かつては日本、韓国からの生産移転先となり、2000年代からは中国の大手家電メーカーである美的、ハイセンス、ハイアール、TCLなどが徐々に東南アジアに生産拠点を移転している。

中国の家電メーカーによる東南アジアへの投資は、まず販売とアフターサービス拠点の設立からスタートし、現在は既に「研究開発・生産・販売」の一体型サプライチェーンが形成されている。生産された家電製品は各国の地場市場に供給すると同時に、中国や日本、欧米へも輸出している。一部のコア部品については中国から輸入或いは現地で自社生産する一方で、非コア部品はコスト、関税、生産サイクルなどの観点から地場サプライヤーからの調達を増加させており、中国企業の東南アジアにおけるサプライチェーンの現地化が進んでいる。

・美的

東南アジアでは川上のコア部品から川下の家電製品までの垂直統合型のサプライチェーンを形成。うち、GMCC美芝コンプレッサ&WELLING威霊モーターのタイ工場は、美的における海外最大のコンプレッサとモーターの生産拠点となっており、主な顧客は、タイ地場向けに加えて、日本、北米、インドなど関税の高い市場向けとなっている。

・ハイセンス

主にM&Aを通じて東南アジアに投資。東芝、サンデンHDなどの買収により、東南アジアにおける自社の生産拠点と販売網を構築。一方、一部の国・地域においては独資にて会社を新設する場合もある。

・ハイアール

グループの東南アジア子会社の大半はマジョリティ出資のJVであり、現地の日系企業やローカル企業の持分を買収する方式で投資を実施している。ハイアールは一般的に「市場開拓が先、工場は後」をルールとし、まずはローカル代理店を通じて販売網を構築し、製品のローカリゼーションを図っている。その地域における販売台数が現地生産した場合の損益分岐点に達した時点で、工場の買収や新設を検討。

・TCL

東南アジアでは独資での進出を通じたオリジナルブランドを展開。本ポリシーの背景としては独資での進出はJVと比較し、資金、技術、管理、商標などの面でコントロールができ、企業の技術秘密と経営・管理システムの保護が可能であること、親会社の海外経営戦略に基づいた行動をすることができること等が挙げられる。1999年のベトナム進出では、独資で生産工場1ヵ所と販売・アフターサービス拠点3ヵ所を設置。

出典:公開資料より、みずほ銀行(中国)中国アドバイザリー部作成

出典:公開資料より、みずほ銀行(中国)中国アドバイザリー部作成

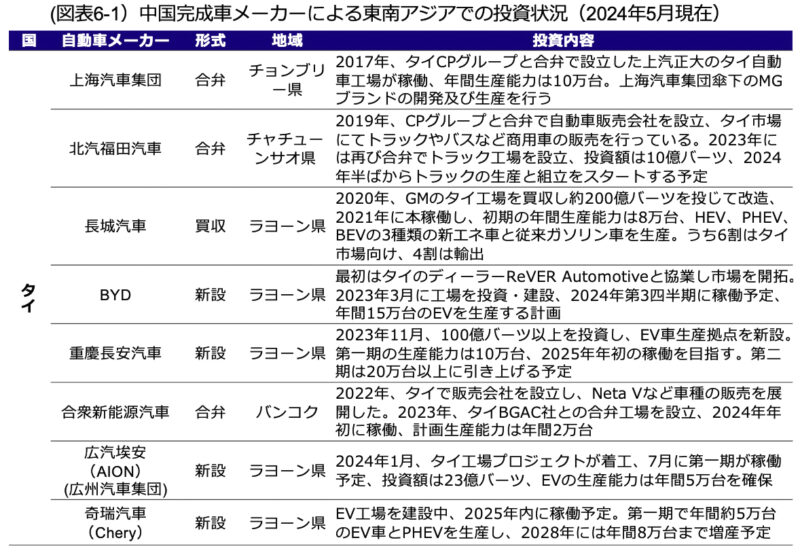

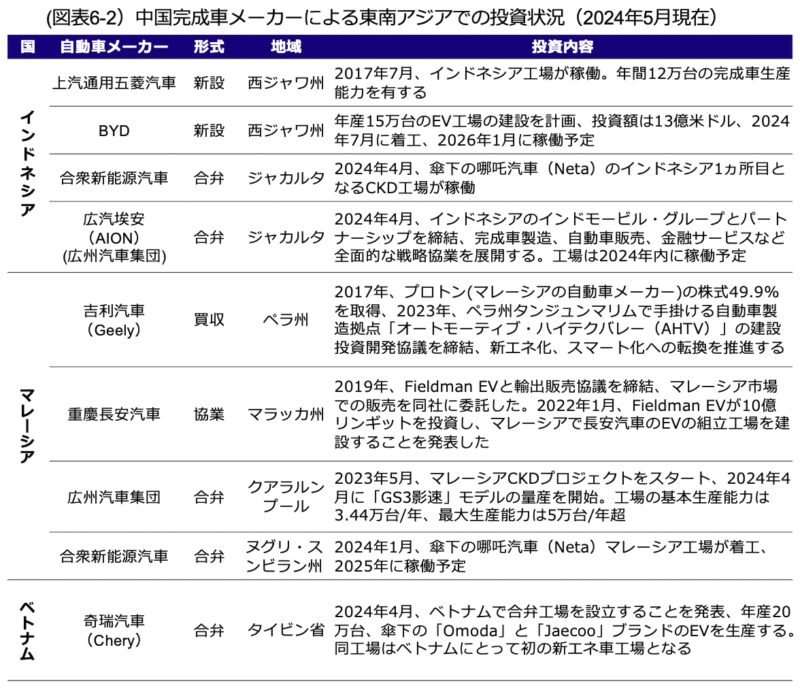

【産業2】中国自動車メーカーにおける東南アジア投資

2023年、中資系ブランド車はグローバル市場において1,340万台の新車を販売し、初めて米国を抜き、日本に次ぐ世界2位となった。さらに中国の完成車輸出台数は522万台と、日本を抜き世界最大の自動車輸出国となった。生産の現地化は、市場への対応スピード、利益率という観点でメリットがあるが、一定の販売規模が必要となる。前述の通り、足もとでは中国自動車メーカーの市場シェア(特にEV )は上昇しており、現地生産の動きは徐々に加速してきている。

中国の自動車メーカーは、東南アジアを海外進出及びグローバル化のための戦略重点地域と捉えている。安価なコスト、整った産業基盤、税制の優遇措置など供給側の要因のみならず、巨大な消費人口とそれに見合った価格設定、EVの普及に有利な気候環境など、需要を牽引する要因も多くある。

当エリアでは日系自動車メーカーが確固たる基盤を保有する中で、後発の中国自動車ブランドは、EVを中心とするCASE革命(Connected・Autonomous・Shared Service・Electric)を切り口に、サプライチェーンの現地化などを通じた製品・価格競争力を強化。ブランド力を引き上げ、市場シェア拡大につなげている。

中国完成車メーカーによる東南アジアへの投資拡大は、自動車サプライチェーンにおける川上・川下領域への投資も引き寄せている。完成車生産拠点の設置を皮切りに、川上基幹原料(リチウム鉱、ニッケル鉱、コバルト鉱など)やコア部品(バッテリーモーター、電子制御装置、ボディー及び付属品など)への投資に加え、川下のアフターサービス、充電施設の整備といった周辺領域における投資の動きも出てきている。

例えば、上海汽車集団とCP グループがJVを設立し、総投資額5億バーツでタイに年産5万個の自動車用バッテリー工場を新設している。他にも、BYDがベトナムで2.5億万ドルを投資し、EV部品工場を建設、また国軒高科と億緯鋰能もそれぞれタイとマレーシアにバッテリー工場を設置している。

出典:公開資料より、みずほ銀行(中国)中国アドバイザリー部作成

出典:公開資料より、みずほ銀行(中国)中国アドバイザリー部作成

出典:公開資料より、みずほ銀行(中国)中国アドバイザリー部作成

出典:公開資料より、みずほ銀行(中国)中国アドバイザリー部作成

おわりに

現在、中国経済は高度成長期のフェーズから中国政府が掲げる“質の高い発展”への移行期にある。今回取り上げた中国企業の東南アジアへの産業移転の動きは、東南アジア各国の労働力や資源等を活用し、グローバルベースでのリソースの最適化、競争力の引き上げを企図したものであり、今後の更なる“質の高い発展”を実現する為には避けては通れない道である。

東南アジアで事業を展開する日系企業や地場企業にとっては、この動きは試練でもあり、チャンスでもあると言える。中国企業を競合として捉えるだけでなく、彼らの東南アジア市場進出の機会を積極的に利用し、原材料・部品の供給、販売・アフターサービス、ビジネスコンサルティングサービス、M&A・再編等の観点で協業し、新たなビジネス機会の創出につなげていく動きを期待したい。

本資料は情報提供のみを目的として作成されたものであり、取引の勧誘を目的としたものではありません。本資料は、弊行が信頼に足り且つ正確であると判断した情報に基づき作成されておりますが、弊行はその正確性・確実性を保証するものではありません。本資料のご利用に際しては、貴社ご自身の判断にてなされますよう、また必要な場合は、弁護士、会計士、税理士等にご相談のうえお取扱い下さいますようお願い申し上げます。本資料の一部または全部を、①複写、写真複写、あるいはその他如何なる手段において複製すること、②弊行の書面による許可なくして再配布することを禁じます。