最新記事やイベント情報はメールマガジンで毎日配信中

VATと源泉所得税の未還付問題

公開日 2015.01.30

VATおよび源泉所得税についての概要や、日々の業務処理で注意が必要となるポイントから未還付問題とその対策まで、永峰・バンチキ会計事務所のタイ国弁護士サリドポール・チョムパイサル氏と日本国公認会計士 山崎宏史氏に解説してもらった。

タイ国弁護士、元上院議員のサリドポール・チョムパイサル氏

日本国公認会計士の山崎宏史氏

1. はじめに

日本と比較してタイの経理実務で特徴的なのがVAT(付加価値税)と源泉所得税です。

どちらも月次で税務申告をせねばならず、関連書類の管理も手間がかかることから日々の業務処理で大変な思いをしている在タイ日系企業も多いのではと思われます。しかし、企業のビジネスモデルによっては、このVATと源泉所得税にさらに深刻な問題を引き起こすリスクがあります。それが未還付問題です。

2. VATについて

(1)概要

VATは、課税の範囲が限定的であるとして不公平感の強かった事業税に代わり1992年から施行されました。VATは日本の消費税と同じ仕組の税金であり、概して論じれば以下の同異点があるといえます。

(日本の消費税と同じ点)

- 原則的に事業者が行うすべての取引について課税される

- 取引の各段階で課税される

- 取引の前段階で課税された税額は原則的にすべてが納税額から控除される

(日本の消費税と異なる点)

- 取引の課税関係はタックスインボイスにより補足される

現在の暫定税率は7%となっており、この税率は2015年9月30日まで適用されることが確定しています。それ以降は未確定ですが、増税するとの憶測が有力です。課税期間は1ヵ月で、申告納税期限は翌月の15日となっており、月次での申告・納税が必要になります。なお、年間売上高が180万B以下の事業者には登録が免除されています。

(2)納税のしくみ

VATは間接税なので日本の消費税同様にVATを計算して納める義務のあるVAT登録業者と、実際にVATを負担する者は異なります。従ってVAT登録業者は売上の際に受取ったVATから仕入れた際に支払ったVATの差額を精算する形で納税します。

VAT納税額=売上VAT - 仕入VAT

※VAT納税額がマイナスとなるケースは「3VAT還付のしくみ」に記載

納税するVATの計算は上記の計算式となりますが、前述したとおりタイのVATは日本の消費税と異なり、すべての取引はタックスインボイス方式で処理されます。このため、もし仮に仕入れた際に支払ったVATに関する適切なタックスインボイスが保管されていない場合、その取引分のVATを計算に含めることができず、結果としてその金額分だけ過大なVATを納税しなくてはならなくなります。

逆に売上により受取ったVATに関する適切なタックスインボイスを取引先に発行していない場合には、取引先が過大なVATを納税せねばならず、取引先に迷惑をかけてしまう為、税務上の要件を満たした適切なタックスインボイスを発行することは、タイの税務実務上、極めて重要です。

(3)タックスインボイスの記載事項

2015年1月1日からタックスインボイスを発行する場合に必要な記載事項が変更となりましたので注意が必要です。今後、タックスインボイスを発行する場合には従来の記載事項に合わせて「購入者の番号」、発行者及び購入者の「本店か支店かの区分および支店番号」が必要となります。

2015年1月1日以降の記載事項は以下になります。

①タックスインボイス表示

②発行者の名称、住所、納税者番号、 本支店区分及び支店番号

③購入者の名称、住所、納税者番号、本支店区分及び支店番号

④タックスインボイスの連番表記

⑤物品又は役務の名称、種類、類別、数量及び金額

⑥物品又は役務の金額から計算したVATの金額

⑦タックスインボイスの発行日

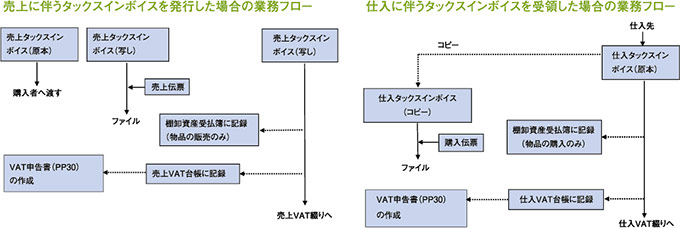

(4)整備すべき帳票

タックスインボイス以外にもVAT登録業者には原則的に以下の帳票を完備する義務があります。

- 売上VAT台帳

- 仕入VAT台帳

- 棚卸資産受払簿

帳簿上の金額と上記の台帳及びVAT申告書に記載された金額は一致している必要があります。ただし製品の販売に際して購入者が製品を検収した日で帳簿上(会計上)売上計上している場合には、タックスインボイスは原則として出荷日に発行するため、検収日と出荷日が月をまたぐ場合、月次での帳簿上の金額とVAT台帳の金額に差異が発生してしまいます。このような差異がある場合には、税務調査において必ず不一致の理由の説明が求められますので予め留意しなければなりません。

(5)控除できない仕入税額

【例】2012年1月に控除できない仕入VAT、1,000,000Bを誤って売上VATから控除して申告しており、2014年1月の税務調査でその誤りが指摘された場合

(追徴税額)1,000,000B

(加算税) 1,000,000B

(延滞税) 1,000,000×1.5%×24ヵ月=360,000B

(合計税額)

1,000,000B+1,000,000B+360,000B=2,360,000B

VAT経理実務で注意すべきことは、仕入VATとして控除できるものとできないものの区分です。

VAT申告の際に、誤って控除できない仕入VATを売上VATから控除して申告・納税してしまい、後日、税務調査でその誤りが指摘された場合には、控除できない仕入VATの同額の加算税と月あたり1.5%で計算された延滞税が課されます。

上記の例のように、本来納付すべき税額の2倍以上となってしまいます。日本では過少申告に対する加算税は10%ですが、タイでは100%となっているため非常に重い罰則金を支払うことになります。

控除できない仕入VATには以下のものがあります。

控除できない仕入VAT

- タックスインボイスがない場合(不可抗力による場合で証明可能なケースを除く)

- タックスインボイスが記載要件を満たしていない場合

- 事業に直接関係のない支出に関わるもの

- 交際費

- 乗用車又は10人乗り以下のバスの購入やリース、及びその関連役務給付(自動車販売を事業とする場合を除く)

- 略式タックスインボイスによるもの

- 非課税事業に使用するためのもの

- 不動産の建設費用にかかるもので、当該不動産が当初、課税事業用途だったが完成後3年以内に非課税事業用途に変更したもの

- タックスインボイスに記載されている「Tax Invoice」の表記が当初は印刷されていない場合、又はその記載全部がコンピューター出力によるもので、明らかにコンピューター出力によるっているとはいえない記載があるもの

- タックスインボイスが他の書類とセットで発行されていながら「Documents issued in a set」の文言がないタックスインボイス

- 課税事業、非課税事業の双方にかかる仕入VATのうち、非課税事業へ配賦された仕入VAT

- 課税事業、非課税事業の双方にかかる仕入VATがある場合で、全収入の90%以上が非課税事業であるために、簡便法によって当該仕入VATの全額を非課税事業とする場合

- 記載事項が修正されたタックスインボイス(ただし、政府が住所名を変更した場合の旧住所を修正する場合を除く)

- 乗用車でない車両又は11人乗り以上のバスの購入で、その車両をVAT課税事業に供することを目的としたものの仕入VATで、当該車両の購入後3年以内にこれを乗用車や10人乗り以下のバスに改造した場合

- タックスインボイスの記載要件のうち発行者の名称、住所、納税者番号があらかじめ印刷されていないタックスインボイス、又はすべての記載につきコンピューター出力している場合には、これらの事項が手書き記載のタックスインボイス

次ページ:VAT還付のしくみ