最新記事やイベント情報はメールマガジンで毎日配信中

タイの財産に日本の相続税が課税される「国際相続」とは

公開日 2015.07.15

日本の相続税

(1)日本の相続税法における相続が発生してから申告までのタイムスケジュール

- 死亡届を相続発生から7日以内に市役所、区役所などへ提出する

- 通夜や葬式費用での領収書などを整理し、遺言書があれば家庭裁判所で検認を受ける

- 相続が発生してから3ヵ月以内に遺産の概要を把握し、相続するか、限定承認するか、放棄するかを決める

- 相続発生から4ヵ月以内に「被相続人が亡くなった年の1月1日から死亡日まで」の準確定申告を行う

- 相続開始後1年以内に、遺言が相続人の遺留分を侵害しているときは、遺留分の減殺請求ができる

- 遺産・債務を確定し評価する

- 遺産分割協議を行い、遺産分割協議書を作成する

- 遺言書のとおりに相続する場合は、遺産の名義変更手続きに移る

- 遺産分割が終わらないときは、法定相続分で相続したものとして申告する(遺産分割が終わらないときは、「配偶者の税額軽減」や「小規模宅地の特例」は受けられないが、その後3年以内に分割が確定した場合は特例が受けることができる)

- 物納、延納、土地売却による納税が必要かどうかを検討し、納税資金を準備する

- 相続発生から10ヵ月以内に相続税を計算し申告書を提出する

- 登記手続きや預金等の名義書替手続きに期限はない

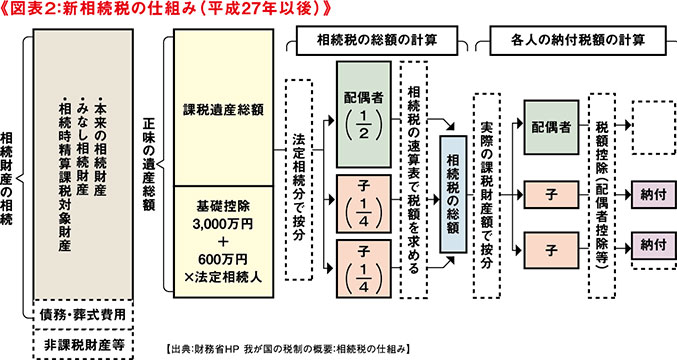

(2)日本の相続税の計算フロー

①相続財産の総額

国内財産や国外財産、および生命保険といったみなし相続財産などを含めて相続財産の総額を求める。

②課税遺産総額

相続財産の総額から債務と基礎控除額を除いて、課税される財産の価額を求める。

③相続税の総額

課税遺産総額をいったん各相続人の法定相続分で按分し、相続人それぞれの相続税を合算して相続税の総額を求める。

④各相続人の相続税額

相続税の総額を、財産を取得した人の課税価格に応じて割り振り、財産を取得した人ごとの税額を計算する。

⑤各相続人の納付税額

各相続人の相続税額から各税額控除額を差し引いた残りが各人の納付税額となる(図表2)。

(3)日本の相続税の納税義務者

日本の相続税法では、日本に相続税を納税する相続人のタイプを3つに分けており、状況によって日本国内に限らず、タイにある財産についても相続税・贈与税の課税対象になります。

●制限納税義務者

日本国籍を持っている相続人および被相続人がともに継続して5年超海外に住んでいると、相続人は「制限納税義務者」となりタイの財産に課税されません。

●居住無制限納税義務者

日本に住所がある相続人が財産を取得した場合には、「居住無制限納税義務者」に区分され、その者の国籍や被相続人の住所に関係なく、タイの相続財産に課税されます。

●非居住無制限納税義務者

相続人が日本国籍の場合、相続人の住所が国外にあると判断された場合でも、被相続人が日本に住所を有していた場合には、「非居住無制限納税義務者」としてタイの相続財産に課税されます。

(4)日本の相続税が課される財産とその評価

相続によって財産を取得した場合には、取得した財産の価額に相続税が課されます。そのため、相続税の納税額を考えるうえでは相続などによって取得した財産の「価値=時価」を把握すること、つまり「財産評価」が極めて重要です。

ところで、相続税の課税対象となる財産は、土地、家屋などの不動産をはじめ、動産、無体財産権、株式、公社債など多種多様です。そこで国税庁では、財産の評価に関する取扱方法の全国的な統一を図るため、評価の基本原則である「時価」の解釈や各種の財産の評価単位ごとの具体的な評価方法を「財産評価基本通達」により定めています。相続税法が定めている「時価」とは「客観的な交換価値を示す価額」、すなわち「相続が起こった時に、いつでも他のモノと交換できる金額」ということになります。

①日本の不動産

日本では土地の相続税評価を行う場合、「路線価方式」という評価方法が採用されています。この実施機関は国税庁・国税局長であり、価格時点は毎年1月1日時点(毎年7月ごろ発表)の評価で、価額の水準は「公示価格」の8割程度とされています。根拠法は相続税法であり、評価基準は「財産評価基本通達」です。

日本の不動産の「公示価格」とは、地価公示法に基づいて正常価格を判定したものであり、合理的・客観的な市場価格を表したものとされていますが、「実勢価格(実際の取引金額)」とは異なっています。これは日本の不動産は土地の取引が活発な地域や、都心の高度商業地域では、商業ビルやオフィスビルなどの開発計画に基づく収益価値還元法(DCF法)によって土地が評価されるため、このような土地の場合、近隣の相場が平米あたりいくら、という価格ではなく、その土地にどんな建物が建てられるかによって土地の価格が大きく異なってくるため、「公示価格」自体は「実勢価格」より低く評価されている場合があります。

「路線価方式」で評価できない土地については「倍率方式」で評価されており、その地域にある宅地の売買実例価額、公示価格、不動産鑑定士などによる鑑定評価額、精通者意見価格などをもとに国税局長の定める倍率を乗じて計算した金額となっています。また家屋の相続税評価を行う場合、「固定資産税評価」という評価方法が採用されています。実施機関は総務省・市町村長であり、価額時点は1月1日時点(3年に1度評価替)の評価で、価額の水準は公示価格の7割程度とされています。根拠法は地方税法であり、評価基準は「固定資産税評価基準」です。

②日本の有価証券

上場株式は、その株式が上場されている金融商品取引所が公表する課税時期の最終価格によって評価されます。未上場株式(自社株式)については、まず会社の規模によって評価方式が変わります。

「大会社」と評価される会社については、事業内容が類似する上場企業の株価を基にし、評価しようとする自社の1株当たりの配当金額、利益金額、純資産価額の3要素(比準要素)を比較することで株価を算定する「類似業種比準方式」で評価します。

「中会社」と評価される会社については、大会社の評価方式である「類似業種比準方式」による株価と、後述する子会社の評価方式である「純資産価額方式」による株価の併用方式で評価します。

「純資産価額方式」とは、評価会社が解散した場合に、その会社の株主に分配されるはずの正味の財産価値で評価しようとするもので、その正味財産価値は会社の保有する個々の資産の相続税評価額をもとに算出していきます。

「子会社」と評価される会社は、個人企業に類似する規模の会社のため、個人に相続があった場合の相続財産の評価に準じた「純資産価額方式」で評価します。