最新記事やイベント情報はメールマガジンで毎日配信中

経営者のための会計・税務入門

公開日 2017.06.29

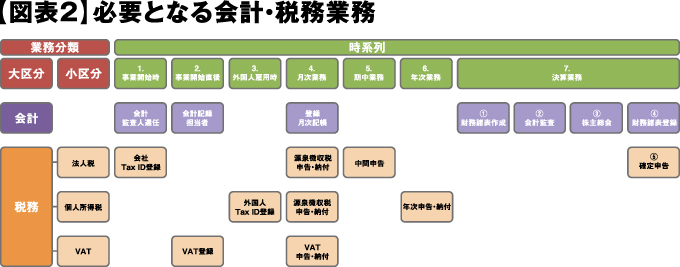

業務概観

一般的な日系企業にとって必要となる会計・税務業務について、会計全般、及び税務項目の中でも特に重要な「法人税」、「個人所得税」、「VAT」に関して概観します(図表2)。

①会計【業務の流れ&ポイント】

1.事業開始時

✔︎会社設立時に、会社の作成した会計情報である財務諸表を監査し、これに関する意見を表明する会計監査人を選任します。

✔︎タイでは原則全ての事業体が作成した財務諸表に関する会計監査を受ける必要がありますが、会計監査人の費用・業務品質はさまざまで、自社のニーズにあった会計監査人を選任することが求められます。

2.事業開始直後

✔︎会計記録作成開始日より60日以内に、会社の経理責任を担う会計記録担当者の登録を商務省事業開発局(以下、DBD)に対して行います。

✔︎会計記録担当者は、『会計責任者』を社内に持つか、または委託先会計事務所に依頼して自社向けの人材をアサイン。タイの会計人材は一般的に売手市場であり、人材の流動性も高い傾向にありますので、内製・外注のどちらが良いかは、費用対効果を見て選ぶことが求められます。

4.月次業務

✔︎月ごとの会計情報を記録し、経営状況の把握を行います。

✔︎月次の会計報告は政府所管組織への報告が求められていないこともあり、タイでの月次会計は会計を実施するメンバーの作業上の優先順位が低くなっている場合があります。このため、例えば日本の親会社への月次会計報告が求められているなど、社内での会計報告期日がある場合、内容・時期については経理業務を担当する自社の会計担当者や現地専門家と綿密な打ち合わせが必要になります。

7.決算業務

✔︎決算日後速やかに財務諸表を作成、会計監査人からの監査を受けたのち、決算日から4ヵ月以内に監査済財務諸表を定時株主総会で承認する必要があります。また、監査済財務諸表については、承認後1ヵ月以内にDBDに提出する義務があります。なお、決算時の定時株主総会で、翌年度の会計監査人を選任します。

✔︎会計監査人は慢性的な人不足であり、特に会社の決算期が12月末に集中し、3月~4月に監査業務が集中する傾向があることから、この期間における会計監査人は激務を極めます。このため、決算期間に突発的な追加作業(例:親会社からの追加依頼対応、予期されなかった問題への対処)が生じた場合、対応に時間がかかり、後続作業が遅延することもままあります。決算業務に入る前に作業スケジュールや識別されている課題およびその解決策について、会計監査人との事前調整を行うことが推奨されます。

②法人税【業務の流れ&ポイント】

1.事業開始時

✔︎会社ごとに会社設立時に設定される会社IDを納税番号として設定し、納税を行っていくことになります。法人税に関しては、『所得』を会計上の利益をベースに税務上の調整項目を加減して計算し、その『所得』に対して課税されます。法人税の税率は現行20%です。

✔︎中小企業には現在以下の通りの軽減税率があります。

▶︎2016年度

・法人所得 300,000バーツまで、非課税

・法人所得 300,000バーツ超、税率10%

▶︎2017年度

・法人所得 300,000バーツまで、非課税

・法人所得 300,000バーツ超3,000,000バーツまで、税率10%

・法人所得 3,000,000バーツ超、20%

4.月次業務

✔︎タイ法人は社外の個人・法人に対して一定の所得の支払を行う際、その一定額を源泉徴収税として徴収、当該徴収額を歳入局に納付することで、当該所得の受領者が負担すべき税額の一部または全額を前払する義務があります。納付期限は、源泉を行った月の翌月7日です。

✔︎タイにおける源泉徴収の範囲は広く、税率もさまざま(例:サービス料3%、賃貸料5%)で、かつ、支払先がどこの国に存在にするかによって源泉する税率が変わってくる一方、支払先からの請求書には源泉すべき税率は必ずしも明示されておらず、支払元で要源泉額を都度判断する必要が生じます。このため、当該業務にある程度精通したタイ人スタッフの雇用、または都度確認ができる外部専門家との協同が重要になってきます。

5.期中業務(中間申告)

✔︎事業年度の中間期末日より2ヵ月以内に、年間推定課税所得に基づく見積税額の半分を申告・納税することが求められています。

✔︎法人税中間申告の特徴として、中間申告時点で推定した年間課税所得が、年度末の確定申告時点で確定した年間課税所得と比べて25%を超えて下回った場合、「合理的な理由(例:中間納税額が前年度年税額の1/2以上)」がない場合を除き、不足納税額の20%相当額が罰金として徴収されます。慎重な年間課税所得の見積もりに基づく中間納税が求められます。

7.決算業務(確定申告)

✔︎事業年度の決算日より150日以内に、監査済財務諸表に基づく法人税に関する申告書を作成し、歳入局に申告・納税します。

✔︎法人税の計算基礎となる課税所得の計算にあたっては、会計上の利益に「調整項目」および最長5年間繰越可能な過年度の損失(繰越欠損金)を加減して行います。この調整項目について、何を調整する必要があるのかルール上明示されているものがある一方で、ルールそのものが曖昧なものについて審査権限者の裁量による判断がなされるケース(例:親会社に対するマネジメントフィーの支払を事業性がないと判断されて費用としてもらえない)もよく見られます。申告計算にあたっては、慎重な判断が求められます。

③個人所得税【業務の流れ&ポイント】

3.外国人雇用時

✔︎タイにおける外国人は、タイでの納税に先立ちTax IDの取得を行うことが求められます。なお、タイ人は国民ID番号をTax IDとして使 用します。個人所得税の税率は累進課税方式で、最大35%です。

✔︎タイにおける居住者(暦年中タイ国内に180日以上滞在する者)に対しては、「国内源泉所得(例:タイ国内での雇用等に起因する所得)」と「国外源泉所得で同年度内に国内に持ち込んだ所得」に対して課税し、非居住者(上記以外の者)に対しては、国内源泉所得に対して課税するとされています。これを前提にすれば、例えば日本からの出張者がタイ国内で就労した場合であっても、タイでの納税が必要になる可能性があります。一方で、租税条約上、「暦年のタイでの総滞在数が180日以下」、「日本法人が出張者への給料を払う」、「その金額をタイ法人に最終的に負担させない」という条件が全て満たされていれば、タイで課税されなくなるとされており、タイでの納税が必要かどうかについては、慎重な検討が求められます。

4.月次業務

✔︎給与支払にあたって算定される個人所得税相当額を源泉徴収として徴収、当該徴収額を歳入局に納付することで、当該所得の受領者が負担すべき税額の一部または全額を前払する義務があります。納付期限は、源泉を行った月の翌月7日です。

✔︎個人所得税計算にあたり何が「所得」となるのかについては、条文上、個別の検討が必要になります。

6.年次業務

✔︎会社としては、課税年度(暦年)の翌年2月15日までに源泉徴収票を各従業員に渡し、かつ、課税年度の翌年2月末までに源泉徴収税の年次報告を歳入局に提出する必要があります。そして各従業員は、課税年度の翌年3月末までに個人所得税の申告を行う必要があります。

✔︎タイで働いた成果として受領する対価であれば、居住者・非居住者問わず、どこで支払われていたとしてもタイでの個人所得税の課税対象になるのが原則になるので、例えば日本で払っている「留守宅手当」についても、タイでの個人所得税の課税対象となる可能性もあります。一方、特に駐在員の個人所得税を会社負担としている会社において、当該、留守宅手当を特段の理由なく個人所得税の計算範囲に含めないとする実務を行う場合も見られるようです。この点、個人所得税の納税主体はあくまで駐在員なので、納税にあたって何らかの問題があると解された場合のペナルティは会社ではなく、個人に帰属することになることを理解したうえで当該実務を実行する必要があります。

④VAT【業務の流れ&ポイント】

2.事業開始直後

✔︎年間の売上が180万バーツに達した日より30日以内に歳入局 にVAT事業者として登録することで、これ以降VATの納税が可能になります。現行のVATの税率は7%で、タイ国内で発生した物品販売、サービス提供ならびに輸入に課せられます。

✔︎原則、会社設立後すぐの実働を予定している場合は、支払VATの控除や還付請求の権利を得るため、速やかにVAT登録を行うことが推奨されます。他方、VAT事業者登録にあたっては、実際に事業を行っていることを確認するために歳入局による査察が入る可能性があること、ならびにVAT事業者登録を行って以降、Tax Invoice方式を採用していることによる煩雑な税務上の業務管理(個々のTax Invoiceの積み上げでVATを計算する仕組みのため、Tax Invoiceの書式の確認ならびに整理が非常に重要)が発生することから、タイに会社を設立するものの、実働まで少し時間を取 ることを想定している場合は、VAT事業者登録を行うタイミングにつき、事前の検討を行うことが推奨されます。

4.月次業務

✔︎受け取ったVAT(売上VAT)から支払ったVAT(仕入VAT)を控除したVATの金額を歳入局に申告・納付します。納付期限は、通常のVATに関しては翌月15日、サービスの輸入に係るVATに関しては翌月7日です。

✔︎VATが課税されるタイミングは、原則物品は「引渡時」、サービスは「対価の受領時」となっている一方、条文上、物品の場合「所有権移転時」、「対価の受領時」、「Tax Invoice発行時」、サービスの場合「Tax Invoice発行時」、「サービスの使用」が上記原則より早い場合は、その時点を課税点とみなすとされますので、自社の取引がどれに該当するかは認識しておくことが望まれます。

✔︎売買問わずVAT取引対象になるか否かは意識しておく必要があります。特に以下のような取引についてもVAT取引対象になりますが、見落としがちな取引になるので留意することが求められます。

✔︎無償又は低廉による物品販売・サービス提供

(時価ベースでVAT取引対象になります)

✔︎棚卸差損

(売却したとみなして時価ベースでVAT取引対象になります)

✔︎海外のクラウドサービス(サービス輸入)

(サービスの輸入なので輸入VAT取引対象になる場合があります)

コラム 税金のインターネット申告について

タイの税務申告期限はなかなかタイトで、期限内に税金が納付できない場合は加算税・延滞税もかかります。この点、税金のインターネットでの申告を選択すると、申告期限が1週間程伸び、業務にも多少の余裕ができます。

次ページ:問題解決編