タイの歴史の振り返りと未来展望

公開日 2024.03.10

事業用不動産

中国リスクによりタイがサプライチェーンの重要拠点に。 データセンター市場の成長に期待。

工場・物流用地編

2010年から現在まで、タイ不動産市場は政争、洪水、クーデター、国王崩御など、数々の困難な環境にさらされてきた。

2011年の洪水は、タイ国内の製造業の分布に大きな変化をもたらした。 特に、製造業の中心地の一つであったアユタヤから、バンコク都心部やチョンブリ・ラヨン県への大規模な移転が見られた。

この出来事はサプライチェーンの構造そのものにも深刻な影響を与え、現在でもタイにおける事業立地の選択において、この洪水の影響が考慮されている。また、この洪水はタイ政府のEEC(東部経済回廊)政策を加速させる一因となった。

2021年には、チャイナリスクを避けようとする中国・台湾企業が多数タイへ進出してきた。 この動きは世界のサプライチェーン再編の一環であり、タイが世界のサプライチェーンにおいて重要な役割を担う拠点としての地位を確立していることを示している。この傾向は今後も続く見込みである。

物流業界においては、ドライ倉庫への大型投資が続く一方で、冷凍冷蔵倉庫や危険物倉庫などの機能性を打ち出す差別化が顕著になってきている。 また自動倉庫への投資も増加傾向だ。タイの世界サプライチェーンとしての付加価値を底上げするためには、物流の高度化が重要な要素である。

オフィス・ホテル編

今日ではBTSやMRTなどの都市鉄道システムの発展は、都心部の移動における重要な手段となった。2000年代初頭のサービス開始時、高い運賃が原因で敬遠されがちだったが、経済の発展とともに可処分所得が増え、2010年代には電車を利用する習慣が広く根付いた。

これにより、駅近であることが不動産価値を左右する重要な要素の一つと認識されるようになった。

駅近の土地は当初、主にコンドミニアムの用地として開発されたが、2010年代に入ると、オフィスやホテルの開発が相次いだ。

2020年に発生したパンデミックは、オフィスとホテル業界に大きな打撃を与えたが、タイのホテル大手、アセットワールド社のようにパンデミック時でも外資ホテルマネジメント会社との提携や新規ホテル開発を継続し続け、既にパンデミック前の業績を上回る回復を遂げている例もある。

残念ながら、パンデミックによる経済的底打ちの時に積極的な投資を行った日系企業は少なかったが、今後10年を見通すと絶好の買い場であった可能性が高い。

注目セクター:データセンター編

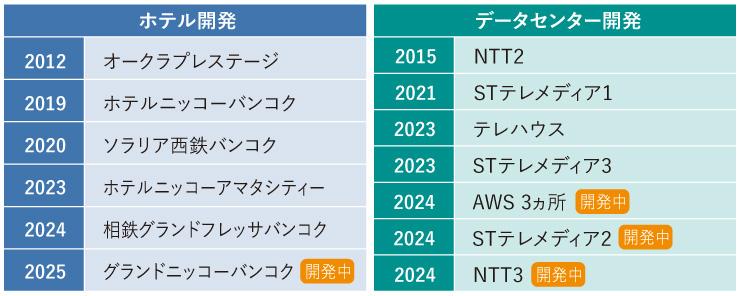

2010年初頭、東南アジアにおけるデータセンターの主要拠点はシンガポールに置かれ、タイが重要な役割を果たすとは考えられていなかった。しかし、2010年代後半になると、NTTやKDDIのTELEHOUSE、シンガポールのSTテレメディアなどがタイで高品質なデータセンター開発を加速し、タイの重要性が急速に高まることとなった。

TELEHOUSE Bangkokの報告によれば、タイのデータセンター市場はデジタルエコノミーの成長を背景に、成長率(CAGR)が27%にも達し、今後も需要の増加が見込まれている。この動きをさらに加速させているのが、AWS(アマゾンウェブサービス)のタイ進出である。

現在、タイ東部EECエリアに3ヵ所のデータセンター開発が進行中であり、グーグルやマイクロソフトもデータセンター開発に対して前向きな姿勢を示している。これが実現すると1,000億円規模の投資になる見込みである。

国家戦略および企業戦略の両面から、デジタルエコノミーやAIの重要性がますます高まっている。高品質なデータセンターは、今後10年のビジネスや経済成長に不可欠であり、その動向に注目したい。

自動車産業

EV市場が急拡大し、中国メーカーが台頭。政策、ユーザーの意識、 プレーヤーの3要因によりタイがASEAN市場の変化を扇動。

野村総研タイによるタイ・ASEANの自動車産業に関する本誌への寄稿は、2016年6月から「半歩先読み、タイ自動車市場~タイ自動車ユーザの実態と展望~」の連載タイトルで始めた。

その後に、連載タイトルを「タイ、アセアンの自動車ビジネス新潮流」に変えながら、7年以上の連載を続けたことになる。従って、本稿ではこの執筆期間の約7年を振り返る。

成熟化したタイの自動車市場

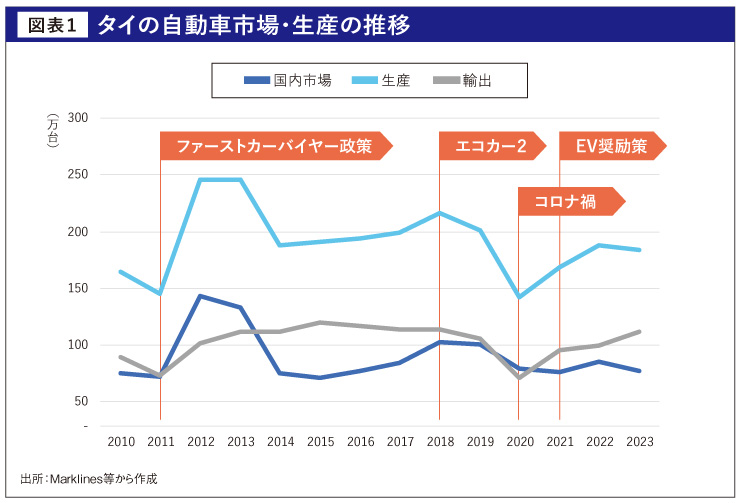

2010年代半ばと今現在を比較して、改めて気付かされるのは、タイの市場が成熟化していることである。16年のタイの一人当たりGDPは約6,000ドルから22年には7,000ドルに増えているのにもかかわらず、この6~7年でタイの市場規模はほとんど変わっていない。

23年の自動車市場は78万台であり、6年前の17年の規模と同じなのだ。その頃は、12年のファーストカーバイヤー政策により過去最高の143万台を記録してから、需要の反動減に見舞われていた。

自動車業界では、タイの市場の実力値は100万台程度であり、徐々に100万台に回復するとみられていた。しかし、100万台に回復するには、18年まで5年もかかった。その後、コロナ禍の影響で、市場は76万台まで収縮し、市場はまだコロナ禍前の水準まで回復していない。

自動車生産は、輸出が100万台前後で安定して推移していることから、21年のコロナ禍以外は国内市場の変化の影響を受ける形で180~200万台のレンジに収まっている。

19年11月号の「タイの自動車市場 今後の動向」では、タイの国内市場の低迷の要因として、

①中間層の可処分所得の伸び悩み、

②移動手段の多様化(BTS・MRT等の公共輸送手段の利用増大やGrab等のカーシェアリング)

③ミレニアル世代の消費の多様化(車の保有に拘らず、スマホや旅行などに消費する世代の台頭)

の3つを挙げたが、現在もこれらの制約要因が大きく変わっていないことがわかる。むしろ、コロナ禍による中間層への経済的な打撃から、①の問題がより深刻化し、自動車市場に影響を及ぼしていると言えよう。

注目・成長セグメント: エコカーからEVへ

他方で、タイの乗用車の市場構造は、この6~7年でEV市場の拡大と中国勢の参入により大きく変わったことは言うまでもない。2016~20年の連載記事で度々取り上げていたのは、内燃機関の60万バーツ以下の低価格の小型乗用車の「エコカー」である。

タイ政府は低燃費車を普及させるため、10年代初めに物品税を25%から17%まで大幅に引き下げた。更に、「ファーストカーバイヤー政策」により、12~13年の初めて車を購入するユーザーに対して、10万バーツの補助金の支給することにより、エコカーの市場は17万8千台、全市場に対するシェアは17%まで急拡大した。

19年以降、エコカーの第二弾の「エコカー2」により、物品税は更に12%まで引き下げられ、日系メーカーが新型エコカーを相次いで投入したことから、エコカーがどこまで回復・拡大するのか注目されていた。

18年3月の「タイの自動車市場のセグメント別動向と構造変化(前編)」では、「(エコカーを購入する)ファーストカーバイヤーは、中所得層でほぼ乗りつぶすまで乗り続けるユーザーと、比較的裕福な家庭の若年層で5~6年で買い換えて、より高級な車にステップアップしていくユーザーの二つに分けられる」と指摘している。当時のエコカーのユーザーの特徴は、現在のEVのユーザーと重ね合わせてみると興味深い。

EVユーザーは、35歳以下の若年・ミレニアル層が多く、当時のエコカーのユーザーと共通点がみられるからである。新しいタイプの車に関心をもち、その普及のけん引役となるのは、中間所得層のミレミアル世代ないしそれ以下の世代であることは、今もあまり変わっていない。

その一方で、EVの車両価格は80 ~120万バーツが多く、当時の50~60万バーツのエコカーより割高であり、購入層は都市部の高学歴者・高収入の給与所得者や経営者が中心であるために、エコカーほどEVの裾野はまだ拡がっていない。

21年半ばから急台頭した中国勢

21年5月号「ローカル・外資主導で進められるEVエコシステムの形成」以降、タイ及びASEANのEVの記事をより頻繁に連載するようになった。21年5月にタイ政府が包括的なEV戦略として「30@30 Policy」を公表し、中国メーカーが相次いで新規参入したことが背景にある。

22年1月に「モーターエキスポで見た中国メーカーの急伸」と題して、長城汽車(GWM)などの中国メーカーのEV市場参入に注目した。

22年10月に「中国系BYDの躍進中国NEV最大手BYDのタイ進出〜日系メーカーにとって黒船到来となるのか〜」で、「BYDの進出は、タイ・ASEAN市場を牙城としている日系メーカーにとって黒船の到来を意味するかもしれない」と警鐘を鳴らした。実に、昨年のBYDのシェアは4%まで急拡大しており、その勢いは日系にとって脅威となりつつある。

最後に~もはや新興市場ではないが、 変化を好むタイ

最後に、タイの市場の特徴について触れたい。タイの市場は成熟市場であり、人口も今後減少局面にあり、新興市場とはもはやいえない。

23年のEV市場は前年比6倍以上の7万6千台に急成長したが、自動車市場全体は前年比9%減となっている。EV市場の成長が市場全体の成長と同期化している中国市場や直近のインドとは、大きく異なっている。

その一方で、タイ市場は、最近のEV市場の急拡大からみられるように、インドネシアやマレーシア等の周辺のASEAN市場と比べると変化のスピードは速く及びタイミングも先行している。他国は先行するタイに追随して、同じような政策を打ち出しているのが実態だ。

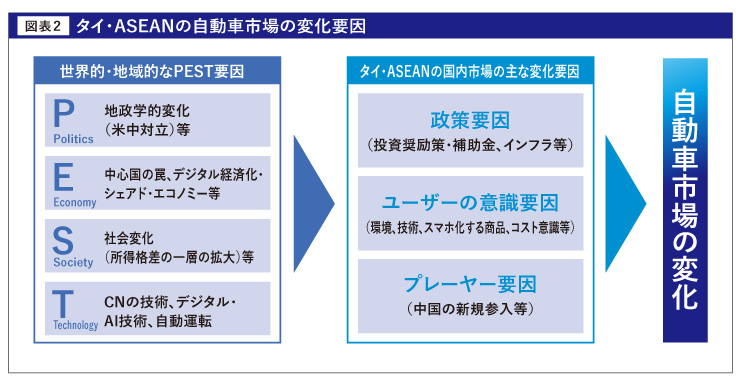

タイがASEANで市場の変化を先導する要因として、上図に示すように、第一に、タイ政府が投資誘致と補助金をセットにした「政策要因」、第二に、成熟した「ユーザーの意識要因」、第三に、タイの政策に呼応し活発に投資・進出する「プレーヤー要因」が挙げられる。

今後、これら3つの要因と、世界的・地域的なPEST(Politics、Economy, Society、Technology)要因が複雑に相互作用することで、タイ及びそれに追随する他のASEAN市場がより複合的に変化することが予想される。

日系企業の経営課題

市場の成熟化、米中貿易摩擦などを背景にビジネスモデルの変革、 事業再編、パートナー戦略、現地化などが課題に。

タイにおける60年の日系企業の歴史

2022年12月14日にトヨタ自動車が設立60周年記念式典を開催した。当日は政府首脳級、サプライヤー、ディーラー、現地関係者など約1,500名が出席し、豊田社長(当時)はタイへの感謝と更なる貢献に向けた決意を表明した盛大な式典となった。

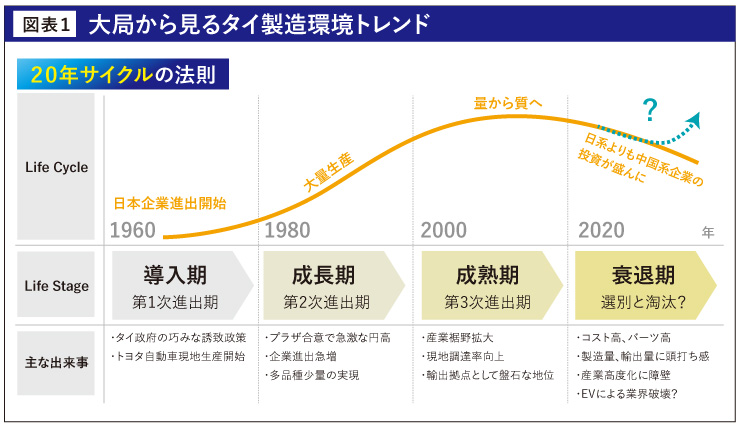

この60年はタイにおける日系企業の歴史そのものといってよい。1960年代の進出を皮切りに、日系の進出は1985年のプラザ合意による円高の進展により加速(図表1)。

その過程でコストダウンを目的とした現地調達率の向上などが課題とされる。これにより中堅規模のサプライヤーの展開含めたすそ野産業の進出が進んでいき、2000年代には日系企業のタイにおける製造業のサプライチェーンは一定の完成をみることになる。

この時点までの日系各社の経営課題は、輸出型拠点構築としての最適な立地の確保、良質な人材の採用・確保、日本式のカイゼンなどの考え方の浸透、安定的な経営を支えてくれる現地パートナーの確保などが主なものであった。

このトレンドに変化がみえたのが2015年前後である。マクロ環境的にはタイ国内での人口の伸びが鈍化し市場成熟が見えてきた。それに加え、2011年の洪水の復興需要という一種のバブルの効果が消え自動車産業を中心に余剰生産力を抱えることとなる。

また、2017年以降、米中貿易摩擦問題などを背景として中国系企業のタイ移転が活発となった。これらを踏まえて、ビジネスモデル転換の必要性が日系企業の中で高まってきたのがこの時期といえる。

これにより日系企業が直面した経営課題として大きく4点が挙げられる。

① ビジネスモデルの変革

一例として挙げられるのは製造業としてのタイの位置付けを再検証する動きである。製造業では2010年代から一部分野において、第三国への生産拠点の移管を検討する日本企業が増加した。タイの人件費の推移を見ると、コンスタントな賃金上昇により、2000年からの約20年で人件費が約2倍になっている。

また2020年代にはコロナ禍や設計・生産分野におけるDX化の進展によるリモートの進展により、各海外市場に人員・機能を配置する意味合いが低下し、タイにある機能の日本への移管も進んだ。

一方、タイ国内に配置する機能はコスト構造を打ち返すだけの付加価値の高い事業が求められることになり、従来通り事業継続を続けていく企業の関心として新規事業や既存事業の高度化などの施策の検討も進んだ。

② 事業再編の動き

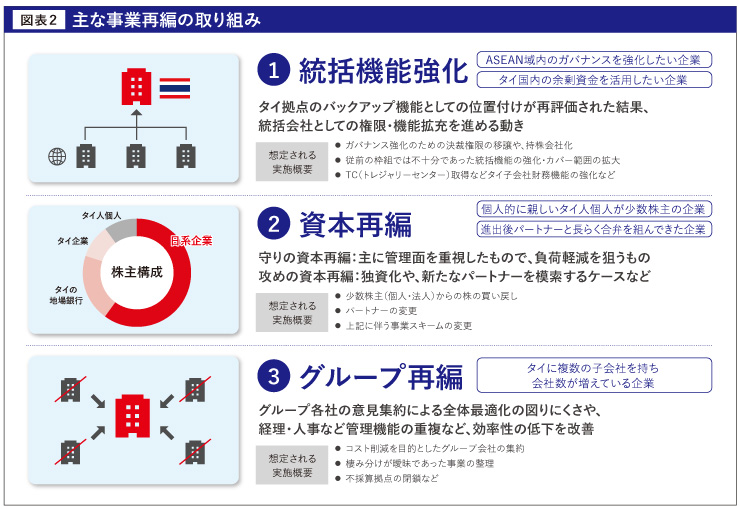

前述の事業高度化に関連する動きとなるが、よりタイ事業の収益性を上げるための施策として、統括機能の強化、資本再編、グループ再編などの施策が主に各社で取り組まれた(図表2)。

「統括機能の強化」はASEANにおける地域統括機能の見直しの文脈におけるタイの機能強化である。特に近年は高コスト構造が顕著なシンガポールの機能を一部タイに移管する動きがみられる。

「資本再編」は、タイ法人の資本構成を見直す取り組みであり、これは歴史的な経緯から株主であったタイ人の個人少数株主などとの関係を再考し、配当を無駄なく機動的に進める動きである。「グループ再編」は歴史的にグループ会社数が複数存在する大手企業が子会社を集約し効率化を図る動きである。

2023年に施行となった民商法典では従来タイで認められていなかった吸収合併を可能にしたものであり、これを今後後押しするであろう。

③ 地場パートナーとの関係性の変化

進出日系企業も歴史が長くなり従来のパートナーと構築した親和性に変化がみられるようになっている。例えば自動車業界においてサプライヤーが日本国内型の系列取引をタイで展開していたのが、今後は系列外や異業種への販売多角化を検討するケースが増えてきた。

また、BtoCではタイの消費者の購買力向上を踏まえて、タイへの消費者によりリーチできる販売ルートの確保も重要な経営課題として上げられるケースも増え、「従来のパートナーでは、新たな状況に対応しきれなくなってきている」という声をよく聞く。

これらの状況変化に伴いパートナーの見直しや提携解消し自前路線に経営の舵を切るケースも増えてきた。一方これにはタイ企業側の視点も忘れてはならない。

たとえば、親日的であった経営者が世代交代し経営方針がよりドライになった、中国・台湾企業など他資本との提携により経営資源を日系にあまり割けなくなってきた、などのケースも散見される。

新たな日タイにおけるWin-Winの関係構築は従来よりも難易度が上がっており、「なぜ協働するのか」というストーリー構築の必要性が従来以上に増しているといえよう。

④ 経営のローカル化

これまで見てきた事業の高度化、再編、パートナー戦略を果敢に実行する上では、市場・消費者・文化をより理解するタイ人従業員への権限委譲とマネジメント参画が必須となろう。冒頭のトヨタ自動車ではすでにタイ人が多くの経営層に登用されており一つのロールモデルといえるが、ここに至るまでには本社のフィロソフィーを浸透するための膨大な時間と透明・公平性の高い人事制度などの施策が必要となってくる。

最後に、最近注目されているのは、比較的しがらみの少ないタイを含むASEANで新しいビジネスモデルや制度構築をし、本社に逆輸入するという試みである。

経営のローカル化による好事例を本社に還元するという意味では実験的ではありつつも、さらに一歩進んだ施策と考えられ注目に値する。

これらをサポートする上で、日本本社の経営層では情報伝達スピードや実感が伴いにくいものも多く、最前線であるASEANにおいていかに的確な情報収集を行い、意思決定を下す機能を持たせるという点も重要になると考えられる。