ArayZ No.120 2021年12月発行変わる日タイ関係-タイ人における日本の存在とは

この記事の掲載号をPDFでダウンロード

ダウンロードページへ

掲載号のページにて会員ログイン後、ダウンロードが可能になります。ダウンロードができない場合は、お手数ですが、[email protected] までご連絡ください。

タイの仮想通貨への個人所得税課税

公開日 2021.12.09

2018年5月に歳入局から暗号通貨やデジタルトークン(以下、仮想通貨)の所得税課税に関するルールが発表され、タイにおける仮想通貨課税がスタートしました。今回はタイにおける仮想通貨への課税について解説していきます。

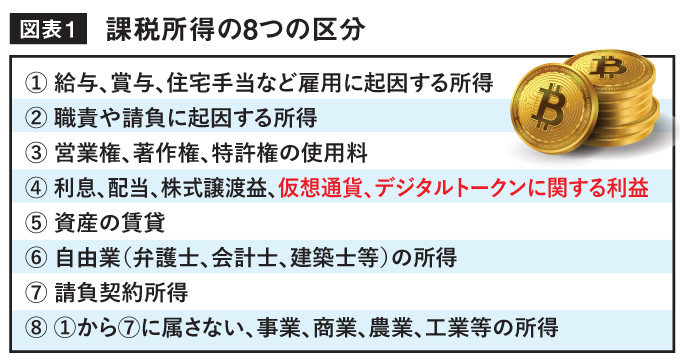

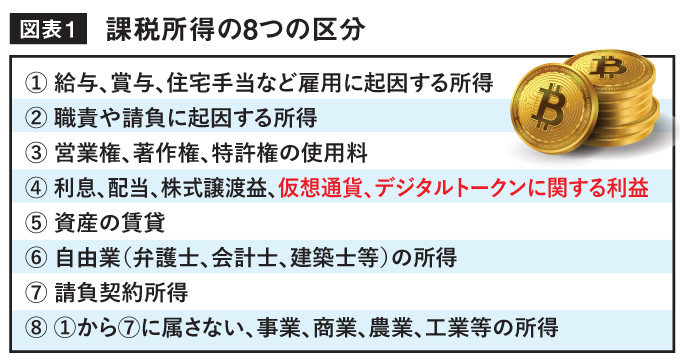

タイの歳入法典において、課税所得は8つの区分に分類されます(図表1)。

仮想通貨に関する所得は④に区分され、保持または保有から得られる利益の分配や移転による利益、または投資額を超えた評価益に対して課税されます。

仮想通貨に対する課税所得の支払いの際には、15%の源泉税が課せられることが規定されています。

仮想通貨と同じ所得に分類される受取利息や配当金なども源泉徴収義務がありますが、ファイナルタックス(確定申告)において分離課税を選択することが認められる特例があります。

そのため、源泉徴収された税率よりも累進課税税率(0~35%)で高い税率が適用される場合は分離課税を選択し、低い税率が適用される場合は合算して総合課税を選択して確定申告を提出することで還付を受けることが可能です。

しかし、受取利息や配当などとは異なり、仮想通貨取引においては分離課税を選択できる特例規定がなく、総合課税となるため確定申告が必要です。

源泉徴収された15%については確定申告書上、納税額から控除を受けることができ、総合課税による累進課税の計算において税率が15%に届かない場合は還付を受けられます。

実務上、現在は取引所からタイバーツ口座へ着金する際に源泉徴収が行われていないため、将来的に源泉徴収が開始されたとしても、仮想通貨取引は給与所得などと合わせて確定申告手続きが必要です。

税法上、利益の計算方法などの具体的なガイドラインが明示されていないため、仮想通貨に対する所得は専門家に相談を行いながら申告手続きすることをお勧めします。

寄稿者プロフィール

-

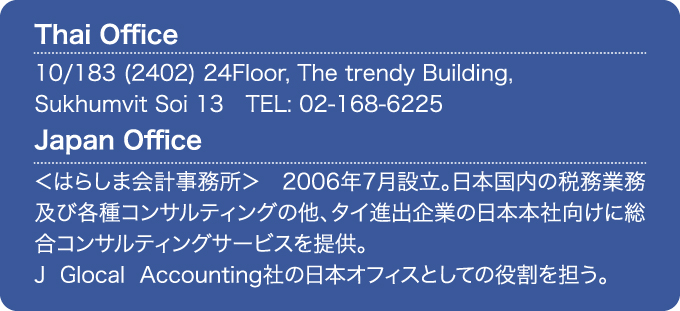

J Glocal Accounting Co., Ltd.

Managing Director坂田 竜一

大学卒業後、証券化に特化した会計事務所勤務を経て2009年来タイ。大手日系会計事務所で5年間勤務し、日系金融機関ほか多くの日系企業の会計・税務・監査業務に従事する。2013年12月、J Glocal Accounting Co.,Ltd.を設立、タイと日本の会計・税務の専門家として日系企業へのサポートを行う。

ArayZ No.120 2021年12月発行変わる日タイ関係-タイ人における日本の存在とは

ダウンロードページへ

掲載号のページにて会員ログイン後、ダウンロードが可能になります。ダウンロードができない場合は、お手数ですが、[email protected] までご連絡ください。