ArayZ No.121 2022年1月発行危機における経営 ~未来への進路を描くために、人間性を取り戻す~

この記事の掲載号をPDFでダウンロード

最新記事やイベント情報はメールマガジンで毎日配信中

確認信用状(LCコンファメーション)を用いた販売先のリスクヘッジ

公開日 2022.01.07

みずほ銀行バンコック支店メコン5課が発行する企業向け会報誌 『Mekong 5 Journal』よりメコン川周辺国の最新情報を一部抜粋して紹介

橋本 裕輝 |グローバルトランザクション営業部 調査役 バンコック駐在

みずほでは様々なトレードファイナンスの手法でお客さまのビジネスをサポートしている。今回はその中でも確認信用状を用いたリスクヘッジ手法を紹介したい。

A社が次年度の事業計画を立案する中で新興国向けの販売強化を掲げている事例を通して、ポイントとなる事項を解説する。

A社 当社では来期に向けて事業計画を立てているのですが、タイからインドやバングラデシュに向けた販売を増やしたいと考えています。一方で社内には販売先に対する与信の上限があり、既に取引のある先への販売を増やすと、与信の上限を超えてしまう可能性があります。新しい販売先の開拓については代金回収のリスクも課題になっています。何か良いリスクヘッジの手法はないでしょうか。

橋本 販売先の取引銀行から信用状(L/C)を発行してもらうのはいかがでしょうか。信用状により販売先のリスクをヘッジでき、信用状発行銀行の信用リスクと同行が所在するカントリーリスクにリスクを限定できます。

A社 販売先に相談したところ、地場の銀行が発行した信用状を認めてほしいと言われていますが、地場の銀行の情報がないので間違いなく払ってもらえるのか心配です。また販売先国のカントリーリスクも相応に高いものと考えているので、地場の銀行の信用状を認めるのはリスクが高いという印象です。一方で、代金の前払いは先方が受け入れるとも思えません。

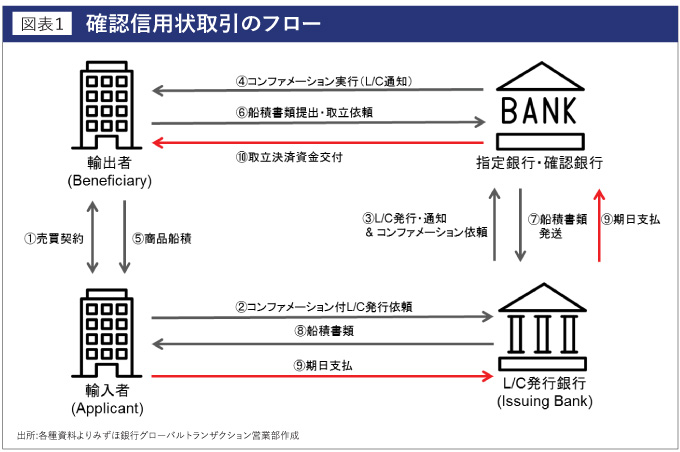

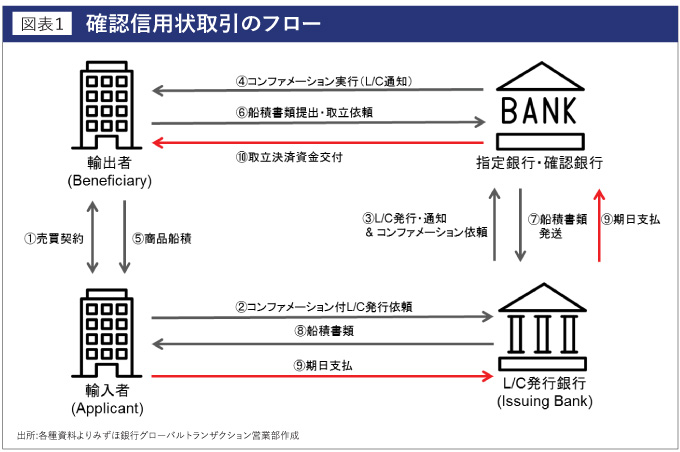

橋本 それでは確認信用状(L/Cコンファメーション)のご利用を検討されてみてはいかがでしょうか。 輸出者の要請に基づき信用状の信用度を高める目的で、発行銀行以外の信用の高い銀行に信用状の確認(コンファメーション)をしてもらった信用状のことを、確認信用状と呼びます。お取引のフローは図表1をご参照ください。

信用状を利用した取引では、信用状発行銀行は信用状に記載された条件を充足した書類が揃っていれば、代金を支払う義務があります。輸入者が倒産した場合でも、信用状発行銀行は支払義務があります。

一方で、信用状発行銀行自身が支払不能となるリスクは残っています。信用状に「確認(コンファメーション)」を加えることで、輸出者は信用状発行銀行が支払不能となった際、確認銀行に対して支払いを求めることができるようになります。

取引銀行が信用状発行銀行の与信が可能と考えた場合、「確認」を加えることで貴社のリスクヘッジをサポートすることができます。

コンファメーションの料率は信用状の金額、信用状発行銀行リスク、カントリーリスク等を加味して決定されます。図表1内の「④コンファメーション実行」から「⑨期日支払」までの期間に対して手数料が掛かるという体系です。

A社 邦銀や国際的に信用度の高い銀行が確認付与してくれるのであれば、当社としても安心感があります。コンファメーションを利用した場合、どのようなリスクをヘッジできるのか、もう少し詳しく教えていただけますか。

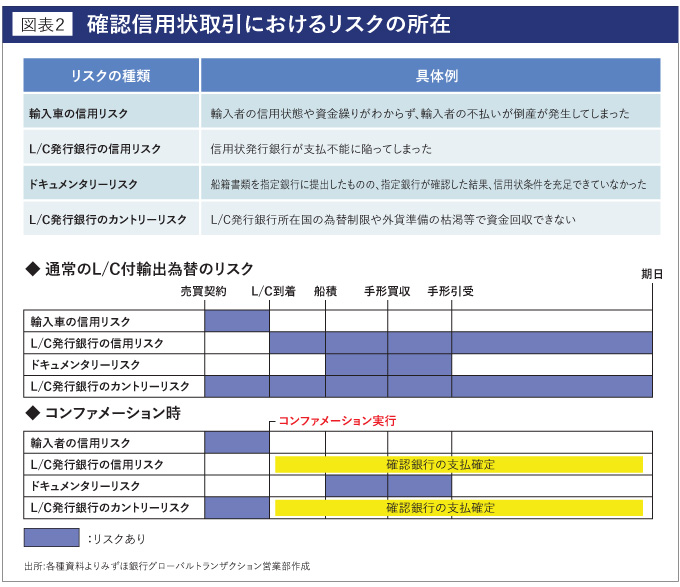

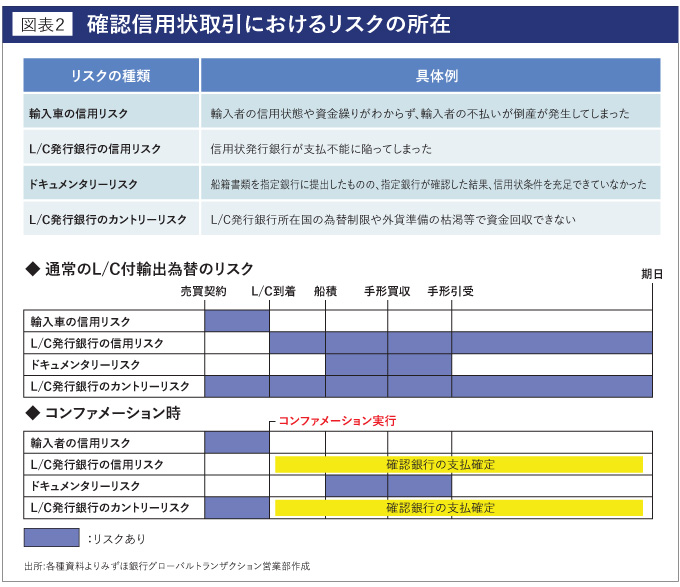

橋本 図表2はリスクの所在を分かり易く説明した比較図です。通常の信用状を用いた輸出を行う場合、期日まで信用状発行銀行の信用リスクやカントリーリスクは残存します。確認信用状を利用することで、コンファメーションが実行された時点で、これらのリスクに対し確認銀行の支払確約を得ることができます。

A社 実際に個別具体的にご相談させていただく際には、どのような情報を取引銀行に伝えればよろしいでしょうか。

橋本 まずは輸出相手国、金額、テナー、販売商品を取引銀行へご照会されるのがよいかと思います。信用状発行銀行については特定いただいた上でご相談いただく、もしくは「この国に輸出したいのだが、どこの銀行に信用状を発行してもらえればコンファメーションが可能か」といったご相談も可能です。

A社 取引銀行の支店がないような新興国、例えばアフリカ諸国に対して輸出を行う場合も、アフリカの銀行が発行した信用状にコンファメーションを加えることはできますか。

橋本 取引銀行の支店がない国の金融機関が発行した場合も、コンファメーションは検討可能な場合があります。加えて、同銀行がリレーションを持っていない銀行についても、アジア開発銀行や国際金融公社等の国際金融機関と連携して、コンファメーションを対応できるケースもあると思いますので、先ずは同銀行へご相談ください。

月間USD市場推移 Monthly Market

12月の為替相場動向

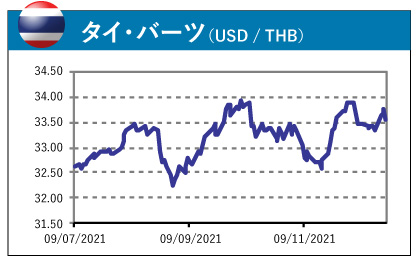

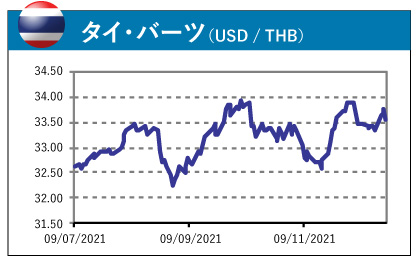

オミクロン株による感染拡大が懸念される状況下、12月は33バーツ後半で取引開始。比較的良好な米雇用関連指標には反応せず、オミクロン株に関する情報が乏しい中、不安感が先行して一時34バーツ近辺へ上昇。しかし、オミクロン株は弱毒性との見方が広まるにつれ、33バーツ半ばへと水準を戻した。中旬は主要国中銀の会合待ちとなり様子見ムードが強まる。結果として、英がG7の中で最初に利上げに踏み切ったが、ドルバーツは年末の低流動性のためか、中銀イベントを無難に消化。下旬、再び観光客受入停止装置を悲観して33バーツ後半に浮上するが、タイMPC通過後は33バーツ半ばに戻す。その後は年末で参加者が減少する中、比較的狭い値幅での取引が続いた。

1月の為替相場動向

英国に続き米国が主要国の中で利上げに動くと考えられる中、市場の米利上げ期待の高まりが米金利上昇に繋がれば、ドル買い優勢となるだろう。また、タイでは観光客受入停止措置の延長有無も本稿執筆時点では不透明であり、経済回復に水を差す要因としてバーツ安圧力が燻るのではないだろうか。

12月の為替相場動向

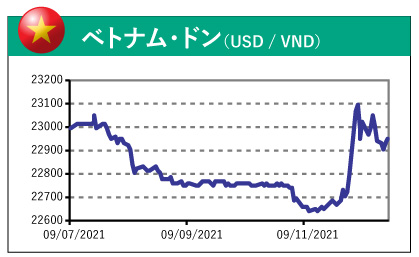

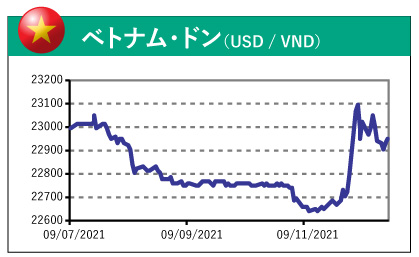

12月は値動きの激しい展開。月初、22,700近辺でオープンしたものの、実需のUSD買い需要に加え、銀行のUSD売りポジションのアンワインド(巻き戻し)により、23,100近辺まで急騰。その後、ベトナム中央銀行はUSD売り介入レートを23,150に設定したことでUSD買いが抑制され、23,000割れまで下落。12月中旬以降は相場も落ち着きを取り戻し、22,900台を中心にレンジ相場となった。

1月の為替相場動向

1月は23,150の介入水準に鑑み、上値は限定となるだろう。12月にベトナム中央銀行がUSD売り介入水準を設定し、USD高を抑制したことからも、米国との貿易摩擦回避を意識していることが伺える。12月に発表された米国の為替報告書では、ベトナムは為替操作国認定基準を全て満たしていながらも操作国認定を免れており、それはベトナムが自国通貨安誘導を回避することに合意したことが前提となっている。また、貿易収支改善や投資フローが継続する中で、USD高VND安は長くは続かないとみている。