ArayZ No.136 2023年4月発行ASEAN-EV市場の今〜タイ・インドネシアEV振興策および主要自動車メーカーの戦略〜

この記事の掲載号をPDFでダウンロード

ダウンロードページへ

掲載号のページにて会員ログイン後、ダウンロードが可能になります。ダウンロードができない場合は、お手数ですが、[email protected] までご連絡ください。

ASEAN自動車市場・タイ電動車動向

公開日 2023.04.10

川端 淳之|みずほ銀行 産業調査部アジア室 調査役

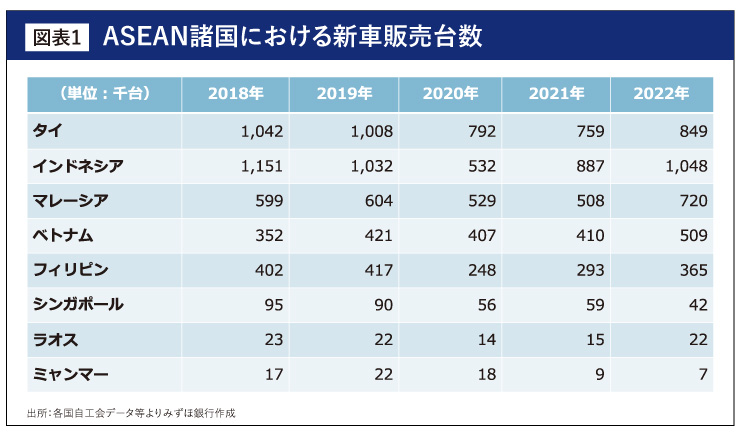

1. ASEAN新車販売、 半導体不足緩和で回復基調 2022年のロシア・ウクライナ問題を契機とした物価上昇や金利上昇に伴い、欧米における新車販売台数が減少する一方、メコン5を含むASEAN諸国における新車販売台数は、コロナ禍から抜け出して概ね回復基調にある。また、昨今の自動車業界の変化として、タイを中心にBEV(バッテリー式電気自動車)が新車販売全体に占める割合は少ないものの増加しており、政府の電動車政策もBEVへの傾斜の姿勢が強まってきている。そこで、今回の特集では、ASEAN主要国の自動車市場とタイの電動車動向について説明したい。

まず足元のASEAN諸国における新車販売動向を見ると、22年は多くの国で販売台数が前年から増加し、特にインドネシア・マレーシア・ベトナムでは、コロナ前の19年水準を上回った(図表1)。

21年はデルタ株の拡大や半導体を中心とした部品不足の影響を受けたが、22年は経済活動が正常化するとともに部品の供給制約も緩和に向かい、コロナ禍から回復する需要に生産が追い付いたといえる。

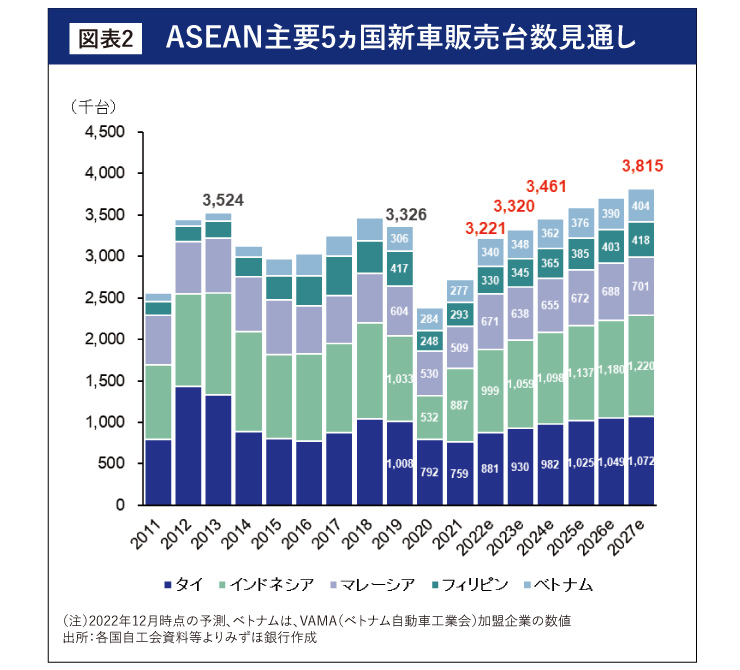

2. ASEAN主要国の新車販売、 今後も堅調に成長へ 23年は、世界的に物価上昇や金利上昇による経済成長の減速が予測されるが、ASEANの経済成長率は比較的高い水準が見込まれている。主要5ヵ国の新車販売台数も下押し圧力を受けながらも増加を見込む(図表2)。

22年12月時点の予測では、タイでは観光業の回復や半導体不足の緩和などを受け、23年の販売台数は増加を予想する。マレーシアでは、22年6月までの自動車売上税減税の効果が23年3月で終了することで減少を予想するものの、他3ヵ国でも販売は増加し、合計で3,320千台とコロナ前の19年水準間近へ到達を見込む。

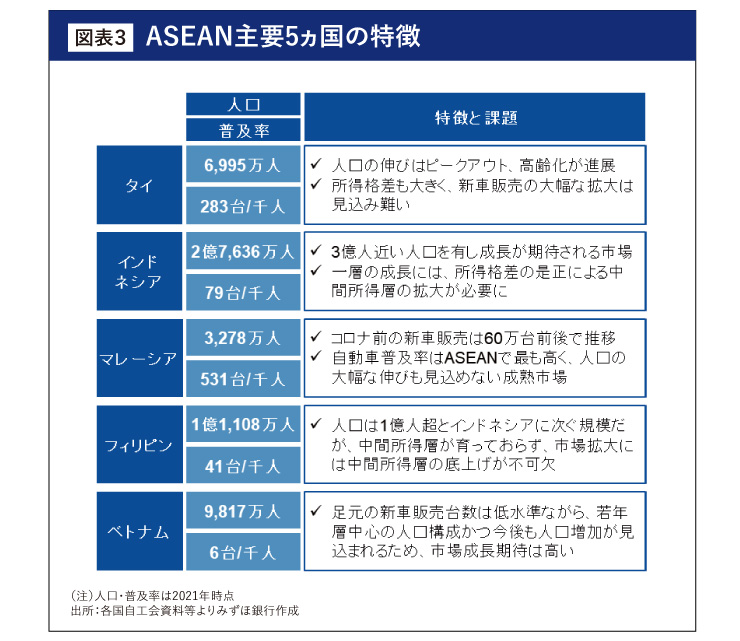

27年までの中期販売見通しについては、各国ともに堅調な成長を遂げ、ASEAN主要5ヵ国で3,815千台を予想する。もっとも、今後の市場成長余地は国毎に異なり、自動車普及率の高いタイ・マレーシアが既に成熟化しているのに対し、他の3ヵ国は人口が多く自動車普及率も低いため、高い成長ポテンシャルを有する(図表3)。

タイについては、今後の新車販売台数は緩やかに増加し、27年には1,072千台を予想する。世界銀行によれば、タイの総人口は28年の7,038万人をピークに減少へ向かう見込みであり、生産年齢人口の割合も10年をピークに減少し少子高齢化が進展している。こうした状況下、中期的に販売台数の大きな伸びは期待できない。一方で、インドネシアやベトナムでは、今後も人口や中間層の増加が予想され、市場の成長率も大きいと予測する。ただし、所得格差も大きいことから、より一層の成長には格差是正が重要になるだろう。

ASEAN主要国の日系販売シェアを試算すると、21年でインドネシアの95.0%を筆頭に、タイも87.5%とシェアが高く、ASEAN主要5カ国では74.2%と高いシェアを持つ。一方で、17年の日系販売シェアは77.9%であり、3%程度シェアが漸減しているともいえよう。その背景としては、中国車の販売が増加が挙げられる。中国車の高いコストパフォーマンスが評価されつつあり、ASEAN主要5ヵ国販売シェアは21年で3.0%まで到達した。日系企業にとっては、中国企業などの新興勢力に対して、足元の競争優位性をいかに保持していくがが重要なポイントとなろう。

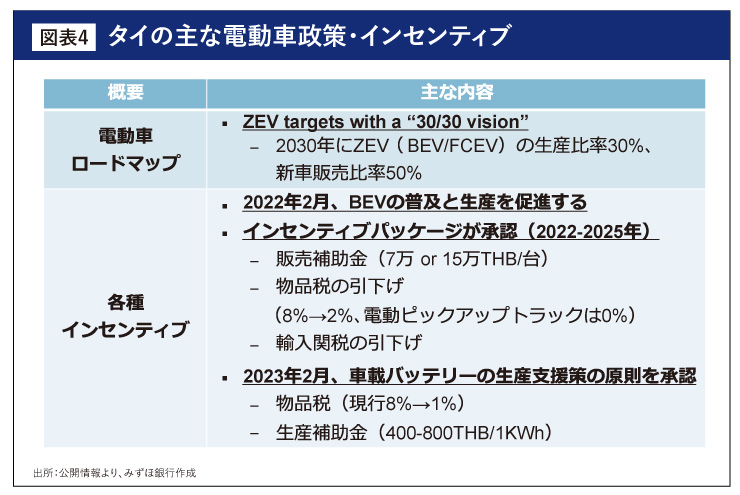

3. タイ、BEVに優遇策. 中国企業が市場を牽引 自動車産業の変化として、世界的な電動化の潮流が見られる中、ASEANにおいても自動車の電動化に向けた目標・政策が打ち出されている。例えばタイは、30年にZEV(ゼロエミッション車)としてBEV/FCEV(燃料電池自動車)の生産比率を全体の30%とする目標を掲げる(図表4)。

22年2月には、BEVの普及と生産を促進するインセンティブパッケージが承認され、25年にかけて販売補助金の支給(7万 or 15万THB/台)、物品税の引下げ(現行8%から2%、電動ピックアップトラックは0%)、輸入関税の引下げが行われることとなった。補助金の導入はASEAN諸国でタイが初であるが、適用を受けるには24〜25年におけるBEV現地生産が条件となる。また、23年2月には、車載バッテリーの生産支援策の原則が承認され、今後セルメーカーへの生産補助金の支給と物品税の減税(現行8%から1%)が行われる方針である。

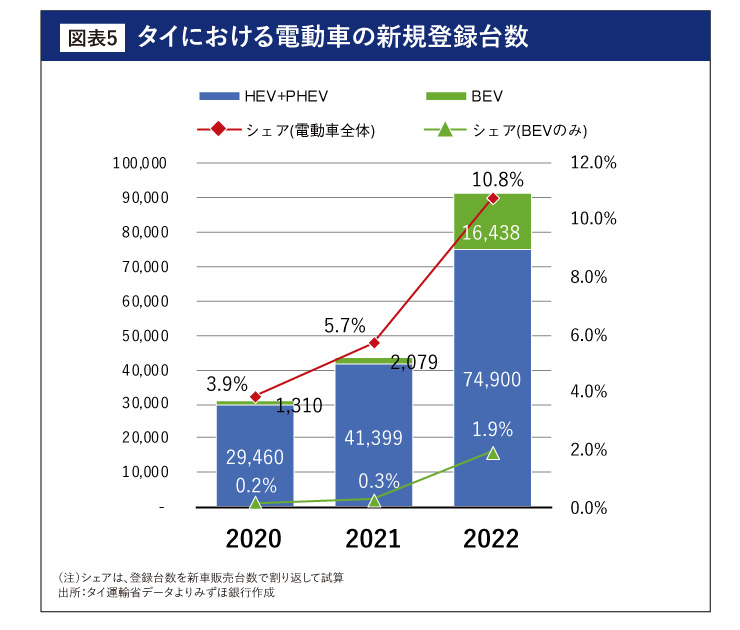

こうしたBEV需要創出に向けた各種インセンティブの導入は進んでいるものの、電動車の販売動向を見ると、足元ではHEV(ハイブリッド車)が主流であり、BEVの販売シェアはそこまで大きくはない(図表5)。22年のBEV新規登録台数は16,438台と、21年と比べて大幅に増加したが、新車販売台数全体に占めるシェアは1.9%に留まる。

日系が強みを持つHEVに対して、BEV新車販売台数で大きなシェアを占めるのが中国車である。22年(1〜11月)のBEV新規登録台数のうち、GWM(長城汽車)が40%超、MG(上海汽車)が約30%のシェアを持つ。特に昨年末に発売したGWMの「ORA Good Cat」は、補助金の適用も受け、低価格帯のBEVとして販売増加が見られた(中間モデルで約80万THB)。

現状、中国車BEVは中国からの輸入車のみであるが、今後はタイにおける現地生産も計画されている。具体的には、MGが23年、GWM・BYDが24年に生産開始を計画している。タイ現地系では国営石油PTTが、鴻海とのJVであるHorizon Plusを通じて、2024年にBEV生産開始に向けて工場の着工に入った。日系でも、22年12月にトヨタ自動車が新興国戦略車である「IMV(Innovative International Multi Purpose Vehicle)」の主力車として、ピックアップトラックのBEVを23年からタイで生産・販売を計画と発表している。

タイBEV市場は、現在は黎明期と言えるが、大手自動車メーカーの現地生産の開始の計画もあり、BEV普及に向けた政策・企業の動きが昨今強まってきていることは事実である。

4. タイにおけるBEV普及の制約要因 とはいえ、タイにおいて短期的にBEV普及が進むとは考えにくい。

制約要因として、(1)充電インフラの不足、(2)BEVの販売価格の高さ、(3)タイにおける新車販売の車種構成、(4)化石燃料主体の電源構成、の4点を挙げたい。

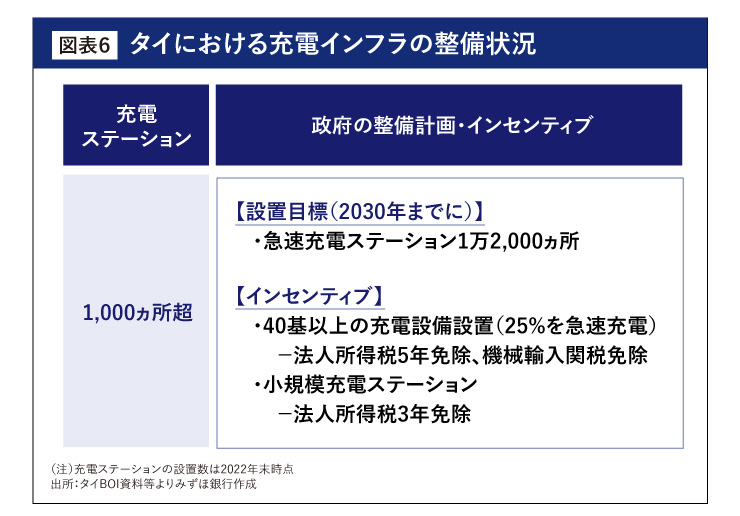

まず、(1)充電インフラ不足である。BEVは、内燃エンジン車対比で航続距離が短く充電時間が長いため、利便性を高めるには十分な数の充電インフラの整備が必要となる。タイ政府は、30年までに急速充電ステーション1万2,000ヵ所の設置を目標とし、充電ステーション設置に対して法人所得税免除などのインセンティブを設定している(図表6)。一方で、タイにおける22年末時点の充電ステーションの設置数は1,000ヵ所超と限定的な数に留まっており、政府が掲げる目標の実現にはコストと時間を要すると思われる。

なお、BEVの利用の仕方として、仮に近距離移動を中心として各家庭での夜間充電で賄うかたちが広まれば、公共スペースにおける充電インフラ数を削減できる可能性は考えられる。しかし、特にバンコクにおいては渋滞が激しく、エアコン利用に伴う電源消費も踏まえれば、より多くの充電インフラが必要となろう。

2点目の制約要因として、(2)BEVの販売価格の高い点が挙げられる。BEVの価格のうち、約30〜40%がバッテリーが占めるとされており、内燃エンジン車と比べて販売価格は高くなることが一般的である。タイの消費者はイニシャルコストを重視する傾向にあり、価格コンシャスな市場特性を踏まえると、BEVの販売価格の高さは購入のハードルとなる。補助金制度を活用した場合には販売価格が引き下げられることになるが(最大15万THB)、昨今の資源価格や物価上昇も踏まえると、バッテリーも含めた車体の販売価格が普及に十分な価格まで低下することは想定しにくい。

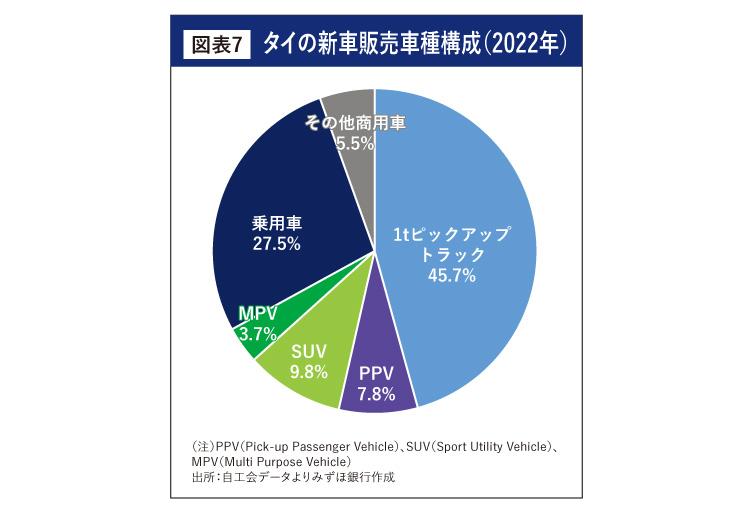

3点目が、(3)タイにおける新車販売の車種構成である。2022年の新車販売車種を見ると、1tピックアップトラックが45.7%と最大のシェアを持つ(図表9)。

主な購入層は地方・農村部のユーザーであり、最安値モデルは約50万THBと低価格である。所得水準は都市部と比較して低く、価格の高いBEVの購入は困難であろう。また、ピックアップトラックでは貨物の積載が想定され、航続距離確保のために高出力のバッテリーを搭載すれば、更に購入コストは上昇する。加えて、充電インフラを地方部まで整備を行うには都市部よりも時間がかかるであろう。このように、1tピックアップトラックのBEV普及には課題が残るといえよう。

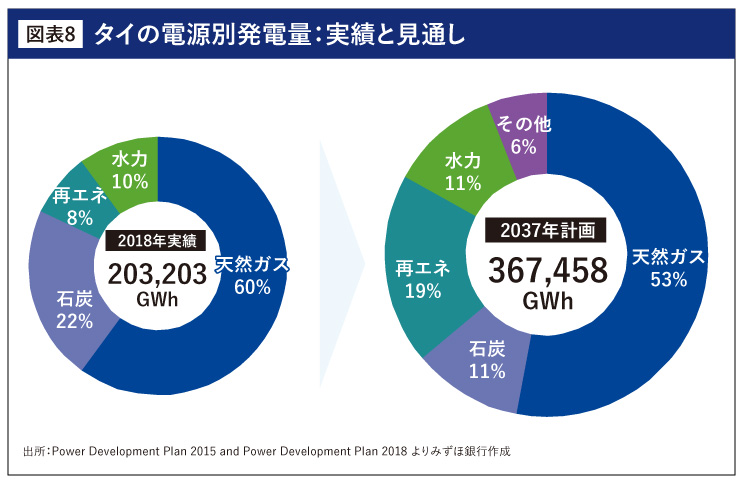

最後に、(4)化石燃料主体の電源構成である。タイの電源構成(2018年実績)を見ると、80%超が天然ガス・石炭であり、化石燃料由来の電源が大部分を占める(図表8)。

2037年の計画では、再エネの増加・石炭の減少は見込まれるものの、引き続き化石燃料由来の電源が60%超を占める。

現状、タイにおいてはLCA(Life Cycle Assessment)規制は存在しない。LCAとは、製品の製造から廃棄までのライフサイクルを通じた環境負荷を評価する仕組みである。そのため、BEV生産・普及の制約にはなってはいないものの、環境面からはBEV推進の是非につき検討の余地があろう。BEV製造の過程では多くの電力消費が必要であり、電源構成によってはBEVが必ずしも環境に最適なソリューションではないという観点である。政府は、環境政策というよりは自国の競争力強化のための産業政策としてBEV推進を強化していると思われるが、BEVの輸出を志向するタイにとって、将来的に輸出先でLCA規制が導入された場合には、輸出面で影響が生じる可能性がある。

5. おわりに これまで見てきた通り、タイにおいてBEV推進の動きが強まってきている中、普及に向けては制約要因が大きく、短期的にBEVが普及していくハードルは高いと考えられる。こうした市場環境において、日系自動車メーカーは、既に構築された強固な「3つの網(サプライチェーン網・製造拠点網・ディーラー網)」を持っており、揺るぎない競争優位を有する。他のASEAN諸国においても、日系が高シェアを誇るASEANは、当面は内燃エンジン車を中心としたパワートレイン構成による利益創出が期待される。

一方で、この「3つの網」は既存の内燃エンジン車市場の伸びが制限されてゆけば、負担に転じるリスクも孕んでいる。政府・地場・中国勢などのBEVへの積極的スタンスや需要動向を踏まえながら、中長期的な観点からゲームチェンジのリスクに備え、ルールメイクへ積極的に参画する重要性が従来以上に高まっていると考えられる。BEV化に伴う競争環境の変化が懸念される中で、日系企業は各国の産業育成の立案・実行に貢献しつつ、より自社に有利な競争環境を築いていくことが今後一層求められよう。

ArayZ No.136 2023年4月発行ASEAN-EV市場の今〜タイ・インドネシアEV振興策および主要自動車メーカーの戦略〜

ダウンロードページへ

掲載号のページにて会員ログイン後、ダウンロードが可能になります。ダウンロードができない場合は、お手数ですが、[email protected] までご連絡ください。

![アジア圏におけるQコマースの可能性[前編]](https://th-biz.com/wp-content/uploads/2024/05/rolandberger_202206-bnr-460x240.jpg)