THAIBIZ No.166 2025年10月発行廃タイヤが未来を動かす ー 阪和タイランド×パイロエナジーの資源循環戦略

この記事の掲載号をPDFでダウンロード

最新記事やイベント情報はメールマガジンで毎日配信中

ASEAN半導体 – M&Aにおける勝ち筋

公開日 2025.10.10

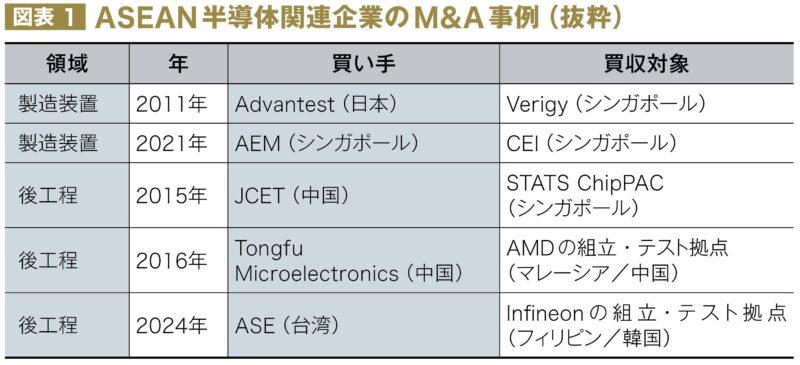

前編(THAIBIZ9月号)では「どこで、どの領域のM&Aが起きているのか」を俯瞰し、ASEANではシンガポールとマレーシアを軸に、装置と後工程で取引が目立つことを確認した。

だが“地図”だけでは航路は描けない。後編では、ASEANの装置と後工程の領域のM&Aにおいて、実際に成果につながった具体事例を起点に、M&Aで何を埋め、どう勝ちに変えたのか—M&Aの戦略的狙いという観点から示唆を導出していく。

装置:顧客対応力(幅・早さ)を強化するM&A

半導体製造装置の事例から見ていく(図表1)。

出所: 各種二次情報を基にRoland Berger作成

出所: 各種二次情報を基にRoland Berger作成

Advantest(日本/装置)は2011年、Verigy(シンガポール/装置)を買収した。当時Advantestのコアはメモリ向け自動試験装置(ATE)、Verigyはシステム・オン・チップ(SoC)向けATEポートフォリオと、ID・ファブレスを含むグローバル顧客基盤を有していた。

買収によりSoC向けATEの空白を一手に補完し、メモリ+SoC向けATEの二本柱に再編するとともに、顧客接点を大きく拡張させた。SoC領域の一括取り込みで“対応領域”が広がり、直近のAI・HPC(High Performance Computing)向けSoCテスト需要の波でも取りこぼしにくい体制が整った。

近年、売上・利益ともに過去最高水準の公表もあり、製品ラインナップの充実とグローバルな開発・サービス体制の強化で、シェア拡大を実現している好例と言える。

また、AEM(シンガポール/半導体テスト装置・ハンドラ)は2021年、CEI(シンガポール/装置向けの受託製造)を完全子会社化。AEMは買収を通じて、CEIのプリント基板実装・組立(PCBA)や筐体(きょうたい)組立などの装置製造能力を内製化した。

この垂直補完を通じて、製造目線での設計へのフィードバックループ、試作から量産までの立ち上げ速度とコストの低減等を実現。装置本体に加えて改造・保守・量産立ち上げ支援を束ねた一体提案が可能となり、“幅”と“早さ”を同時に引き上げる基盤が出来上がっている。半導体ダウンサイクルで2023年は業績が一時的に悪化したものの、2024年は黒字に回復し、直近は持ち直しの兆しが見える。

後工程:技術・規模と合わせて顧客を獲得するM&A

後工程は文脈が少し異なる。中国最大級の後工程の外部委託(OSAT)であるJCET(中国/OSAT)は2015年、STATS ChipPAC(シンガポール/OSAT)を買収。

当時は中国の顧客向けにコスト優位を武器に従来型パッケージ(ワイヤボンド等)を提供していたが、買収を通じて、先端パッケージ(eWLB・Flip-Chip等)の量産プロセスとグローバル大手顧客の案件パイプラインを外部から取り込んだ、まさに教科書的なやり方といえるM&Aだ。スケール獲得だけでなく、技術・顧客のポートフォリオを補完することで、OSAT世界3位の地位を固める足場となっている。

Tongfu Microelectronics(中国/OSAT)は2016年、Advanced Micro Devices(AMD、米国/ファブレス)が保有していた組立・テスト拠点(マレーシア・ペナン/中国・蘇州)の85%を取得して、TF-AMD Microelectronicsとして合弁化した。

AMDの後工程拠点と先端パッケージ対応力を引き受けることで、モバイル向けの量産パッケージ偏重だった製品ミックスをHPC向けの先端パッケージへと裾野を広げている。同時に、AMDをアンカー顧客として抱え、戦略的関係を深めている。

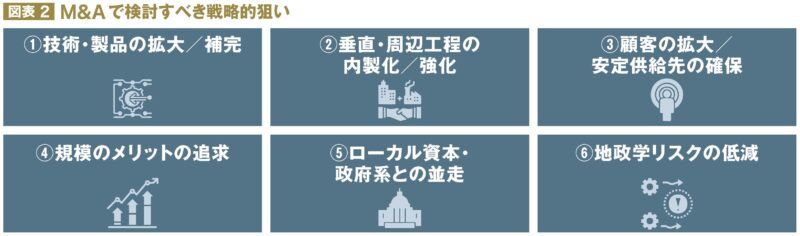

M&Aで検討すべき戦略的狙い

装置・後工程の成功例からM&Aにおける戦略的狙いを整理した(図表2)。

出所: 各種二次情報を基にRoland Berger作成

出所: 各種二次情報を基にRoland Berger作成

まずは「①技術・製品の拡大/補完」を起点に勝ち筋を作る発想だ。AdvantestはVerigy買収により、SoCテスタのカバレッジと顧客接点を一段と拡大させた。同社資料でもSoCテスタのシェア上昇が示唆され、AI・HPC需要への対応力を構造的に高めたと評価できる。

後工程でも、JCETによるSTATS ChipPACの買収ではeWLBやFlip-Chipなどの先端パッケージ能力を外から取り込み、技術と顧客ポートフォリオを同時に厚くした。

次に効くのが「②垂直・周辺工程の内製化/強化」だ。AEMはCEIの製造・実装機能を取り込むことで、設計—製造—評価の閉ループを社内で回すことで、新製品立上げ(NPI)から量産への“時間価値”を高めた。これは価格競争から「早さと確実性」で勝つ軸へのシフトとも言える。

「③顧客の拡大/安定供給先の確保」も外せない。Tongfu MicroelectronicsによるAMDの後工程拠点を取得してJV化したTF-AMDは、アンカー顧客(AMD)の需要量をベースとすることで、ペナンでの新工場建設・増設を通じて供給能力を強化させている。

同じ文脈で、ASE(台湾/OSAT)がInfineon(ドイツ/IDM)の後工程拠点(フィリピン/韓国)を取得し、長期供給連携を見据えた動きも挙げられる。

さらに「④規模のメリットの追求」は、負荷平準化と共通工程の固定費吸収で効く。JCETの統合は“サイズ×先端工程”を同時に伸ばし、学習効果の逓増(ていぞう)を狙う典型と言える。

また、戦略の裏側では、「⑤ローカル資本・政府系との並走」と「⑥地政学リスクの低減」も意識しておく必要がある。TF-AMDのマレーシア展開は、MIDA等の投資誘致と州の人材施策に整合する形で拡大してきた。JCETやTongfu Microelectronicsのような中資系プレイヤーにとっては、地政学リスクを踏まえると東南アジア拠点の確保は意義が大きいことは言うまでもない。

今後、半導体業界の量的・質的発展に伴い、市場の将来予測と自社の立ち位置を踏まえた、多様な成長オプションの設計がますます重要となる。実施するM&Aの巧拙が、数年後の勝ち負けを左右するだろう。