最新記事やイベント情報はメールマガジンで毎日配信中

選択迫られる日米欧の自動車メーカー ~中国EV産業の真の強みとは(上)~

公開日 2024.05.07

3月7日に日本貿易振興機構(ジェトロ)上海事務所がオンラインで開催した「中国新エネルギー車市場動向セミナー」は、現在、世界の産業界に激震をもたらしている中国の自動車業界の最前線を知る貴重な機会となった。

特に中国製電気自動車(EV)が津波のように押し寄せてきているタイの日系自動車産業関係者にとっても学びが多かったのではないだろうか。既にそのごく一部のコメントを3月11日付ニュースレターでも引用したが、同セミナーの詳細を2回に分けて紹介する。

今回の(上)では中国の自動車産業の歴史と最新動向を報告、(下)では主に今後の自動車産業の最大のテーマであり、中国が世界をリードする自動運転技術とインフラ整備の現在地を示す。

輸送機器の競争相手、中国が日本を上回る

このオンラインセミナーでは、ジェトロ上海事務所の水田賢治所長の主催者あいさつのあと、同事務所の経済情報・機械環境産業部の神野可奈子部長が「中国EV・車載電池企業の海外展開」について報告。

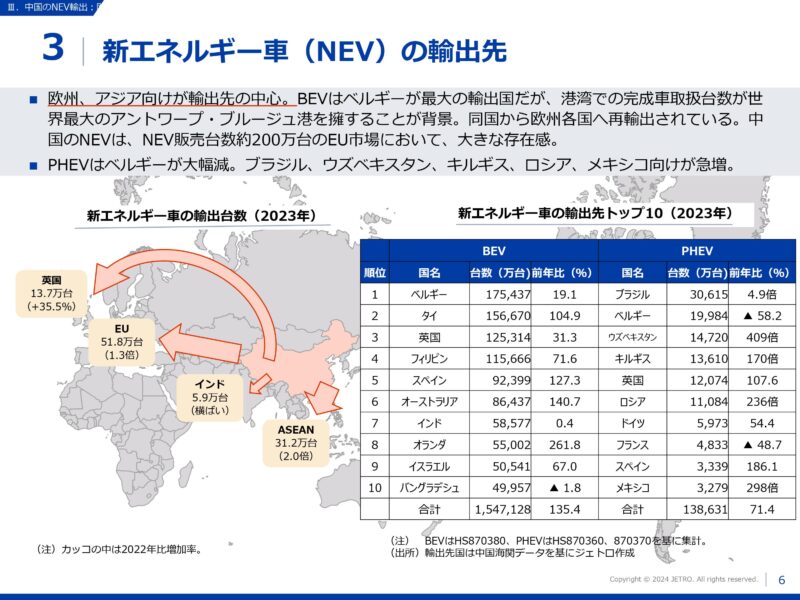

同氏はまず、中国ではEV、リチウムイオン電池、太陽光パネルの輸出の輸出総額に占めるシェアが合計で2020年1.6%から、2023年4.4%まで拡大し、「新御三家」と呼ばれていると紹介。その上で、中国の2023年の「新エネルギー車(NEV)=プラグインハイブリッド車(PHV)、バッテリー電気自動車(BEV)、燃料電池車(FCV)の総称」の輸出台数は前年比77%増の120万3000台になったと指摘。

その輸出先はベルギーが最大だが、これは「港湾での完成車取り扱い台数が世界最大のアントワープ・ブルージュ港があり、ベルギーから欧州各国に再輸出されているためだ」と説明した。ちなみに2023年のBEVの輸出だけ限ると、ベルギー(前年比19.1%増)に次ぐ2位がタイで、前年比104.9%の急増となっている。

「NEVの輸出先」出所:JETRO

「NEVの輸出先」出所:JETRO

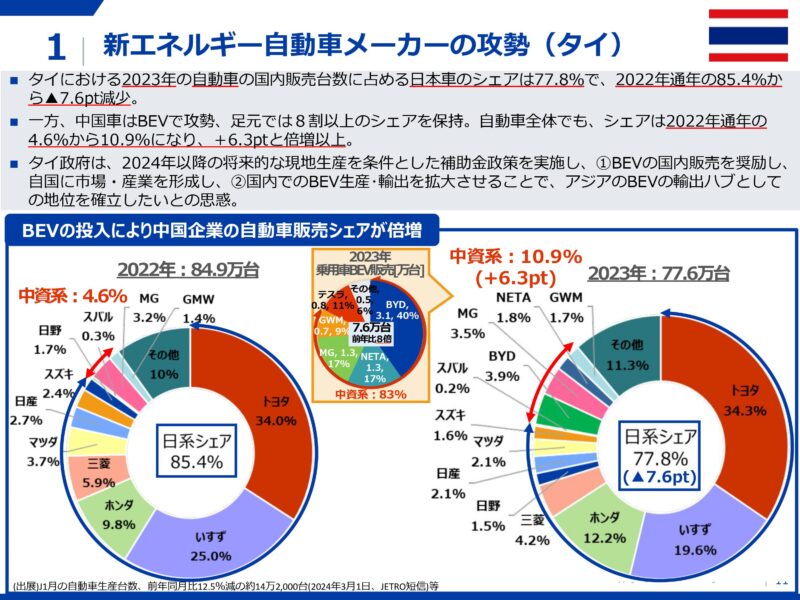

そして、神野氏は中国NEVメーカーの海外進出に関してタイの事例を取り上げる。

タイの自動車国内販売台数に占める日本車のシェアは2022年の85.4%から2023年には77.8%まで急減する一方、BEVでタイに攻勢をかける中国系は、2023年にタイ国内のBEV販売シェアの83%を占め、自動車の総販売台数に占める中国系のシェアは2022年の4.6%から2023年の10.9%まで倍増以上となったと報告。

また、東南アジア諸国連合(ASEAN)全域の製造業の競争相手に関する調査のうち、輸送機器・部品業種では日本は69.6%と、中国の51.9%をまだ大幅に上回っているものの、タイの輸送機器・部品に限ってみると、中国が69.8%、日本が65.1%と、2023年には「調査開始以来、初めて中国が日本を上回った」という興味深いデータも明らかにした。

「新エネルギー自動車メーカーの攻勢」出所:JETRO

「新エネルギー自動車メーカーの攻勢」出所:JETRO

中国政府は20年前からNEVを奨励

続いて登壇したのは、米クライスラーで北東アジア事業の総責任者を務めるなど40年近くの業界経験があり、中国の自動車産業に精通するビル・ルッソ氏だ。

北京、上海に合計約20年在住、中国の自動車産業を見守る中で、「自動車は電動化しつつあるだけでなく、スマート・デバイス化しつつある。車はもはや移動手段だけでなく、ユーザーがコネクティビティ―を経験する場になりつつある」と概観する。

ルッソ氏はこの「中国自動車産業:持続可能な未来を創造」と題する講演の冒頭で、中国の自動車産業の歴史について、①1984~2000年=世界の自動車メーカーが中国に進出 ②中国の世界貿易機関(WTO)加盟により、外国資本を吸収し、自動車販売台数が指数関数的に増加 ③政策主導から市場主導に ④政策転換によるEV時代への突入―という4つの発展段階があると振り返った。

このうち①の段階では、クライスラーが北京汽車集団と、独フォルクスワーゲンが上海汽車集団と、それぞれ合弁の形で欧米自動車メーカーの中国進出が始まったと説明した。

そして中国がWTOに加盟した2001年から2009年までに中国の自動車販売台数は年平均成長率(CAGR)でプラス25.3%となる急拡大期を経て、2010年から過去最高の販売台数となった2017年まではCAGRはプラス8.7%に鈍化。さらに2018年以後、2023年までは、新型コロナウィルス流行に伴う落ち込みも含め、CAGRはマイナス1.8%と弱含み水準で推移した。ただこの間、内燃機関(ICE)車はマイナス7.5%となる一方、新エネルギー車(NEV)はプラス47.7%と急増、EV時代への突入が鮮明になった。

この背景についてルッソ氏は「NEVが急拡大する前の20年前から、中国政府は海外のICE車をコピーするのではなく、NEVへの移行を主導し、平等な競争の場を作ることを奨励してきた」と説明。その結果、今や世界のNEV市場の70%を中国製が占めるにいたったと強調した。

ICEの販売急減、総輸出は拡大

ルッソ氏は2023年の世界の自動車販売台数の国・地域別シェアランキングについて、①中国(29%)②米国18% ③欧州17% ④インド6% ⑤日本5%―であり、この上位5カ国・地域で75%を占めたと報告。

このうち、中国の販売台数は、ピークの2017年の2910万台に対し、2023年は2600万台にとどまる一方、2023年の出荷台数は3010万台と2017年の2890万台を上回ったと述べた。これは、中国の国内需要は縮小しているものの、生産能力は増大していることを示している。ちなみに2023年のNEV出荷台数は949万台となり、自動車の全出荷台数の31.6%を占めた。

さらに2017年と2023年の中国の自動車市場を比較し、ICEの国内販売台数が2830万台から1770万台まで急減する一方、NEVの国内販売台数は80万台から830万台まで10倍超となったほか、総輸出台数が110万台から490万台に拡大したと指摘。

この結果、中国の輸出台数は2023年に日本(434万台)を初めて上回り、世界最大の自動車輸出国になった。これは日本の大手メディアでも大きく報じられている。

ICEの生産能力過剰、BYDはPHEVで強み

ただルッソ氏は、中国のEV輸出が世界的な脅威とされているものの、現時点では国内生産能力が過剰なICE車の方が、輸出圧力がより強いと強調。

例えば、中国のOEMメーカー別輸出台数シェアでランキングトップの上海汽車(22.4%)と2位の奇瑞汽車(18.8%)では大半がICEの輸出だと指摘。NEVのみを輸出しているテスラは5位(7.0%)、比亜迪(BYD)(5.1%)は7位にとどまっていると指摘した。

ルッソ氏はまた、PHEVについてBEVと違い外資系を中心とする伝統的自動車メーカーの参入余地も大きく、外資系は競合可能だと指摘。

その上で、テスラはPHEVを生産・販売していない一方で、BYDは「2003年からPHEVの開発に着手し、2021年に最適化されたPHEVのエンジンを発売した。BYDのPHEVは同社のBEVに比べ低価格である一方、他のOEMメーカーのPHEVの価格は各社のBEVよりも高い」と強調。BYDのPHEVの販売台数は過去2年間、同社のBEVを含めた全自動車販売台数の半分を占め、PHEVで強みを発揮し、優位性があると述べた。

外資企業は撤退か、パートナーシップ確立か

ルッソ氏は次に「中国の自動車サプライチェーンの強大化」をテーマに報告した。

世界トップ100社入りした中国のサプライヤーは2010年から2023年までに13%増加する一方、日本は6%減、米国12%減、ドイツが2%減となったとのデータを示し、「世界の自動車産業サプライチェーンに占める中国企業の占める割合が増加した」と指摘。

さらに、世界のEVバッテリー市場でのシェアは寧徳時代新能源科技(CATL)が37%でトップ、BYDが16%で2位になるなど中国系が全体の3分の2を占め、「中国は世界の電池市場のリーダー」だと強調した。

「自動車のスマート化」に伴い、中国の自動車サプライチェーンは、ハードウェア中心の従来の「ティア2」「ティア1」といった伝統的な系列サプライチェーンに加え、半導体やソフトウェア中心の「スマートティア0.5」が台頭してきているとの認識を示した。

そして、中国の自動車サプライチェーンにおけるデジタル革命とインターネット企業の台頭は、中国が世界最大のインターネット経済を持ち、ソフトウェアとハードウェアの統合を得意とするがゆえに「外国の自動車ブランドは大きな選択を迫られる」と警鐘を鳴らす。

その選択肢には。①撤退、支出削減(ステランティス、三菱自動車)②中国でのハイテク競争で戦い続ける(テスラ)③ハイテク企業とのパートナーシップを確立(フォルクスワーゲン、トヨタ自動車、現代自動車)④事業範囲を縮小(フォード・モーター)―の4つがあるとした。

このうち①については「お金を失いたくないので、これ以上中国では事業はできない」との選択は可能だが、「中国で事業を行わなくても、中国企業があなたの母国市場には来ないことを意味するわけではない。彼らは異なった価値を持ち込むだろう」と警告している。

中国地場企業との連携については、フォルクスワーゲン(大衆汽車集団)がXPENG(小鵬汽車)とパートナーシップを組み、中国国内でEVシリーズ製品の開発を加速するとの計画などを紹介した。

日本の自動車ブランドの主導的地位に挑戦

ルッソ氏は最後に今回の講演内容を次のように要約している。

①数十年の発展や政策支援を経て、中国の自動車メーカーは国内市場で消費者から広く消費者に受け入れられるようになった。

②国内市場の弱体化に直面する中、中国の自動車メーカーはグローバルに事業を拡大している。

③中国の自動車メーカーはオーストラリア等の海外市場において売上高を更新し、日本の自動車ブランドの主導的地位に挑んでいる。

④熾烈な競争が続く中国国内市場において、中国の自動車メーカーは低価格かつハイスペックなデジタル化技術を搭載した電気自動車を発売し、好調な売れ行きを見せている。

⑤BYD等のリーディングカンパニーはハイスペックかつ低価格のPHEVを発売し、大きな成功を収め、市場はこれらの製品を熱烈に受け入れている。

⑥中国の自動車サプライチェーンは、電動化とデジタル化に重点を置いて変化しつつある。自動車メーカーは、デジタル機能を拡大するためのパートナーシップを求めている。

⑦中国市場の競争はますます熾烈化し、外資企業は自社の戦略を見直している。一部企業は、21 世紀の自動車産業という進化する情勢の中で、その地位を維持するために必要な能力を獲得するために、地元企業との提携を選択している。

>>同セミナー報告の(下)はこちら