ArayZ No.136 2023年4月発行ASEAN-EV市場の今〜タイ・インドネシアEV振興策および主要自動車メーカーの戦略〜

この記事の掲載号をPDFでダウンロード

最新記事やイベント情報はメールマガジンで毎日配信中

ASEAN-EV市場の今〜タイ・インドネシアEV振興策および主要自動車メーカーの戦略〜

公開日 2023.04.10

ASEAN主要国では2022年にEV振興策の推進により、EV市場が立ち上がり始めた。中韓メーカーはEVを先行して投入し、マーケットリーダーとして日系の牙城であるASEAN市場への参入を図っている。他方で、これらの主要EVメーカーの誘致のために熾烈な誘致活動を繰り広げているのが、タイとインドネシアである。

タイはEVの生産拠点の誘致では一歩リードしているものの、インドネシアはニッケル資源国という立場を生かしてリチウムバッテリーの生産拠点に向けた布石を打っている。本稿では、タイとインドネシアを中心とした急成長するASEANのEV市場を概観し、その成長の背景にある政策や、中間の各プレーヤーの戦略や思惑を明らかにする。

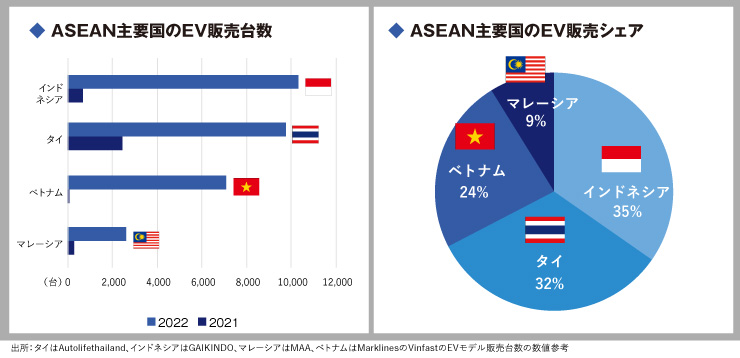

ASEANのEV市場 2022年、ASEAN主要国ではEVが本格的に売れ始めるEV普及元年を迎えた。22年のASEAN主要国のEV販売台数は、約3万台に到達し、前年から8.6倍増大。ASEANの全体自動車市場339万台に対して、EV市場比率は1%を超えた。ただし、22年の世界のEV市場は約780万台で、前年から68%増加しており、世界のEV市場に占めるASEAN市場のシェアは0.5%に過ぎないことから、まだ世界で注目される市場規模に達していないことも事実である。

国別にみると、インドネシアがEV市場で首位に立ち、ASEANで1万台を始めて超えた。第2位のタイが1万台弱で僅差で追う。この2ヵ国でEV市場全体の約7割を占める。第3位のベトナムは約7,000台、第4位のマレーシアは2,600台と続く。自動車市場が小さいベトナムで相対的にEVが売れているのは、国産EVメーカーのVinFastの存在によるものである。

ASEANでのEV普及の背景としては、以下3点が挙げられる。第一に、最大15万バーツのEV補助金を拠出するタイのように、各国がEVに対する振興策を推進したこと。第二に、中国を中心とする自動車メーカー各社が、振興策を見越して相次いでEVモデルを投入したこと。第三に、先進的な技術やライフスタイルに敏感な、いわゆるイノベーターと称されるユーザーが、EVモデルの増大や価格の引き下げに刺激されて購入したことにある。次章からは、タイとインドネシアのEV市場をより詳しくみていく。

主要なEV関連プレーヤーの展開状況と戦略 ASEANの主要EV関連プレーヤーの概要を下図に示す。タイでは主要中国メーカー3社が進出しており、タイ地場メーカーではPTTが台湾系のFoxconn(鴻海)との合弁(Horizon Plus)で工場設立を予定している。

他方で、インドネシアでは、EV廉価車を投入しているWuling Motors(五菱汽車)と韓国勢のHyundai Motor(現代自動車)の2強となっている。現地エネルギー企業のEV産業への参入も目立つ。

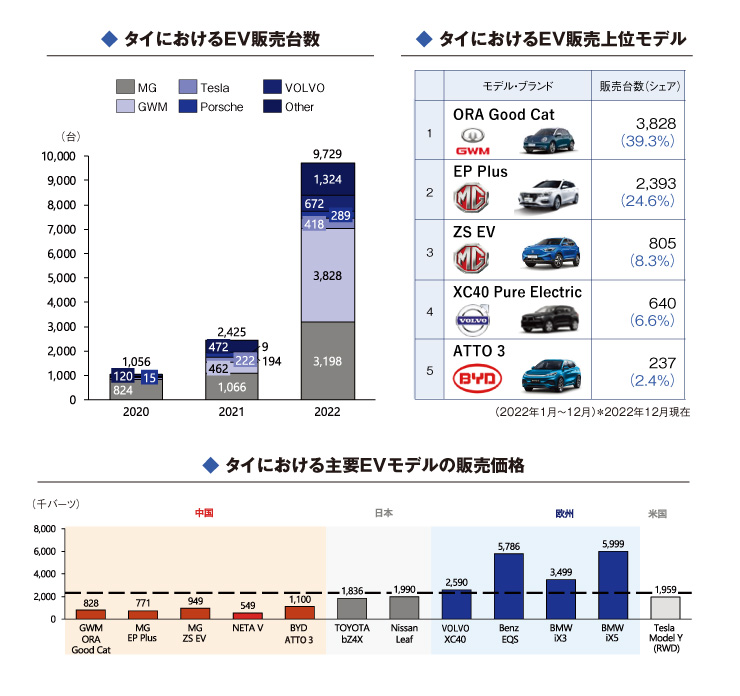

タイのEV市場-補助金支給と物品税引き下げによる価格低減 2022年のタイのEV市場は、補助金支給と物品税の引き下げにより販売価格が大幅に下がった影響で、前年の4倍増の9,729台に到達した。例えば、GWM(長城汽車)の「ORA Good Cat」の場合、98万9,000バーツから約16%減の82万8,500バーツに値下げされた。EVの販売上位モデルをみると、首位のGWM「ORA Good Cat」が全体の約4割、2位と3位のMG(上海汽車)が2台で約3割を占め、BYDと合わせると中国勢が7割以上のシェアを占める。

中国勢以外では、VOLVOなどの欧米勢がプレミアムセグメントを中心に約3割を占める。他方で、日本勢は主力EVモデルを展開していないこともあり、10位内にも入っておらず、市場でのプレゼンスは低い。なお、23年1月のEV販売台数は約3,000台であり、首位のBYDの「ATTO 3」をはじめとする中国製が全体の8割以上を占め、中国勢のシェアは一層高まっている。

中国勢のシェア拡大、手頃な価格帯が鍵 中国勢のシェアが高いのは、車両価格が80~100万バーツ台と、中間所得層でも手が届く価格帯であるからである。対照的に、欧米勢は200万バーツ以上となっており、プレミアムセグメントが中心だ。日本勢は安価な中国勢とプレミアムセグメントの欧米勢との間に挟まれ、埋没感が否めない。

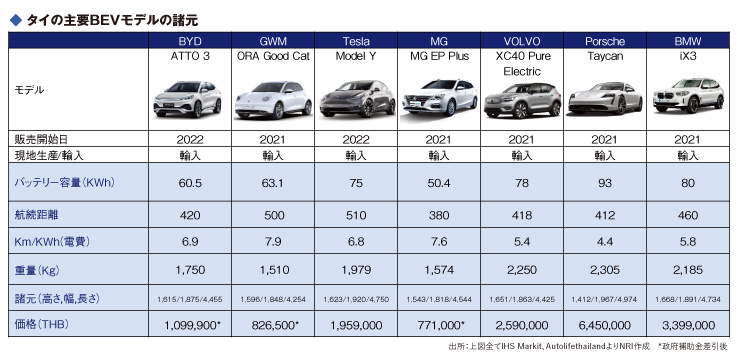

主要モデルの諸元は下図の通りであり、航続距離は400~500kmが多く、都市部での移動向け中心である。最近最も人気の高いEVモデルがBYDの「ATTO 3」であり、中国勢の中では比較的高いことを踏まえると、必ずしも価格のみが購入要因となっていないことがわかる。

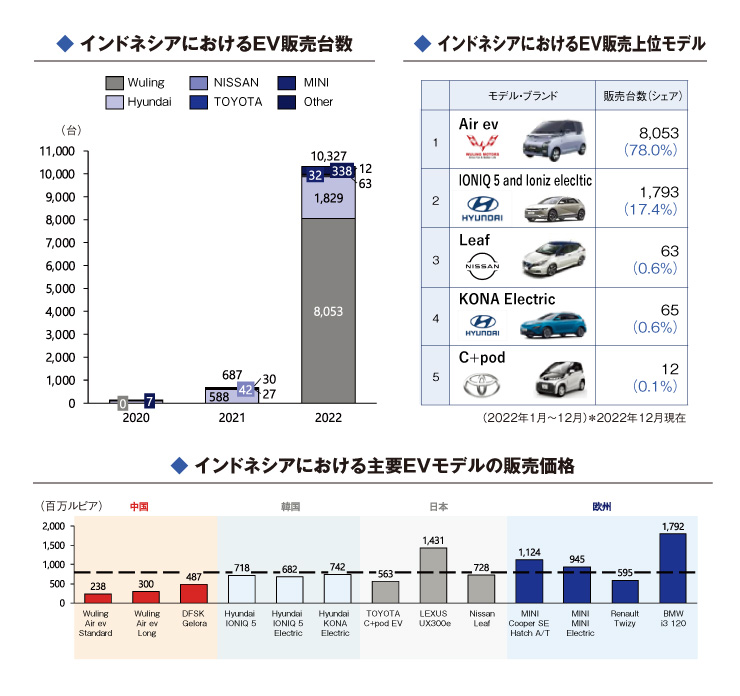

インドネシアのEV市場 – 2022年のインドネシアEV市場は前年比15倍増 2022年のインドネシアのEV市場では、政府による自動車奢侈税の0%への引き下げ、官公庁でのEV利用促進策、中国系Wuling(五菱汽車)の低価格EVモデル投入などの影響により、EV市場は前年から15倍の1万台に急増した。そのなかで、Wulingの「Air ev」が圧倒的な価格競争力で販売トップに立ち、そのシェアは8割以上を占める。中国市場では、「宏光MINI EV」のモデル名で45万円の破格の値段で販売し、20年にTeslaの「Model 3」に次いで第2位となったモデルである。

それに続くのは、22年からインドネシア初のEVの現地生産を始めたHyundai(現代自動車)であり、シェアは2割弱を占める。WulingとHyundaiの2ブランドでEV市場の95%以上を占め、寡占市場となっている。日系ではトヨタや日産がEVを出しているが、100台にも及ばず、まだ試験販売の段階と言えよう。なお、インドネシアでは国産車のみが奢侈税免税の対象となっており、WulingとHyundaiのみが税控除の恩典を受けられる。

Wuling「Air ev」 魅力的な価格だが普及に疑問 インドネシアの主要EVモデルの価格を比較すると、Wulingの「Air ev」が2.4億ルピア(約200万円)と、Hyundaiの「IONIQ 5」の約3分の1の価格である。なお、欧州系は10億ルピアを超え、プレミアムセグメントに集中しており、販売台数も10台以下である。

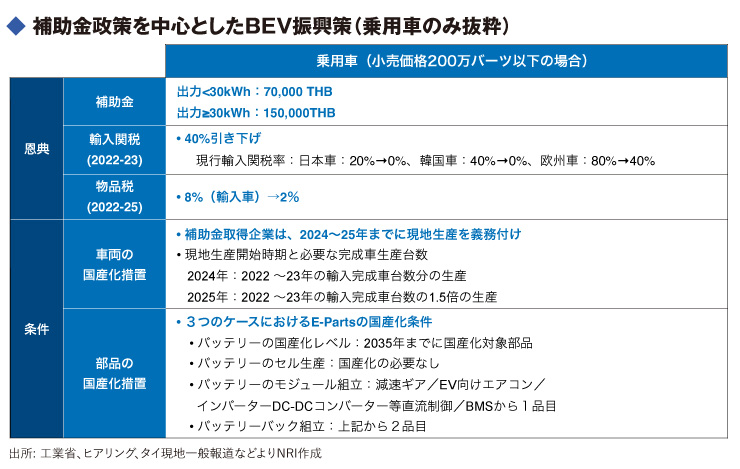

主要モデルの諸元は下図の通りであり、売れ筋のWuling「Air ev」は、Hyundaiの「IONIQ 5」に比べるとバッテリー容量は約4分の1、航続距離は4割と、街でのちょい乗り用の軽乗用車の位置付けである。Wulingの価格は他社に比べて安いが、使用用途が限られているために、今後インドネシアで広く普及するかは疑問符がつく。

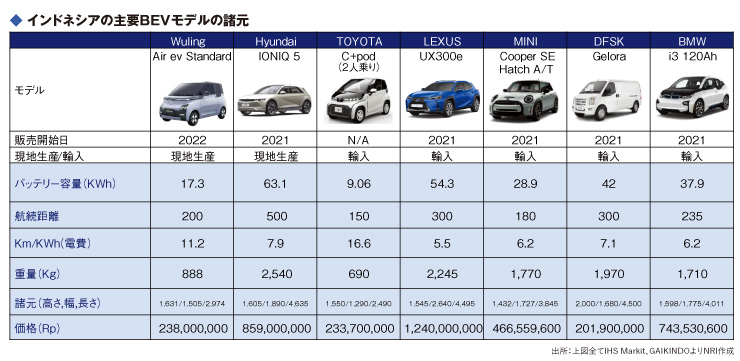

タイのEV政策とEV関連投資動向 タイ政府は、2021年に「30@30」政策を打ち出しており、2030年までに国内で生産される自動車の30%(72.5万台)をZEV(ゼロエミッション車)にする目標を掲げ、35年までに135万台まで引き上げるとしている。なお、135万台はほぼ全国内販売台数に匹敵するために、業界内から異論が多く出ており、工業省としては自主的な目標であるとトーンダウンしている。

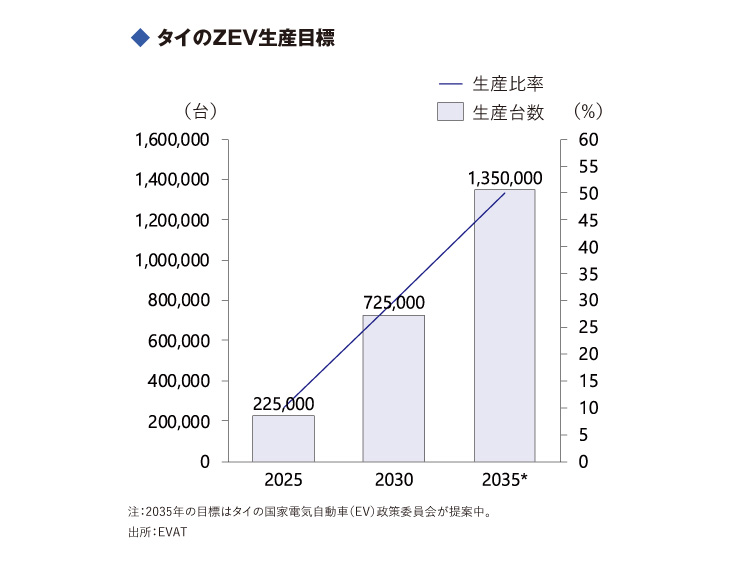

30@30政策実現のために、タイ政府は22年2月に補助金制度を中心としたEV振興策を導入した。同振興策は、乗用車、ピックアップ、二輪車の3車種を対象とし、補助金、輸入関税率の引き下げ、物品税の軽減の3つの柱によって成り立っている(下表参照)。乗用車の場合、小売価格200万バーツ以下の車のみが対象となり、バッテリーの出力が30kWh以下の場合は7万バーツ、30kWhを上回る場合は15万バーツまで拠出される。

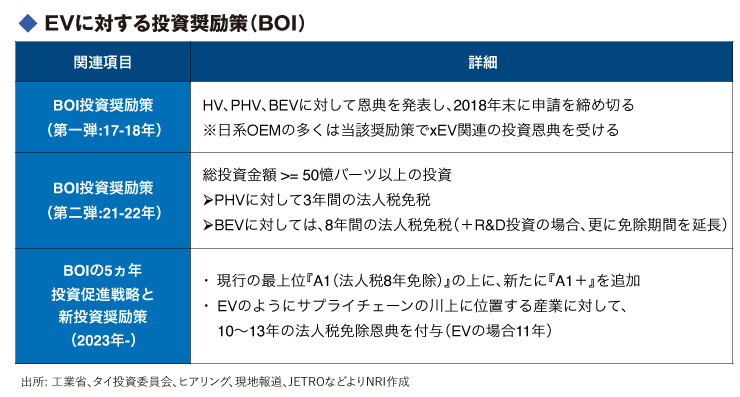

タイのEV補助金制度の概要とMOU締結企業(2022年) 補助金に加えて、タイ政府はEV投資企業に対して厚いBOIの投資恩典を用意している。第一弾は2017年に導入されたが、EV、PHV、HVが対象となり、日系は主にハイブリッドで申請した。第二弾は21年から導入され、ハイブリッドは対象外となった。EV、PHVのみに恩典を付与し、GWMなどの中国系のEVメーカーが恩典を取得した。23年からは、EVに対し、サプライチェーンの上流などへの投資を条件に、法人税免税恩典を最大11年まで延長しており、BMWなどが申請した。

各自動車メーカーは補助金制度に申請し、販売および生産の計画の承認が下りれば政府と基本合意書(MOU)を締結する。23年1月現在、8社がMOUを締結しており、その内訳は日系1社(トヨタ)、中国系5社、タイ系1社、欧州系1社である。なお、ホンダが22年11月のバンコクモーターエキスポでEV試作車「Honda SUV e:prototype」を発表し、23年内に量産車の生産・販売の計画を発表したほか、BMWも22年末にEVの現地生産の計画を発表しており、今後もMOU締結企業は増える見通しである。