ArayZ No.91 2019年7月発行離陸したタイ航空機関連産業

この記事の掲載号をPDFでダウンロード

ダウンロードページへ

掲載号のページにて会員ログイン後、ダウンロードが可能になります。ダウンロードができない場合は、お手数ですが、[email protected] までご連絡ください。

離陸したタイ航空機関連産業~需要拡大で整備市場創出~

公開日 2019.07.09

東部3県(チョンブリ、チャチュンサオ、ラヨン)に高度技術産業を誘致する東部経済回廊(EEC)開発計画を推進するタイ政府。航空宇宙を重点産業の一つに挙げており、航空機やそのエンジン、部品の保守・修理・分解(MRO)・製造に力を入れる方針を示している。

さらに、EEC内にある首都圏第3空港のウタパオ空港とスワンナプーム国際空港、ドンムアン国際空港を結ぶ高速鉄道の整備に加え、ウタパオ空港周辺に航空機整備・製造業者などを集積させる新経済圏(同空港の半径30キロ圏内)「航空都市(Aerotropolis)」構想を打ち出している。今回はタイを取り巻く航空産業の環境と離陸したMRO事業から生まれる事業機会や課題などを取り上げる。

世界の航空産業の概要

タイは2037年にトップ10入り

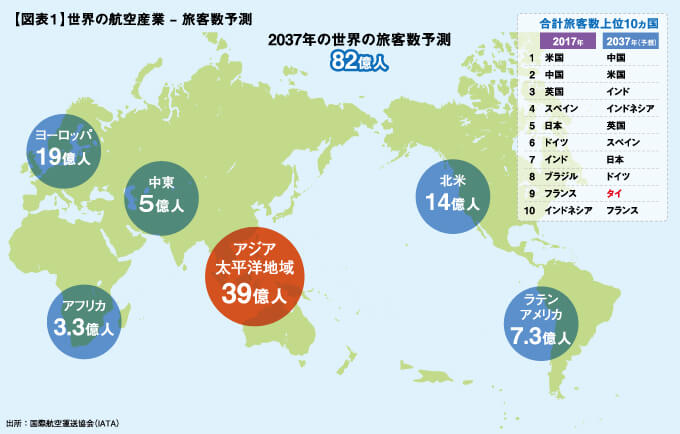

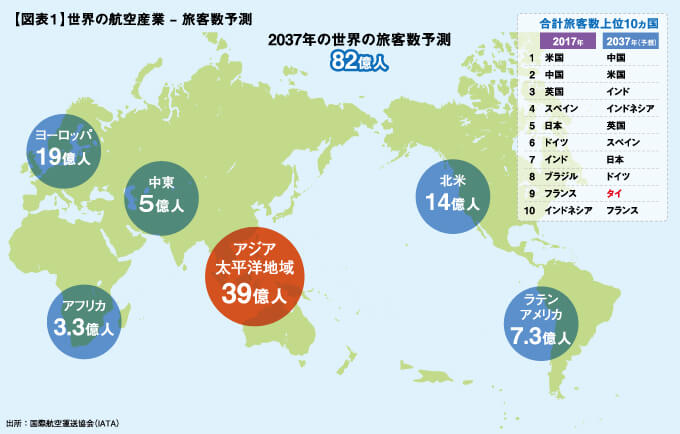

国際航空運送協会(IATA)が2018年10月に発表した報告書によると、17年に41億人(前年比7・3%増)だった世界の航空旅客数(国際線と国内線の合計)は20年後に倍の82億人に達する。年平均成長率は3・5%で1億人規模の雇用を創出すると期待されるが、世界的に保護主義が強まり、「逆グローバリゼーション」が起こると成長は鈍化する見通しだ。

旅客数の増加が顕著なのはアジア太平洋地域で、特に中国(37年に16億人)は20年代半ばに米国(同13億人)を抜きトップに躍り出る。格安航空会社(LCC)の台頭や新興国での中間所得層の伸びなどを背景に、5ヵ国が上位10傑に食い込み、旅客数は世界全体の約半数(同39億人)にのぼりそうだ。人口が10億人を超えるインドが7位から3位(同5億72百万人)に、東南アジアで最大の人口を誇るインドネシアが10位から4位(同4億11百万人)に上昇し、東南アジアの航空ハブの一つであるタイは9位(2億14百万人)にランクされる見通しだ(図表1)。

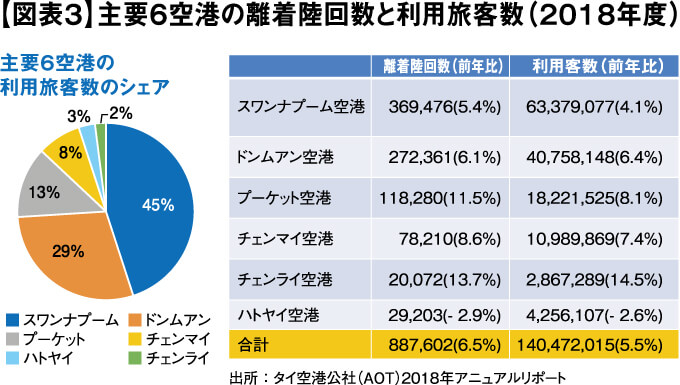

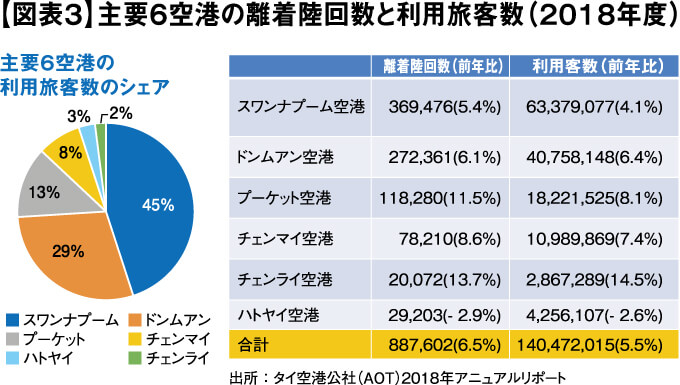

タイ民間航空局(CAAT)によると、タイ国内には38空港(うち、12国際空港)あり、タイ空港公社(AOT)、運輸省空港局(DOA)と民間航空バンコクエアウェイズが運営・管理する(図表2)。AOTが運営・管理する主要6国際空港(スワンナプーム、ドンムアン、チェンマイ、ハトヤイ、プーケット、チェンライ)の利用旅客数は18年度(17年10月~18年9月)、前年度比5・5%増の1億4047万人に達した。スワンナプームとドンムアンだけで、初めて1億人を突破。

特に北部チェンライ空港は14・5%増と大きな伸びを見せた(図表3)。AOTは年内にDOAから4空港の運営・管理を引き継ぐ予定だ。

一方、外国人の出入国者数の20%強を占める中国人(約771万人)は、プーケットで起きたボート沈没事故以降に減少し、前年比1・1%増と伸び悩んだ。日本人(約258万人)は同2・1%増で、韓国人(約269万人)に次いで3位だった。

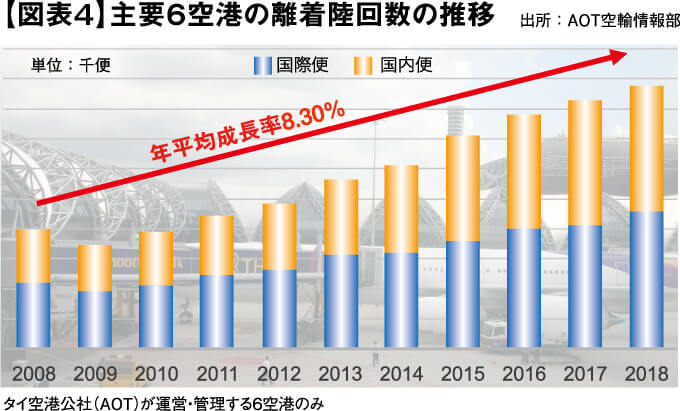

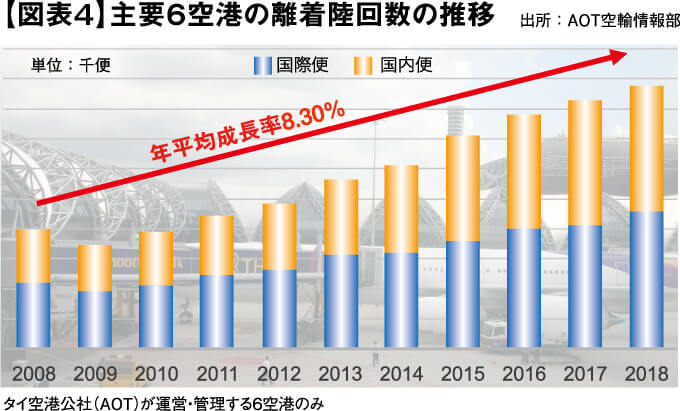

航空機の離着陸回数は6・5%増の88万7602回で、チェンライとプーケットが二桁増と躍進。国際便が9・97%増の47万124回、国内便が2・9%増の41万7478回だった(図表4)。また、乗り入れた航空会社はチャーターと貨物を含むと136社。タイ国際航空、バンコクエアウェズ、ノックエア、タイエアアジア、タイライオンエア、タイスマイル、タイべトジェット、ニュージェンエアウェイズの8社が国内線を運航した。海外勢で就航したのは、エアイタリア、昆明航空、インディゴエアラインなど17社。反対に撤退したのが、カンボジアアンコールエア、モルディブエアラインなど15社に上った。

カシコン銀行によると、短距離の移動に格安航空会社を利用する客が増えており、旅客数は増加し続ける見通しだ。

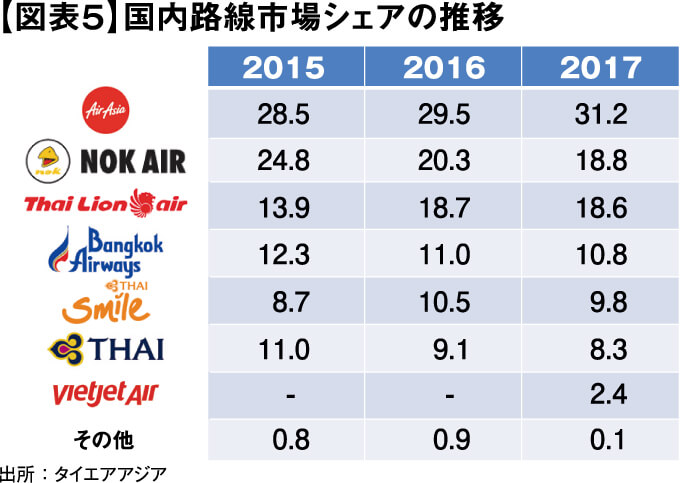

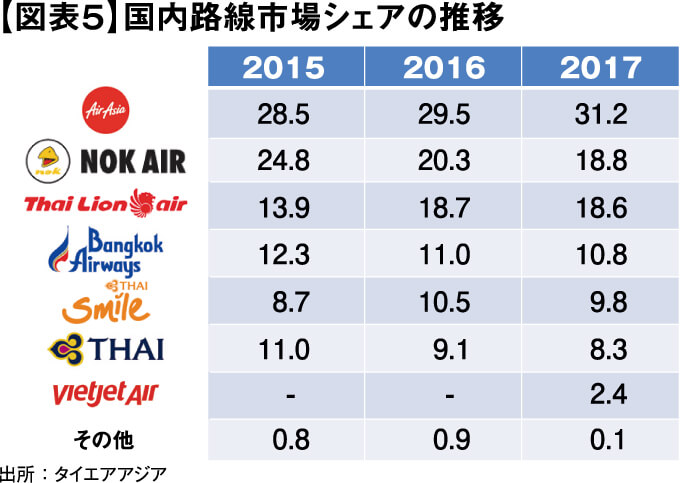

タイ国内の航空事情

タイ空港公社(AOT)によると、主要玄関口のスワンナプーム国際空港とドンムアン国際空港を利用する航空会社の市場シェアは、老舗のタイ国際航空(19%)、その子会社のタイスマイル(4%)、バンコクエアウェイズ(5%)、LCCのタイエアアジア(16%)、ノックエア(8%)、タイライオンエア(9%)、他(39%)。14年と比較するとタイ国際航空のシェアは8%も低下。他社はほぼ横ばいだった。全国の空港ベースでは、タイエアアジアがタイ国際航空を大きくリードしている(図表5)。

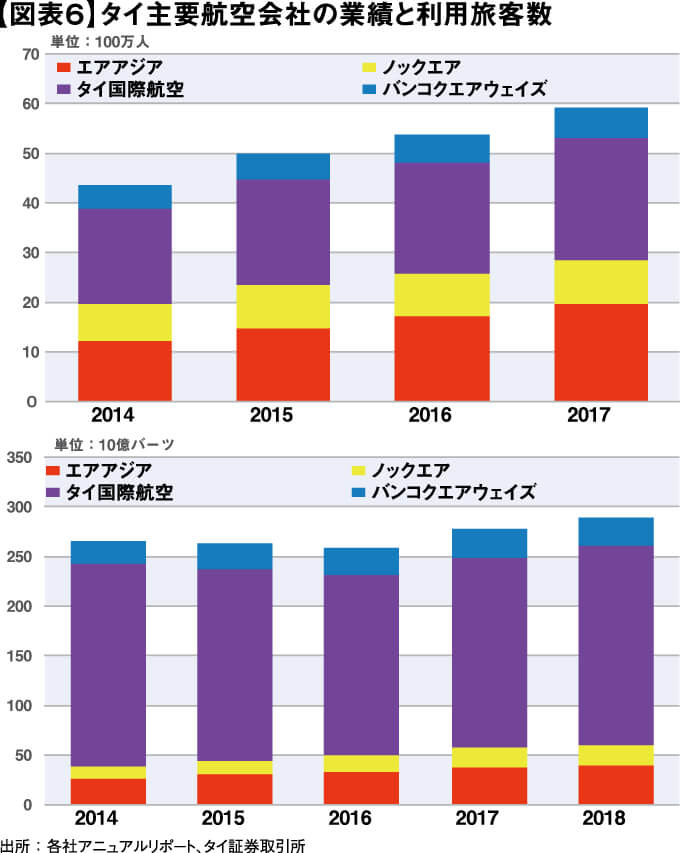

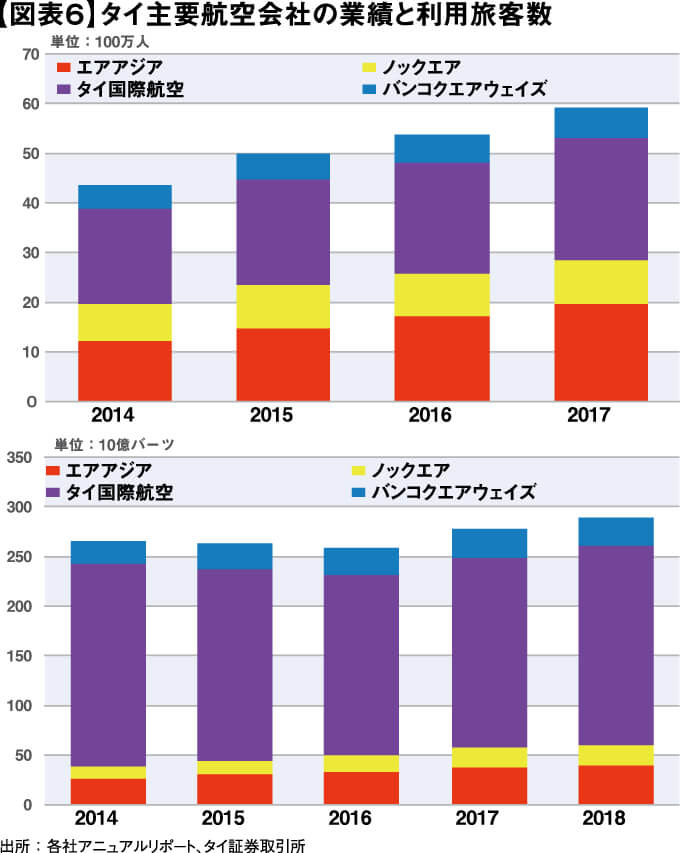

タイ旅行業界は今年の外国人旅行者が42百万人を突破する見通しを示している。旅客数は伸びているが、タイライオンエアやタイべトジェットと言ったLCCの参入により競争が激化。大手4社(タイ国際航空、エアアジア、ノックエア、バンコクエアウェズ)の平均営業利益は前年比10・6%減となり、業績は伸び悩んでいる(図表6)。

タイ初のLCCは2003年に就航した「ワン・トゥー・ゴー」。06年から閉鎖されていたドンムアン空港が再開港した12年以降にLCCは勢力を拡大し、AOT運営6空港でのLCC利用者は04年度の約454万人から18年度には約6954万人と15倍以上となり、シェアは49・5%に跳ね上がった。豪系シンクタンクのアジア太平洋航空研究所(CAPA)によると、LCCはタイ国内線のシェア72%を占めており、フルサービスキャリア(従来型のサービスを提供する航空会社)を圧迫している。

政府系で高コスト体質のタイ国際航空は、18年の最終赤字が116億バーツとなり、前年比5倍強となった。燃料費の高騰や新機材の導入などで、2年連続の最終赤字。旅客数は1%減の2432万人で、搭乗率は1・6%減の78%と低迷。今年1~3月期の営業赤字も8・3億バーツを記録した。

今後は退役する機材の更新で、計38機の新機材調達を計画しているほか、路線の拡大や増便で対応する考えを示している。国際線をバンコクから欧州・アジア太平洋・中東の63都市に運航しており、10月に仙台線を再就航する予定。国内線は傘下のプレミアムLCC、タイスマイルとの共同運航便含むと12路線。

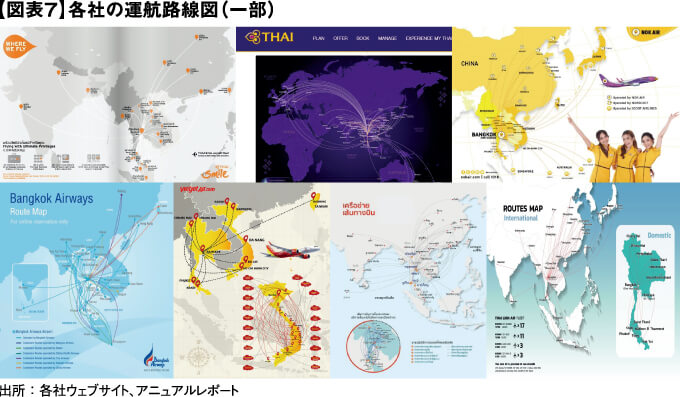

そのタイスマイルは、業績不振で親会社とマーケティング、人事などの部を統合し、人件費の削減や効率性の向上を図っている。18年末時点の累積赤字は83億バーツ。スワンナプーム国際空港とドンムアン国際空港を拠点に国際運航路線数は22(東南アジア以外では、中国、インド、オーストラリア)、国内路線数は11。年内に世界の航空連合「スターアライアンス」にコネクティングパートナーとして加盟する予定だ(図表7)。

旅客数でタイ最大LCCのタイエアアジアは、ドンムアン国際空港を拠点に路線を増やしている。国際線は30強(東南アジア以外では、中国、インド、オーストラリア)で今年6月に豪ブリスベン線を就航。また、インドシナ半島のCLMVへの路線拡張を図る考えだ。

国内路線数は約20。今年1~3月の利用客は前年同期比4%増の586万人、平均搭乗率は90%だった。ただ、運賃引き下げ競争が激化しており、伸びが鈍化している。

国内リゾート地や近隣諸国などを中心に航空輸送サービスを提供するバンコクエアウェイズは所有するサムイ、スコータイ、トラットを含む国内12空港に定期便を運航。国際路線を、東南アジア諸国に加えて、インド、モルジブ線を運航している。今年1~3月にベトナム・カムラン線などを就航した。

ノックエアは5年連続で赤字を計上しているが、運航継続に必要な資金を4月の株主総会で確保した。26機を保有し、国内線のシェアは約20%で、タイエアアジアに次いで2位。ただ、LCC市場の競争が激化するなか、パイロットが大量に辞職し、欠航便が相次ぎ、評判は低下している。国際路線は10で中国を中心に運航。国内路線数は約20。ナルデュ航空リサーチダイレクターは、「シンガポールとの合弁ノックスクートが日本と中国路線を運航しているが、欧米への乗り入れは難しい。オーストラリア・ニュージーランドが限界」と述べた。

13年に設立されたインドネシア系のタイライオンエアの、国内路線数は約15。国際線はバンコク、チャンマイなどから東南アジア諸国、日本、中国、スリランカ、ネパール、バングラディシュなどの約30都市に運航している。

新参のベトナム系タイ・べトジェットエア(15年運航開始)は、スワンナプーム国際空港から国内線5、プーケット、チェンマイとホーチミンを結ぶ路線を含め国際線は7(ベトナム、台湾)。

地場のオリエントタイは、不定期便の国際線を中国4都市に、国内はプーケット線のみ運航。12年に設立されたニュージェン・エアウェイズは国内外へチャーター便を運航している。ほか、日本航空(JAL)傘下のジップエアが、スワンナプーム~成田線を20年に就航する予定だ。

タイの格付け機関、トリス・レーティングは4月に国内の旅客数が今後2、3年、5%以上成長するとの見通しを示した。観光業界が堅調な伸びを見せているほか、安定しつつある燃料費と航空会社間の低価格競争が一段落することで、業績は19年と20年、横ばいになると予測。リスクは世界経済の減速による旅客数の減少と指摘した。

拡大する航空機需要

旅客数の増加に伴い、航空機の需要も世界的に高まる。経営コンサルティング大手オリバーワイマンによると、18年の運航機数は2万6307機で、地域別では北米が30%、アジア太平洋28%、欧州が20%を占めた。

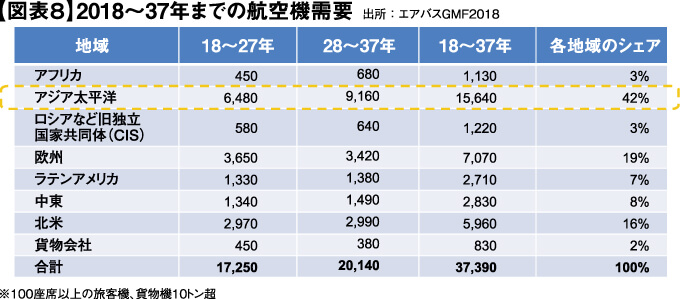

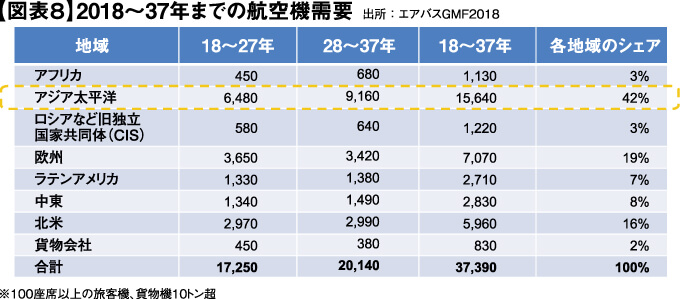

ただ、勢力図は変わろうとしている。欧州の航空機大手エアバスによると、18~37年の20年間に世界に供給される航空機数は3万7390機で、成長著しいアジア太平洋地域に1万5640機が納入され、全体の4割を占める(図表8)。

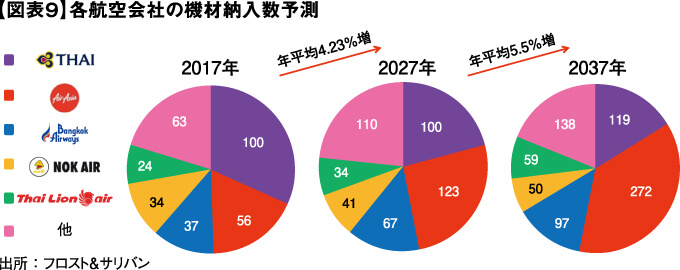

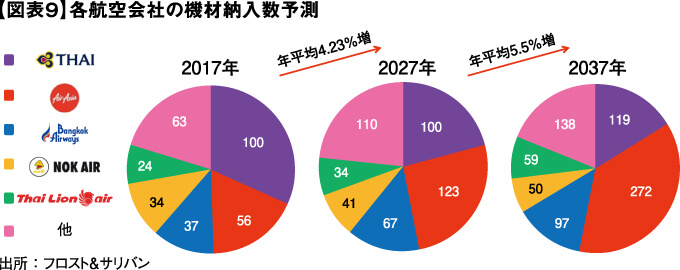

タイ民間航空局(CAAT)によると、タイ系航空会社の運航機数は17年には314機だったが、27年には約1・5倍の475機、37年には2・5倍の811機に増加。航空会社別では、LCC最大手タイエアアジアが272機と、タイ国際航空の119機を大きく引き離すと見られる(図表9)。

「エアバスA320」や「ボーイング737」と言った細胴型機(1列通路で距離5百~5千キロ)が最も需要があり、近・中距離向け路線が多いタイエアアジアが筆頭に挙がる。一方、タイ国際航空は「エアバスA350」や「ボーイング777」などの広胴型機(2列通路で距離が45百~1万3千キロ)では、国内トップの座を守る。

高い成長が見込まれるMRO産業

世界の航空機市場と同様に、MRO産業についてもアジア太平洋地域での高い成長が期待されている。このため、アジア太平洋地域、特にアセアン諸国において整備の需要が大きく拡大することが予想され、これら地域における同産業への投資の好機となっている(図表10)。

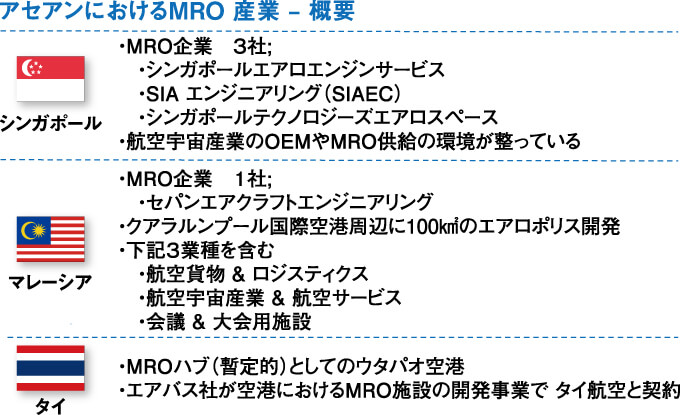

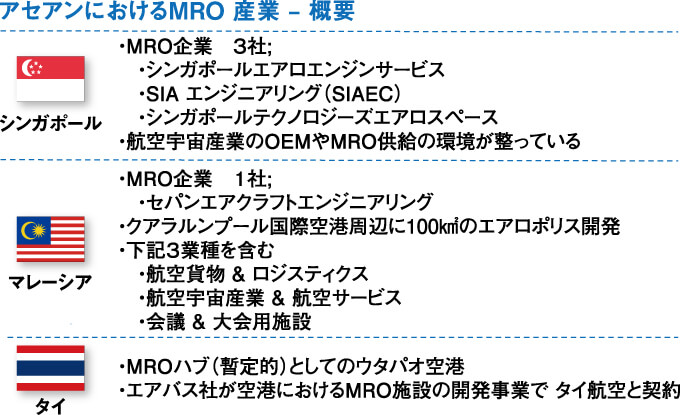

カシコン銀行によると、現時点でアセアン地域において、MRO産業の環境が整備されているのはシンガポールとマレーシアの2ヵ国のみと参入の余地は残されている(図表11)。

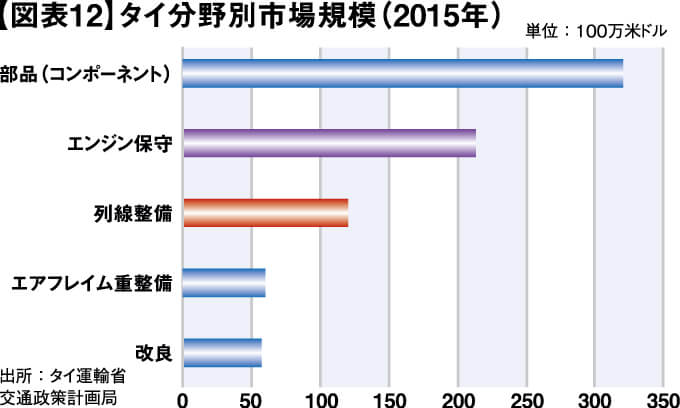

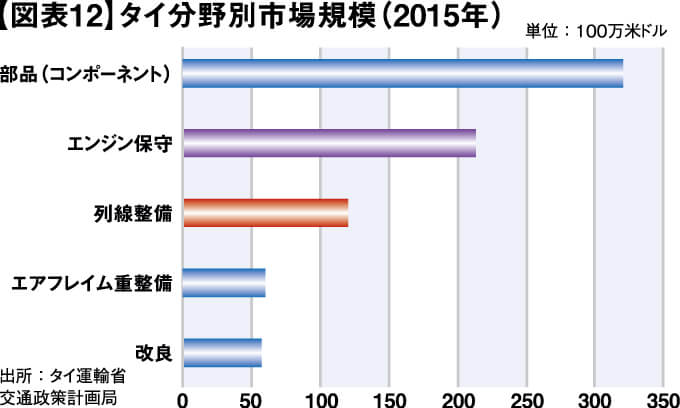

タイの世界市場でのシェアは18年2月現在、約1%で市場規模は年間2百億バーツ程度。ターゲットとなっている分野は△エアバス「A320」もしくはボーイング「B737G」または「NEO B737NG」機体(エアフレイム)、エンジンのMRO、着陸装置、車輪、ブレーキなどのコンポーネントのMROだ(図表12)。

一方、主要空港であるスワナプームとドンムアンの処理能力は限界に達している。拡張計画が進行中だが、旅客数が継続して増加する場合、再び限界に達する恐れがある。このため、第3の空港として、東部経済回廊(EEC)内のウタパオ国際空港を拡張する必要に迫られている。

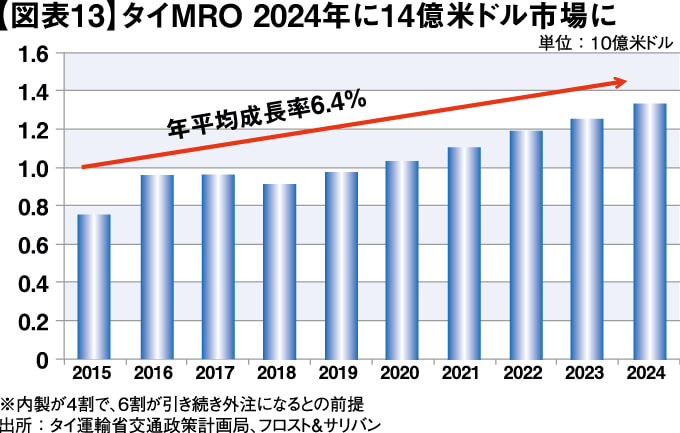

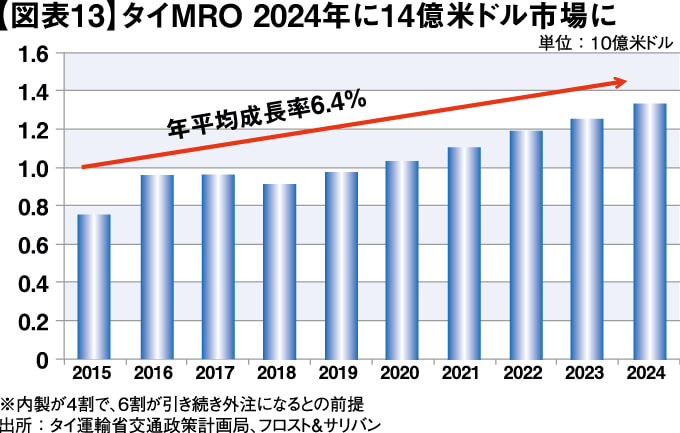

カシコン銀行によると、航空輸送の需要が急拡大していることから、タイのMRO市場が17年の9億74百万米ドルから37年に約3倍となる29億ドルに拡大する。このようにMROサービスの需要は高まっているが、供給は需要の40%しか満たしておらず、大きく不足している。こうした背景から、ウタパオ国際空港周辺をタイのMROハブとして開発する計画には大きな可能性が見込まれる(図表13)。

ウタパオ国際空港新たな産業の玄関口

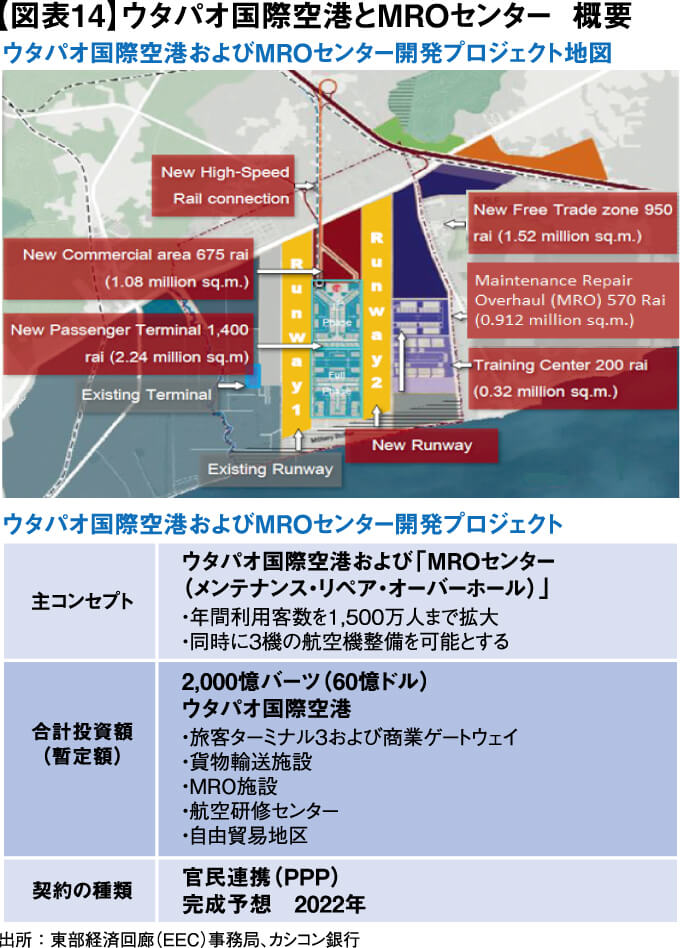

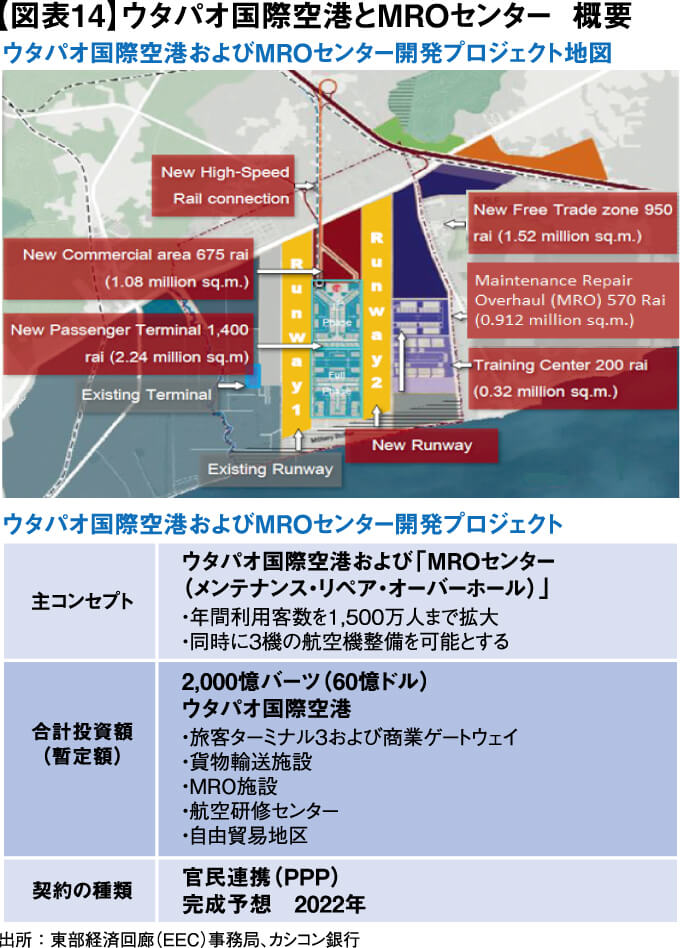

ウタパオ国際空港およびMROセンタープロジェクトは、EEC開発計画の中でも最優先プロジェクトの一つ。EEC事務局によると、ウタパオ国際空港(敷地面積:約1040ヘクタール)は東部ラヨーン県バーンチャンに位置し、年間70万人の旅客者が利用できるターミナルが1つある。EEC事業の拡大のために、ドンムアン国際空港、スワンナプーム国際空港への接続を提供すると同時に、重要な航空ハブとしての同地域の成長を支えると期待される。

「ウタパオ・東部航空都市プロジェクト」はEECの拡張を促進する開発の一環で、ターミナル3、航空貨物施設、保守・修理・分解(MRO)施設、航空訓練センターのフェーズ2、および自由貿易地域を開発する。年間の旅客数を5年以内に15百万人(20年以内に6千万人)まで拡大し、同時に3機の航空機整備を可能とすることを目指している(図表14)。LCCのエアアジアとべトジェットが路線拡充で機材を増やしており、今後数年で保守だけでなく、修理・分解サービスが不可欠となる見通しだ。

バリューチェーンの構築目指す

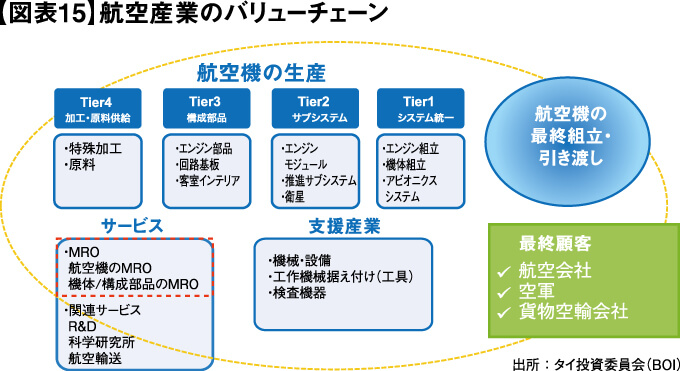

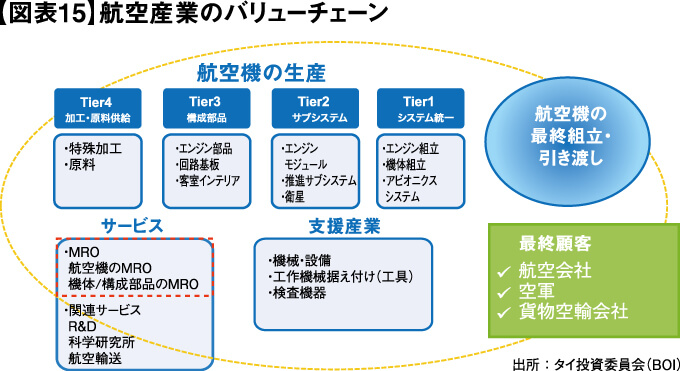

タイ投資委員会(BOI)のボンゴット副事務局長は5月にバンコクで開催された「AEROSPACE&MRO SUMMIT」で、航空の世界大手であるエアバス、ボーイング、ロールスロイスなどによる投資で、タイにバリューチェーン(ティア1~4)が構築されると自信を示した(図表15)。

エアバスとエアアジアの両社は、ウタパオ国際空港のMROセンターに対する大規模な投資に意欲を示している。エアバスは18年6月、タイ国際航空と広胴機を中心とした機体の重整備および運航整備の両方を手掛ける合弁企業を設立することで合意。年間対応可能機体数を80~百機、操業開始から10年以内にアジアにおける市場シェアの4%を獲得する目標を掲げていた。

ほか、△整備士訓練学校△航空機複合材修理ショップ△スマート格納施設(ハンガー)の技術支援△部品倉庫とロジスティクスセンター△ビルや建造物の設計△設備保守施設――などのプロジェクトを22年に完了すると発表。だが、同航空MROキャンパスプロジェクトの責任者は5月、「テクニカルな問題があり、合弁設立に関する覚書締結がずれ込む」との見通しを示した。

アジア太平洋地域15ヵ国で6百以上のサプライヤーと取引する同社技術部ヘッドのシライル・シュウォブ氏は、同地域の成長に期待を寄せる。合弁・パートナー企業を通じて、民間航空機(35百機)、ヘリコプター(2千機)、軍用機(140機)を販売し、総利益の3分の1を稼ぐ。タイではエアバス(タイランド)とエアバス・フライト・オペレーションズ・サービシーズが事業を展開しており、陸空海軍と警察、タイ国際航空、バンコクエアウェイズ、タイエアアジア、タイ地理情報・宇宙技術開発機関(GISTDA)、首都圏電気公社(MEA)、タイ発電公社(EGAT)などが主な取引先。客室内装、航空機サービスなどでパートナーとサプライチェーンを拡大している。

エアアジアは重整備をすべて外注に任せているが、タイもしくはマレーシアでMRO施設を検討している。フェルナンデスCEOが18年に、既存のMRO企業と合弁でウタパオ国際空港に施設を開設することを示唆したが、その後進展は見られない。

ロールスロイス(タイランド)のヒウ民間航空宇宙カスタムサービスマネージャーによると、同社の顧客はエンジンの信頼性を重視。タイなどアセアン諸国の課題は英語力とエンジニア不足で、幼少から科学技術の教育を受けるべきと指摘した。デジタル技術などを強化し、タイでトータルケア・ソリューションの提供を図る(図表16)。

複数の企業を傘下に置くレンソーグループの前身は1971年創立で自動車のアルミホイールなどを製造する「レンサン」。80年代に日系企業と合弁を組み、「レンソー」に改称したが90年に解消した。2010年に自動車産業の将来を見据えて、事業の再編成を一族で検討。Z世代・ミレニアル世代はスマホに夢中で、改造車などへの関心が減ると同時に、自動運転が主流になり、運転者がさらに減り、先細ると予測した。

タティヤ氏は、「家族の数人が世界に散って、今後有望な産業は何かを探った。一番目がITだったが、製造業で培った技術力が発揮できる二番目の航空宇宙産業を選んだ。アジアでの需要が伸びると見たが、どのように航空産業に参入するかを考えなくてはならなかった」と振り返る。

英国の大学で修士を取得していたタティヤ氏は翌年、同国のエンジニア企業とレンソー・エアロスペースを設立。VMCマシンなどを導入し、世界標準の品質規格である「AS9100RevC」の認証を取得した。受注量は順調に増加し、付加価値の製品・サービスを提供するために組立ラインを追加するなど設備を増強した。

16年にはサムットプラカン県バンプリー地区に新工場(面積6千平方メートル)の建設を開始し、翌年に稼動した。機体メーカーや装備品メーカーなどとの取引には必須な特殊工程の認証「NADCAP」も取得し、表面処理加工など事業も拡大した。

ティア1サプライヤーと位置づけされる同社の主な事業は、航空電子工学計器、エンジン部品(ヒートエクスチェンジ)、客室内装品(シートフレーム、フードトレイ等)、着陸装置(ランディングギア)、構造部品(ストラクチュアル)など。現在の取引企業は日系を含め12社だ。

高い参入障壁

ただ、ここに辿り着く道は平坦でなかった。品質管理を怠ると大事故につながる航空機。顧客が求める高い必要条件をクリアしなければならない。設立当初は認証を取得しているティア3もしくは4の企業との提携を考えたが甘かった。参入への障壁は高く、ペーパーワークの多さ、契約の見直し、返品、重労働によるスタッフの離職などで苦労した。また、ライバル企業も多く、受注競争では眠れない日々が続いた。特に、高価な設備の導入や人材育成などを政府が無償で支援する中国製品は割高だが、「タイの企業が品質でまったく歯が立たない」と出遅れている。

タイの裾野産業は広く、自動車部品を他の製品に転用したい中小企業は少なくないが、どうしたらよいかが分からないのが現状という。打破するために、レンソーは前述のCCSと協会(会員6社)を立ち上げて、日本工業規格航空部門(JIS W)を例に、航空産業の標準化(“標準”に従って形や寸法などを定め、みんなが共通して使えるようにすること)活動を行っている。

また、需要を起こすため(欧州からタイに移転するには、最低25%減を迫られる)に、教育機関と連携して人材やサプライヤーの育成を目指す。東部経済回廊(EEC)内での製造では税制優遇措置を受けられるが、「現在の工場で育てた人材を大事にしたい」と移転を否定する。米中の覇権争いから漁夫の利を得る可能性に期待する。

元NASAエンジニアのタイ人とコンサルタントに招き、開発・事業拡大を目指している(生産履歴管理ERP)。今後は日系の航空機関連企業との連携を視野に入れる。「品質は日本の製品が世界で一番。タイに最も投資してタイ人から信頼を獲得している」と連携を熱望する。引き続き航空機分野に注力する考えだ。

MRO関連産業における事業機会

エアバスおよびエアアジアのMROセンター参入により、航空機産業および航空機部品製造業には多様な事業機会が提供される(図表17)。タイ投資委員会(BOI)の投資恩典を付与された企業は、航空機部品製造で24社、航空機・部品の保守・修理で12社に上る(19年5月時点)。航空産業は航空機の製造と整備でより安価な部品・サービスを求める傾向にある。このため、タイは近隣国よりも価格競争力があるという。

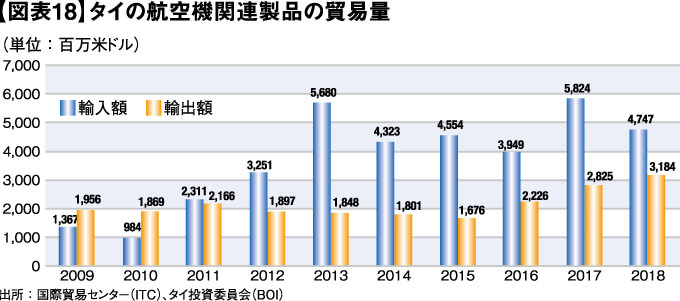

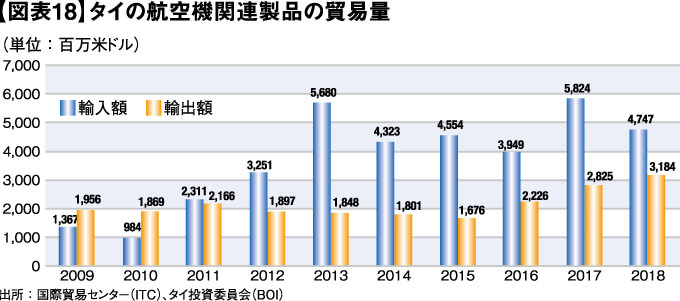

輸出は15~18年に高い伸びを見せた。過去10年間(09~18年)の年平均成長率は5・56%を達成。特に18年は12・07%増となった。輸入も増加傾向にあり、17年に過去最高の58億米ドルに達した。年平均成長率は、14・83%だった(図表18)。

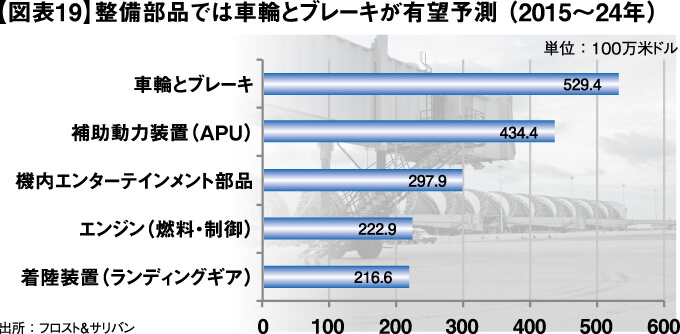

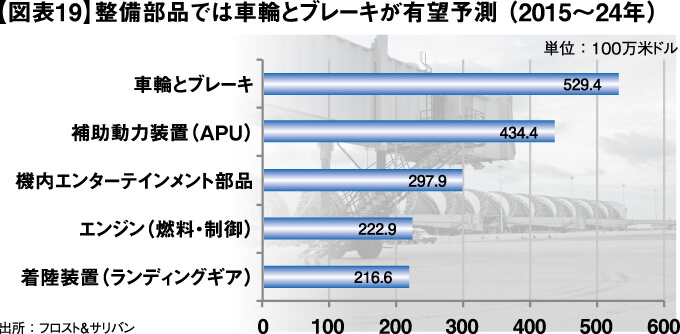

タイ地理情報・宇宙技術開発機関(GISTDA)によると、15~24年の主要5製品(車輪とブレーキ、補助動力装置、機内エンターテインメント部品、エンジン燃料・制御、着陸装置)の市場規模は17億米ドルに上る見通しだ(図表19)。

英部品大手のシニア・エアロスペース(タイランド)は東部チョンブリ県でエアロエンジン用のコンプレッサーエアフォイルや航空構造物(固定前縁、助間リブの組立て)を製造。取引先はエアバスなどで、細胴・広胴型のジェット旅客機、ターボプロップ機に使用されている。タービン翼、構造物部品、アニュラスフィルターなどの製造を現在、検討している。

タイの優位性とは

タイは最も低い賃金と魅力的な税優遇措置を用意している。一方でシンガポールではMRO産業の基盤がすでに整備されている(図表20)。

BOIは△タイの自動車・電子製品などの裾野産業が広く、物流網も発達△航空機の離発着・駐機料もシンガポールなどと比べて割安△BOI恩典を付与。事業を開始する際に財政負担が軽減される△AEC(ASEAN経済共同体)の中心にあり、戦略的な立地条件を備えている△航空機の整備・製造の拠点にするという政府の政策――などが要因で競争上の優位性は揺るぎないと説明する。

タイ人もしくはタイ政府機関もしくは民間企業が航空事業に参入するには、空輸認可(ATL)を取得する必要がある。外国企業の出資比率は49%以下、取締役の過半数以上はタイ人、資本金は少なくとも2億バーツとの条件が提示されている。定期便を運航する場合は最低でも2機の航空機を所有することが求められる。

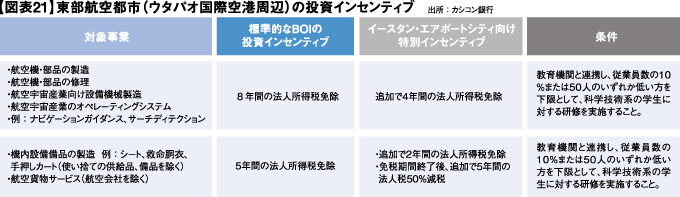

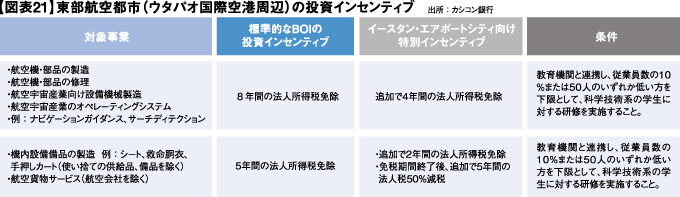

ほか、公共機関もしくは民間輸送機関として航空機を運航する。ために、事業者は商業運航の開始前に、航空運航免許(AOC)を取得しなければならない(図表21)。

法人税減税特典は教育機関と連携し、技術系の人材への研修実施の条件付きで、MRO関連事業に7~12年間付与される。タイ民間航空局(CAAT)によると、タイ国内に13のトレーニングセンターがある。うち、8ヵ所がバンコク、1ヵ所がEECに近いプラチンブリ県にあり、MROセンターで働くパイロット、技術者、整備士を継続的に育成することを目指している。

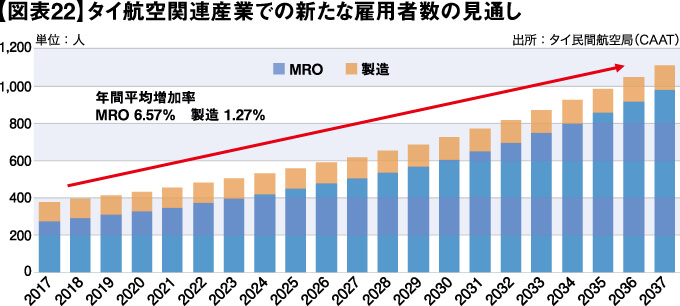

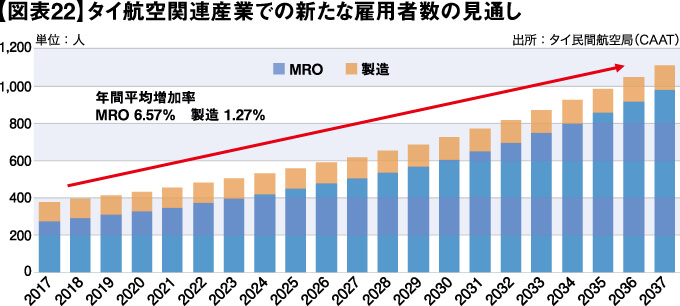

CAAT航空機検査官のブーンミー・ピラムプリン博士は、航空宇宙産業で働く従業員数は17年の約1万6千人から37年には約2倍の2万9千人になると推定。英語力や業界標準・規制に対する理解度の低さなどを課題に挙げる。少なくとも7大学が現在、航空宇宙工学の学士を授与しており、若者の関心は高いという(図表22)。

AGPの前身となる日本空港動力は1965年に創立。半世紀以上に渡り、日本各地の主要10空港に降り立った航空機への動力(電力・冷暖房気・圧縮空気)供給など、華やかな空港の縁の下の力持ちとして空港インフラ機能を支えてきた。

タイは産業高度化構想「タイランド4・0」を担う産業の一つとして航空関連分野に力を入れている。このため、設立前の16年からタイで事業機会を模索。工業省副大臣との面談を経て、翌年にタイ中小企業への技術・ノウハウ支援などで、同省と覚書を締結した。続いて、東部ウタパオ国際空港での訓練センター設置でタイ国際航空と、18年に航空工学・管理などの学位(学士・修士)を付与するタイ航空大学(CATC)と、空港設備や施設の維持管理などを行う技術人材の育成で協力するための覚書を締結した。

機は熟したと判断し、タイで事業を本格的に展開する決意を示すためにAGPTを設立。それまで人脈作りや情報収集といった仕込みに奔走してきた辻氏は、「利用客の命を預かる空港のセキュリティ・安全を守るために、国内で培った高い技術力をタイなど海外に紹介したい」と意欲を示す。

保護色のやや強いと見られがちな航空産業だが、ウタパオ空港周辺の拡張事業計画に入札する企業の4割を外国企業(うち日系5社)が占めた(4月現在)。辻氏は、「勢いを感じます。欧州企業が中心ですが、タイの大手企業も中小企業も大きな期待を抱いています」と説明する。

課題は日本同様に慢性的に不足している空港・航空人材だ。「日本人も含めて1人前に育て上げるのは容易ではありません。世界的な人材不足の領域ですが、我々は、セキュリティ・安全を守る大切な役割を担っております。技術の進歩と共に、組織としての業務運営自体の強化や、サービスレベルの担保が必要であり、人材には技術を習得していただくのは当然ですが、英語力やリーダーシップ、保守・運用のマネージメント力も求められます」と見通しは厳しい。その状況を打破するために、タイ航空大学とは、ウタパオ空港周辺に開校する予定の「航空宇宙トレーニングセンター」で設備や施設の維持管理、地上支援業務などを行う技術人材の育成で協力する。

整備事業参入に意欲

また、新たな滑走路が建設されるスワンナプーム国際空港とウタパオ国際空港、その他地方空港で、動力供給など主力の空港整備事業を展開できないかを模索中。タイ人関係者は、成田空港などを視察した際に、二酸化炭素排出量を削減するといった環境に優しい日本独特の動力供給方法に関心を示したという。空港の新設・拡張計画が相次ぐ近隣国では、「現地の需要に応える好機として捉えています」と将来の販路開拓を見据える。

タイ人従業員5名が現在、日本へ派遣されて研修を開始している。「技術・知見を習得してもらうだけでなく、我々が重要視している安全へのマインドなどもしっかり学んでほしいです。日本のやり方通りで、世界で運用できるとは思っておりませんが、私どものアイデンティティはしっかりと理解した上で、その比較をしながら、世界へ羽ばたける人材へ育ってもらいたいです。一方、日本人従業員も、外国人の慣習や文化の違いを理解し、業務を遂行するグローバル化を迫られています。タイ人従業員と接することで刺激を受けて、新たな付加価値創造につながることを期待しています」と熱く語る。